永赢基金权益投资总监李永兴:当前资金成本低 市场大概率会出现结构性的投资机会

9月市场观点

永赢基金副总经理、权益投资总监 李永兴

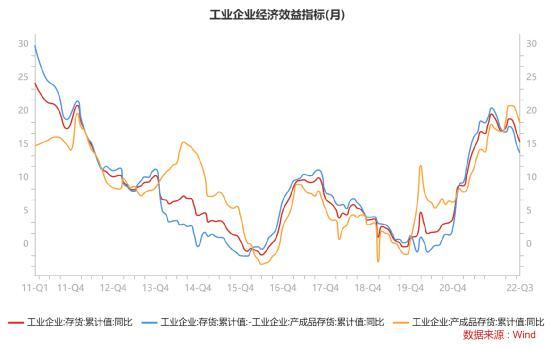

上月市场观点中我们详细说明过,工业企业开始出现降库存的迹象,这种情况下经济和企业盈利都有下滑的风险。从新公布的7月份工业企业库存数据来看,企业出现加快降库存的现象。但到目前为止,企业库存增速仍处在历史上较高的水平,预计企业降库存的过程在未来一段时间仍将持续。

而作为对经济增长另外一个重要支撑点的贸易顺差,其持续性的逻辑也开始出现一些变化。我们看到最近美国、欧洲、日本的贸易逆差都有收窄的迹象。在大宗商品价格下跌的情况下,美欧日贸易逆差的下降更多体现为资源国贸易顺差的下降。但是如果美欧日的贸易逆差持续下降的话,中国的贸易顺差也难以像过去一段时间那样持续快速增长。尤其是美联储滞后的货币政策可能加大美国经济及其贸易逆差的波动。

因此,从经济基本面而言,当前基本都是负面因素在扩散,这对企业盈利和股票市场而言都是较为不利的因素。但动态地看,当影响经济的大多数因素都向负面扩散的时候,基本也意味着政府做总量放松的必要性进一步加大。从历史上看,货币政策中的数量工具是宏观调控中最有效的手段,但每次数量工具的使用通常发生在通胀/通缩风险大幅上升时,这一点暂时还未出现。目前央行在做货币政策调整时更多使用的是价格工具,价格工具传导到对实体经济的影响其时滞较长,需要等到资金成本降到低于实体经济的投资回报率或物价上涨的环比折年率之后,才会激发出更多的信贷流入实体经济,届时货币信贷投放都会显著增加。也就是说,目前放松的价格工具不是没有效果,而是见效相比于数量工具更慢,但一旦见效其对货币创造以及实体经济的贡献都不会小。

对于目前的股票市场而言,需要防范个股风险,历史上每次进入总需求下滑叠加企业降库存的宏观场景,都容易看到某些行业的下游需求突然出现断崖式的下滑,这会对相关公司的股价造成短期冲击。但对整体股票市场而言,除非出现金融风险,否则我们暂时也不认为有整体的系统性风险,尤其是在当前资金成本这么低的情况下,任何一个领域只要出现赚钱效应都可能带来资金的涌入,例如当前的小市值市场风格。甚至如果未来宏观调控政策出现实质性的放松或者前期累计的货币政策价格工具开始显现作用,市场大概率会出现结构性的投资机会。

(作者:李永兴先生,现任永赢基金副总经理、权益投资总监,同时担任永赢惠添利等多只公募产品基金经理)