中植基金:美联储“又调皮”,反弹17%的美股被紧急刹车

作者:中植基金CIO办公室高级研究员 刘祥东 吴旻

北京时间8月26日晚间,美联储主席鲍威尔在全球央行年会演讲中宣告,“历史告诫,不要过早放松政策,修复价格稳定需要相当长的一段限制性政策的过程。”市场也将此理解为鲍威尔欲在下次FOMC会议上继续“鹰”击长空。

回顾本次会议发声前美国的宏观形势和资本市场表现,首先从备受全社会瞩目的消费者物价指数(CPI)同比增速来看,该指标连续数月突破新高后,7月迎来回落拐点。随后,对消费者物价指数变动弹性影响较大的原油和农产品价格在8月延续回落,因此市场预期美国CPI在8月的同比增速大概率将继续放缓,并达到美联储希望看到的“通胀连续数个月回落”的要求。其次,在本次年会前,二季度美国GDP环比折年率为-0.6%(上期值-1.6%),依然符合美国国家经济研究局对于经济衰退的定义(连续两个季度环比增速为负);同时,美国制造业PMI大幅回落、制造商累库动作放缓等迹象也表明美国即将进入去库存阶段,似乎当前金融条件收紧程度对经济的冲击无法避免。最后,在本次年会前,资本市场对美联储宽松预期有抢跑之嫌,标准普尔指数和纳斯达克指数纷纷从底部反弹上涨超过17%,同时期十年期国债收益率从3.5%高点回落至2.6%左右,市场中掌管“聪明钱”的投资者似乎已经摸清年底利率约在3.5%~3.75%之间,并早早预期了明年5月后开始降息。

不过,市场乐观的“压注”似乎在央行年会中被鲍威尔无情击破,鲍威尔的鹰派观点主要有以下三个方面。第一,当下的美国物价增速远远偏离美联储长期2%的通胀政策目标,美联储工作的重心在于抗击通胀。第二,7月通胀数据的下行,难以证明通胀已经到达拐点,持续的加息是必要的。第三,打破投资者诸如“失业率上升美联储就会转向”、“美联储迫于政治压力转向宽松”等预期。

受本次鲍威尔鹰派发言影响,海外大类资产定价重回货币紧缩逻辑,长短端美债收益明显上涨,其中长端利率上行8个基点,再次突破3.1%关口。利率回升压力下,美股开始年内第二波杀估值行情,美元指数则再次冲击前期108点高位。展望下阶段,或许海外股债双杀行情会持续演绎到新的宏观变量出现,即通胀延续回落或就业情况转弱,投资者需要继续等待9月上旬由美国劳工部公布的8月通胀和就业数据。

国内方面,8月24日,国常会推进落实稳经济一揽子政策,再次推出19项接续政策。主要包括:1.增加3000亿元以上政策性开发性金融工具额度,依法用好5000多亿元专项债结存限额。2.核准开工一批基础设施等项目,出台措施支持民营企业、平台经济发展,并允许地方“一城一策”运用信贷等政策。3.支持中央发电企业等发行2000亿元债券,再发放100亿元农资补贴。国内经济在二季度触底,当前仍然呈现弱复苏态势,居民和企业部门对于投资较为谨慎,更倾向于储蓄,消费表现也偏弱于预期,民营房企烂尾楼等事件发酵后,政策应极力避免房地产在下行周期中出现硬着陆的风险。

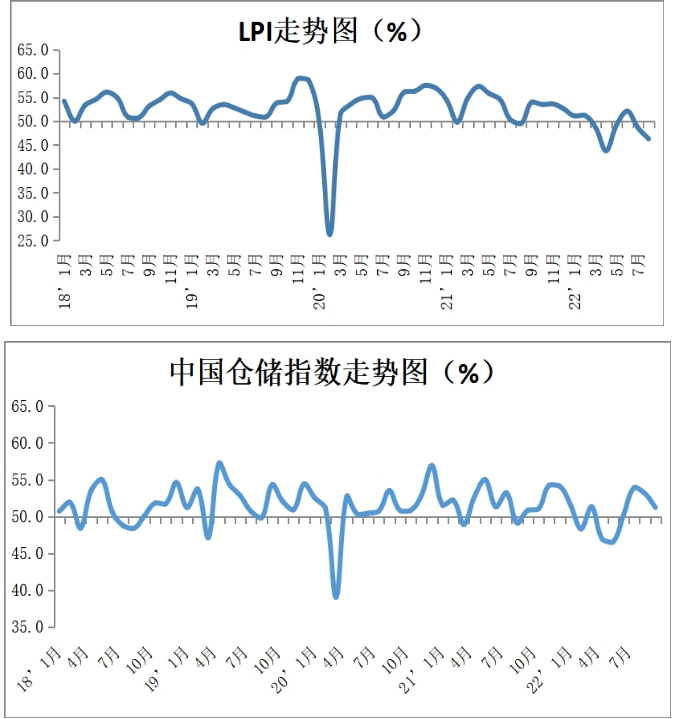

近期国内稳增长逻辑再次受到市场关注,资金拆借互换利率整体走势上扬,票据利率上行100基点左右,预计8月社融总量和信贷数据将会比7月有明显改善,市场超额流动性存在边际收敛的预期,市场资产荒情况也将有所缓解。从企业基本面角度,1-7月全国规模以上工业企业利润总额同比下降1.1%,由于本次经济复苏力度较弱,经济虽具有一定的韧性,但全面复苏乏力,前期需求暴发更像是二季度经济停摆后的需求后置,宏观经济的不确定性继续对企业基本面的好转构成压力,企业的预期改善仍需等待一系列的宏观积极因素出现。

尽管如此,从近期宏观高频数据的表现来看,8月份经济复苏情况要好于7月。其中,上游受部分地区工业限电影响,黑色、有色等品种价格有所回升,中游螺纹钢开工率底部回升势头较强,全社会钢材库存下降较快;下游30大中城市商品房销售面积同比增速继续收窄,整车货运流量指数小幅回升,乘用车销量小幅回落,一二线拥堵指数与上月持平。从历史经验看,9月、10月通常是每年生产和消费的旺季,叠加国常会19项接续政策的逐步落地,预计后续经济复苏向好的态势大概率能够延续。

近期面对外围市场的暴跌,A股基本上坚韧地走出了独立行情。值得注意的是,其中涵盖大盘股较多的价值板块表现出较强的韧性,也引发了市场对大小盘风格切换的关注。我们认为这种现象的产生可能源自于两方面原因:一是由于大盘股相对安全边际更高,8月市场的持续调整使得投资者风险偏好下降,资金短期出于对风险的规避,开始青睐于大盘股;二是8月经济复苏情况好于7月,经济复苏预期引发投资者看多与“内循环”相关的消费等板块权重股。而从未来中长期维度来看,国内扶持“专精特新”等新产业链的思路清晰,在这个过程中对新产业链的培育,将继续支撑中小盘股的表现。因此,从股票配置层面,我们认为要坚定地做好总体资产的再平衡,适度增加中长期的权益配置。