陷入涨一天跌一天的市场怪圈 怎么办?

来源:中欧基金

市场自4月27日之后触底反弹,反弹至7月趋势减弱,近期市场又陷入横盘震荡区间,好不容易涨了几天,结果又跌回去了,对于普通投资者来说,拉锯战考验投资心态,面对这样的行情,我们怎么办呢?

波动,是A股的常态

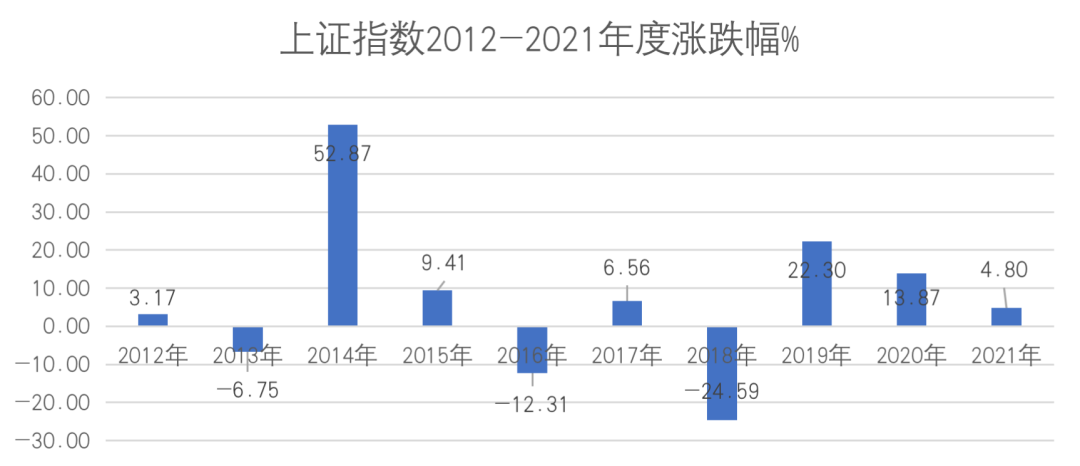

“涨一天跌一天”确实磨人心态,但磨人、波动是A股常见现象,从一组直观的数据看,过去10个自然年度,上证指数每年涨跌不一,最高上涨了52.87%(2014年),最低下跌了24.59%(2018年),10年的平均值为6.93%,标准差为19.93%,标准差是平均值的近3倍,说明过去10年间,大部分年份的涨跌幅是偏离平均值的,A股市场的波动性比较大。

(wind,统计区间:2016/9/29-2019/9/30)

如果从日涨跌幅数据看,上证指数过去10年近2431个交易日,其中1362个交易日是上涨的,1066个交易日是下跌的,3个交易日是不涨不跌的,换言之有一半左右的时间是下跌的。(数据来源:wind,2012.1.1-2021.12.31)

市场起起伏伏很正常,有些回调、甚至持续下跌的市场,正是投资大师所爱。

投资大师是如何度过磨人行情?

有经验的投资大师经历过较多磨人行情,甚至是更为惨痛的下跌市,但他们显得较为冷静。

在股神巴菲特看来,投资者在面对股市剧烈波动时,最好的方法应该是保持冷静,并坚守长期持有的投资原则,坚定持有比较优质的资产。

从他亲身经历看,1987年10月19日道琼斯指数大跌,引发全球股市大调整,但巴菲特仍然非常淡定,相信好机会仍会到来,只要耐心等待,第二年,巴菲特开始买入某只消费股,到1994年总投资达到13亿美元,直至1997年底巴菲特持有个股市值上涨至133亿美元,十年十番。

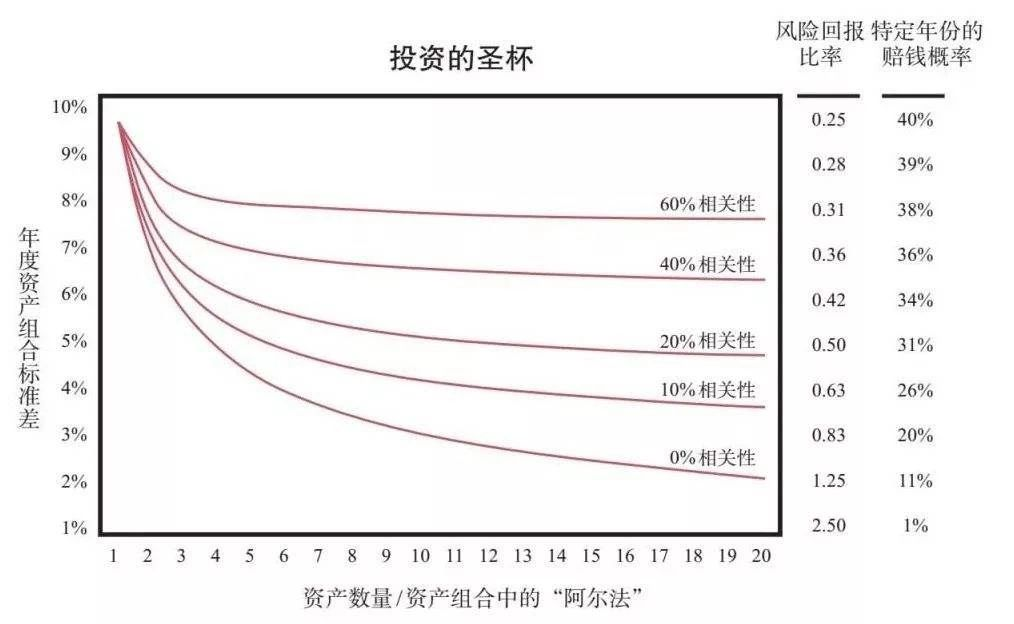

再来看另一位投资大师——达里奥,在面对市场波动时,他更强调投资组合分散的重要性,指出了“投资的圣杯”理论,即“找到10-15个良好的、互不相关的回报流,并创建投资组合。”

按下图所示,将内部相关性小的资产进行组合,随着资产数量变多,标准差(风险)降低的较快,风险回报比例相对较高,所以找到相关性小的资产组合,不仅有望分散化风险,更有机会挖掘投资回报。

(图片来源:达里奥《原则》横轴:投资组合中的资产数量,纵轴:组合的标准差(风险))

磨人行情,普通投资者如何应对?

A股波动是常态,在这过程中,不少小伙伴的心态会在“麻了麻了”和“我又可以了”之间反复横跳。置身基金投资之中,我们普通投资者该怎么做呢?

1

与短期市场距离“远一点”

换个角度,市场波动并不一定是风险,只是情绪的钟摆,既然市场无法准确捕捉,不如平常心对待,去做大概率正确的事情。

我们天天盯着短期市场波动会比较难熬,如果将眼光放长远,较多不确定性就减少了。

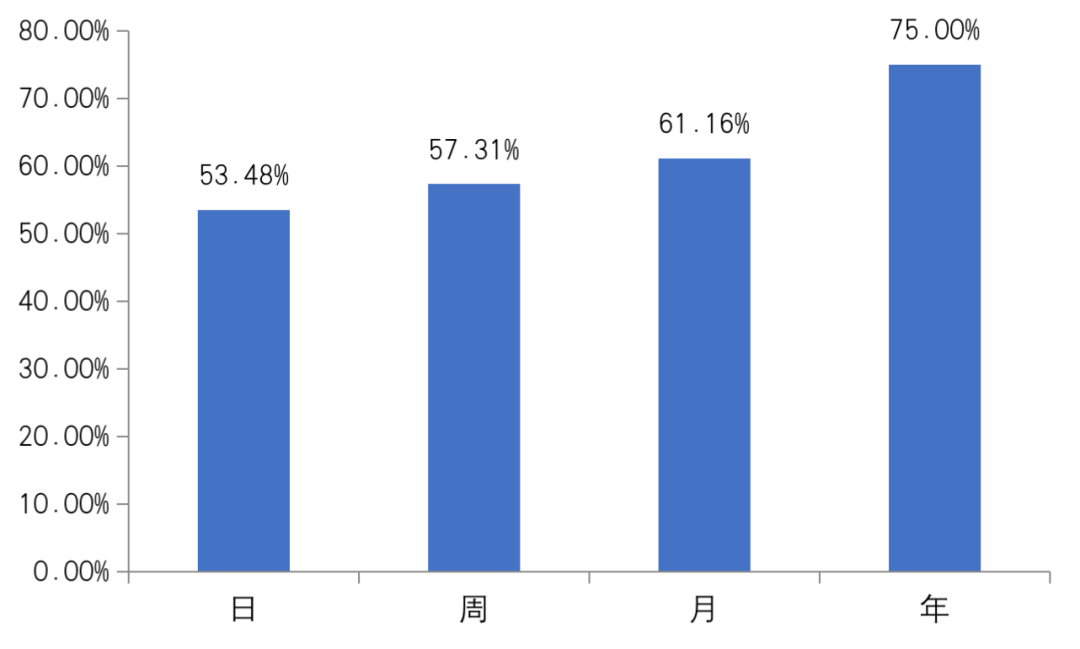

过去10年间,从日周期看,偏股混合型基金指数的上涨天数占比只有53.48%;

从每周数据看,偏股混合型基金指数的上涨周数占比有57.31%;

从月周期看,偏股混合型基金指数的上涨月份占比达61.16%;

从年周期看,偏股混合型基金指数的上涨年份占比则达到了75%。

(数据来源:wind,2012.8.19-2022.8.18)

2

复盘自己的基金账户

我持有的基金真的优秀吗?关注持有基金的动态,从长期投资的角度而言,关注短期收益率其实意义不大,对于主动型基金,从半年度/年度维度看,我们可以主动关注基金经理的动态,包括现任基金经理任职期间业绩的稳定性,和遇到市场波动时的管理压力,是否能较好控制好基金净值回撤幅度。如果持有的基金表现较差,可以考虑赎回,或者转换为其他优秀的基金。

组建的基金组合风险在我的承受范围内吗?市场趋势较好时,我们可能会忽略自己真实的风险偏好,高估风险承受能力,如果在现在市场磨人震荡时刻,基金组合如果让自己“难受”,我们需要重新审视下自己的风险承受能力,调整基金组合。例如我们风险承受能力不高,但90%的资金投资了主题型权益基金,遇到震荡市,组合回撤风险超出了自己的承受能力,这时可以考虑换出部分权益基金,增加一些固收类等低风险低波动品种。

市场短期回调是不可避免的,但市场短期变化我们无法准确预判的,“慢就是快,快就是慢”,短期净值跌宕起伏容易影响我们的投资情绪,那就聚焦长期,保持一点定力,在长期投资中追求为自己赚取相对较好的收益。