8月再现高市盈率新股发行 上市后大涨概率高还是破发概率高?

市盈率是投资者判断股价走势的重要参考指标,市盈率高低也向来是A股打新者的重点关注。8月12日,A股再度迎来高估值新股,海光信息登陆科创板,发行价格36元/股,发行市盈率为315.18倍,大幅高于27.66倍的行业平均参考市盈率。该股上市后市值最高超过1600亿元,在科创板仅次于晶科能源、天合光能、中芯国际三只个股。

实际上,在今年持续震荡的A股行情下,面对高市盈率新股,打新投资者为此犯难成了常态。一方面,上市后若破发,将面临惨烈亏损,否则又可能错误一只大肉签。财联社注意到,海光信息的弃购者不在少数,约有41.98万股弃购,而海光信息上市首日开盘报70元/股,涨幅为94.44%,投资者认购500股,开盘即抛,能大赚17000。

虽然超高市盈率令打新者望而却步,但也有人“险中求富贵”,并且确实求到了可观收益。数据显示,在今年已上市的226只新股中,发行市盈率超300倍的包括海光信息在内,还有华大九天(333.39倍)、纳芯微(574.05倍)、东微半导(429.30倍)、中复神鹰(385.14倍)、国芯科技(418.95倍)、隆达股份(343.50倍)等合计7只新股,这些新股首发市盈率均大幅高于所属行业市盈率,纳芯微、东微半导、国芯科技、中复神鹰、隆达股份、华大九天等新股首发时所属行业市盈率仅为51倍、49倍、61倍、22倍、26倍以及45倍。

而上述新股中,除了隆达股份上市首日股价出现下跌,余下6只新股上市首日都实现上涨,中一签者赚得万元。此外,截至8月12日,今年以来,东微半导、华大九天、纳芯微、国芯科技、中复神鹰、隆达股份等6只个股均实现上涨,累计涨幅分别达到119%、60%、57%、21%、20%以及14%。

高市盈率意味着高估值,针对海光信息上市首日表现,有投资人士在受访时分析称,海光信息虽发行估值并不低,但由于自身带有诸多光环,因此上市之后或有一段时间的较好表现。据了解,海光信息主要产品为国产CPU,市占率较高,私募大佬葛卫东参与该股融资。

不仅是海光信息如此,高估值新股也多数拥有较多题材,且已国产概念为主。例如创业板发行市盈率高达333.39倍的华大九天,其是半导体行业国产EDA的龙头企业。纳芯微、国芯科技等个股也都在相应领域拥有国产方面的突破。

科创板多出高估值新股,头部券商跟投获利

财联社记者还注意到,除去超300倍市盈率新股外,今年发行市盈率超过100倍的新股还有16只,且其中有14只上市以来股价均实现上涨,令持有者投资收益颇丰。

数据显示,截至8月11日,股价上涨的新股分别是经纬恒润(109%)、昱能科技(92%)、药康生物(76%)、华海清科(46%)、莱特光电(38%)、和元生物(35%)、菲沃泰(28%)、英集芯(24%)、峰岹科技(24%)、赛微微电(23%)、思特威(8%)、龙芯中科(8%)等,而仅有斯瑞新材、广立微、大族数控、铜冠铜箔等4只个股出现下跌,跌幅分别达到10%、12%、15%、25%。

值得一提的是,在合计23只发行市盈率超过100倍的新股中,科创板新股就有18只,占比达到近八成。而发行市盈率超过300倍的新股,除了华大九天是创业板新股,余下均是科创板新股。可见,科创板的高估值效应依然明显。

也得益于上述18只科创板新股的上涨,参与跟投的券商也获得正向收益。财联社注意到,中金公司、国泰君安、华英证券、国信证券、中信证券、海通证券、华泰证券、东方证券、光大证券、中信建投等10家券商账面出现浮盈。

其中,国泰君安、中金公司、中信证券、海通证券、华泰证券等头部投行因为保荐项目居多,获利最为明显,尤其是国泰君安,跟投浮盈约2亿元。而中金公司、中信证券也分别浮盈1.3亿元与1.2亿元,海通证券、华泰证券收益在千万级别。

高估值现象曾缓和3个月,步入8月再度回到高位

高市盈率带来的是新股发行价显著提高,也催生了多只超百元的高价股。在目前已上市的226只新股中,发行市盈率高于发行时所属行业市盈率就有116只,占比超过5成,其中,百元股就有10只。

对此,北京某大型投行人士告诉财联社记者,随着上市公司越来越多,今年新股定价普遍较高。而这一现象的出现,主要是因为去年询价新规的实施,询价新规打开新股报价区间。

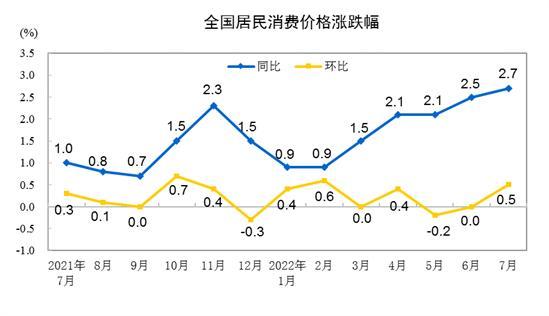

财联社注意到,今年1-4个月的首发市盈率中值基本超过30倍,在3月更是中值达到40倍。而随后在5-7月三个月内,发行市盈率有了明显回落,均低于30倍,不过8月以来发行新股的首发市盈率中值已达到38倍,回到前4月的高估水平。

有业界人士表示,此前部分报价机构对二级市场变化缺乏预期和调整,未及时调整报价策略,因此产生了新股发行估值的迥异现象。注意到,就在日前,在第七届中证协证券分析师与投资顾问专业委员会第一次全体会议上,中证协会长安青松提出,证券行业机构需提升发行定价能力。证券公司卖方研究为发行人提供了增值服务和价格发现的基础,同时体现了发行定价能力和竞争力。

针对定价的问题,广发证券投行委对财联社记者表示,注册制下新股发行定价采用了以机构投资者为主体的市场化询价、定价和配售机制。保荐机构出具新股的投资价值分析报告,网下投资者依据独立研究进行报价和申购,保荐机构依据投资者报价情况、进行异常情况剔除,并结合市场、基本面等情况进行定价。注册制下的新股定价机制设置科学,买卖各方的博弈更加充分,更加有利于价格发现。

而面对高估值个股,投资者将如何把握?一位首席策略分析师告诉财联社记者,如果公司的发展前景被看好,那么市盈率高并没有多大影响,反之可能会因为市盈率过高,在后期或出现下跌的情况,所以投资者是否要选择市盈率高的新股打新和投资,还需结合A股整体的市场情绪,根据公司实际情况进行判断。