565亿!上半年保险公司为啥忙着“补血”?

今年以来,险企资本补充需求明显提升。除发债、股东增资这两种较为常见的方式外,还有险企通过未分配利润转增资本或者将任意盈余公积金转增股份等方式“自我补血”。

据《中国银行保险报》记者统计,2022年上半年,险企计划“补血”总额已达565.107亿元,同比增加16.95%。

增资金额远高于去年同期

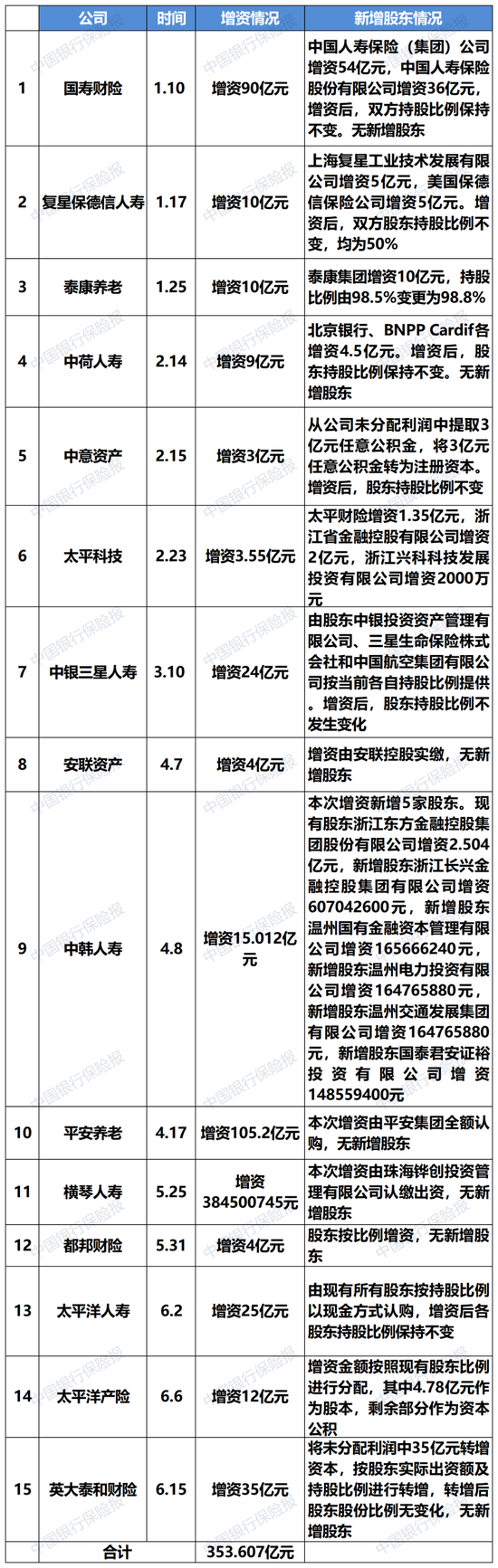

2022年上半年,中国保险行业协会共披露15家保险机构变更注册资本,拟增资、扩股总额353.607亿元,远高于去年同期的183.198亿元。

2022年上半年险企增资情况一览

“‘偿二代’二期实施后,资本认定标准尤其是核心资本的认定标准更为严格,同时,保险业务和投资业务的风险因子也都有所上调,导致保险公司偿付能力充足率普遍有所下降。因此,目前保险公司资本补充需求明显提升。”清华大学五道口金融学院中国保险与养老金研究中心研究负责人朱俊生表示。国寿财险同样表示,“补血”主要为了满足行业监管对资本充足率的要求以及公司的业务发展需求。

此外,从披露增资的计划看,险企再现大手笔增资是增资额远超去年同期的重要原因。

如今年上半年,增资额较高的分别是:平安养老险计划增资105.2亿元,国寿财险计划增资90亿元,共计195.2亿元。去年同期,增资额较高的分别是中邮人寿和汉诺威再保险股份公司上海分公司,分别计划增资120.336亿元和16.2亿元,共计136.536亿元。

发债规模缩水

除增资扩股外,险企也在密集发债“补血”。据统计,2022年上半年,中国债券信息网共披露了9家险企发行资本补充债,发债规模合计211.5亿元,低于去年同期的300亿元。

2022年上半年险企发债情况一览

其中,太平人寿和工银安盛人寿各发债50亿元;人保健康、国任财险各发债30亿元。除了已经发行完毕的债券,更多险企上半年虽已发布发债计划但还未“落地”,如中国人保拟发行180亿元资本补充债,新华保险拟发行200亿元资本补充债等。“保险公司发行资本补充债的规模受净资产、公司信用评级等因素的影响。因今年债券市场收益率较低,保险公司可用的发债额度基本用完,所以今年保险公司资本补充债的规模开始收缩。”龙湾湖智库首席经济学家陈辉分析,“但寿险公司保单质押贷款ABS得到了快速发展。”《中国银行保险报》记者发现,不同险企发行的资本补充债票面利率差异较大,最高的达6.25%,其次为5.50%,最低的为3.45%。

同时,当前市场利率呈下行趋势,险企新发债券利率较此前也有所下降。如建信人寿2021年发行60亿元债券,票面利率为4.3%;今年3月份发行20亿元债券,票面利率为3.7%。

另外,招商局仁和人寿去年6月份和11月份各发债10亿元,票面利率分别为4.9%和4.8%;今年6月份发债11亿元,票面利率进一步下降至4.3%。

“自我补血”成亮点

值得一提的是,今年上半年,除上述两种方式外,还有险企通过将未分配利润转增资本或者将任意盈余公积金转增股份的方式来补充资本。

如英大泰和财产保险将未分配利润转增资本,增资35亿元,转增后注册资本增加至66亿元;太保产险则将任意盈余公积金转增股本,合计转增股份4.78亿股,合计金额约为12亿元。

北京工商大学经济学院副院长宁威表示,将未分配利润转增资本以及将任意盈余公积金转增股份的增资方式,前提条件是要有利润才能将利润转为公积金。如果险企判断未来将有持续利润产生,企业通常将公积金转增股份。

“这种方式无需考虑引入新股东带来的磨合问题,还可以规避增资扩股可能发生的‘无人’认购或认购不足等资本市场层面的不利影响。”宁威表示。这种增资方式在业内被称为“自我造血”,是公司处在良性发展阶段的表现之一。陈辉称,中国保险业过去20年年化净资产收益率(ROE)超过10%,高于银行业、证券业,这表明中国保险业的“自我造血”能力比较强,主要因为保险业是一个相对封闭的系统,过去20年享受了制度红利、人口红利和发展红利等。

当前保险业进入转型深水期,从长远看,提升“自我造血”能力才是险企长久发展之根本。陈辉分析认为,面向未来,中国保险业应切除历史遗留下来的“股权之争”“治理之伤”“财务之乱”等毒瘤,聚焦主业,鼓励借助周边的保险科技生态等进行内部改革,借此实现保险内部职能“减肥”,同时集中主要的人力、物力强化“业务之专”“服务之忧”“经营之稳”等基因,实现保险业的健康发展。