湖北银行资本利润率连续7年低于监管红线 谋求上市进展缓慢

中国网财经5月31日讯(记者 燕山 王金瑞)近期,湖北银行发布2021年度报告。年报显示,2021年该行营业收入、利润总额均下滑,营业收入同比下滑1.88%;利润总额同比下滑7.04%;净利润呈增长态势,同比增长13.09%。

此外,2021年湖北银行经营活动产生的现金流量净额由正转负;资产利润率、资本利润率均低于监管红线,其中资本利润率连续7年低于监管红线。

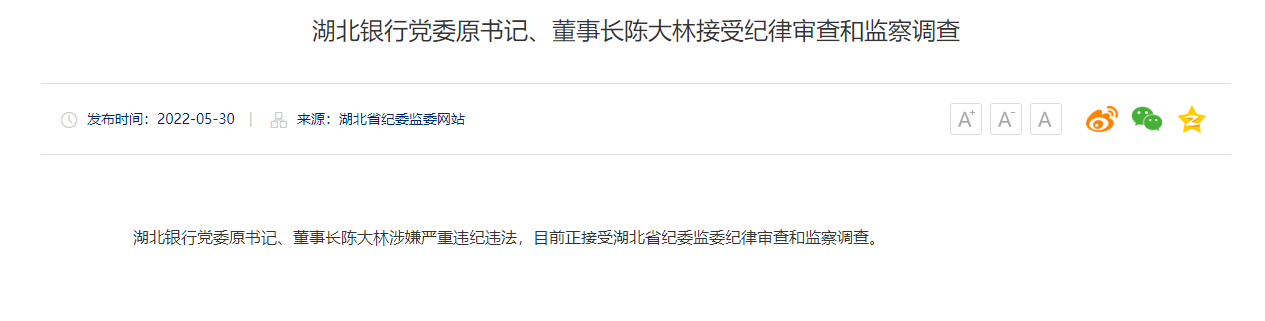

值得关注的是,2022年5月30日,据湖北省纪委监委网站显示,湖北银行党委原书记、董事长陈大林涉嫌严重违纪违法,目前正接受湖北省纪委监委纪律审查和监察调查。

针对营业收入、利润总额下滑以及资本利润率低于监管标准等相关问题,湖北银行接受中国网财经记者采访时表示,上述问题的主要原因在于:新冠疫情冲击带来的影响、主动让利为企业纾困解难、转型发展还不够彻底。

2021年增利不增收

截至2021年末,湖北银行资产总额3501.95亿元,同比增长15.0%;负债总额3222.53亿元,同比增长15.7%。贷款总额1813.20亿元,同比增长22.5%;存款总额2499.11亿元,同比增长16.2%。

经营业绩来看,2021年湖北银行增利不增收。报告期内,该行实现营业收入76.73亿元,同比下滑1.88%;利润总额17.42亿元,同比下滑7.04%;净利润17.56亿元,同比增长13.09%。

就具体的营收结构来看,2021年,湖北银行实现利息净收入65.99亿元,同比下滑10.36%;手续费及佣金净收入0.99亿元,同比下滑47.51%;投资收益12.00亿元,同比增长376.12%。

另外,湖北银行经营活动产生的现金流量净额由正转负。2021年,该行经营活动产生的现金流量净额由2020年的144.26亿元减至-60.36亿元,同比下滑141.84%。

针对营业收入、利润总额、利息净收入下滑等相关问题,湖北银行解释称,主要原因在于三个方面,第一个方面是新冠疫情冲击带来的影响。湖北省作为2020年疫情爆发中心,新冠疫情对实体经济,尤其是中小微企业冲击最大,而该行的主要客户群体为中小微企业,对该行资产质量、盈利能力带来了极为不利的影响。

湖北银行在回复中表示,第二个原因在于该行主动让利为企业纾困解难。“利息收入是城商行主要收入利润来源,在没有其他收入来源对冲的情况下,存贷利差持续收窄对我行经营效益产生重大影响。新冠疫情发生以来,我行积极履行社会责任,主动下调贷款利率,让利实体经济发展,共为企业节约利息支出11亿元,其中2020年7亿元,2021年4亿元;2021年累计主动承担和减免企业融资费用近4000万元。”湖北银行还提到,对政策有要求的,该行不折不扣坚决贯彻落实;对政策没有要求的,该行主动采取延期、展期、降息、减费让利等措施,为企业纾困解难,共度难关。

湖北银行指出,第三个原因为该行转型发展还不够彻底。在利率市场化、城商行加快转型发展的过程中,该行也意识到自身经营管理中存在的不足,特别是在应对市场变化、客户选择、经营管理水平提升等方面,该行还要向优秀城商行学习,认真总结,不断完善。

与此同时,湖北银行回复中国网财经记者采访时表示,面对市场竞争不断加剧、错综复杂的经济金融形势,该行积极主动应对,采取了一系列有效措施,该行主要业务经营指标逐步企稳,基本恢复到疫情前水平。关于具体的举措,湖北银行表示,一是扎根荆楚,全力服务实体经济;二是真心实意,全力服务中小微企业发展;三是推动转型,全力提升经营管理水平;四是增资扩股,全力夯实发展基础。

资本利润率连续7年低于监管红线

除了增利不增收之外,湖北银行资产利润率、资本利润率均未达到监管要求,其中资本利润率连续7年低于监管红线。截至2021年末,湖北银行资产利润率0.54%;资本利润率6.51%,未达到“商业银行的资产利润率不应低于0.6%、商业银行的资本利润率不应低于11%”的监管要求。根据湖北银行历年年报数据,2015年-2021年,该行资本利润率连续7年低于监管红线,2015年-2020年该行资本利润率分别为10.54%、10.10%、9.34%、9.83%、8.54%、6.08%。

湖北银行回复称,2021年该行定向增资扩股7.62亿股,增加资本28.9亿元。增资扩股后,该行资本实力显著增强,为未来发展提供了内生动力。但由于资本的价值创造需要时间积累,增资扩股同时对资本利润率产生了一定的稀释作用,致使资本利润率同比有所下降,低于监管标准。

资产质量方面,截至2021年末,湖北银行不良贷款余额38.08亿元,同比增长3.25%;不良贷款率2.10%,较2020年末减少0.39个百分点,仍高于同期全国商业银行1.73%、全国城商行1.90%的平均水平;拨备覆盖率217.67%,较2020年末增加52.48个百分点。其中,湖北银行不良贷款余额已连续多年增长,根据湖北银行历年年报数据,2017年、2018年、2019年、2020年不良贷款余额分别为21.55亿元、24.59亿元、25.60亿元、36.88亿元。

资本充足率方面,截至2021年末,湖北银行资本充足率13.85%,较2020年末提升0.74个百分点;一级资本充足率10.96%,较2020年末减少0.05个百分点;核心一级资本充足率10.58%,较2020年末减少0.43个百分点。

值得关注的是,2022年5月30日,据湖北省纪委监委网站显示,湖北银行党委原书记、董事长陈大林涉嫌严重违纪违法,目前正接受湖北省纪委监委纪律审查和监察调查。据湖北银行披露的企业负责人2017年薪酬情况表显示,陈大林任职起止时间为2011年2月至2017年5月。

此外,2022年4月13日,湖北银行股权结构发生了变更,湖北省财政厅退出该行股东行列。2022年4月13日,湖北银行官网显示,根据湖北省国企改革方案,湖北省政府决定将湖北省财政厅持有湖北银行股份中的6.09亿股划转至长江产业投资集团有限公司,将持有该行股份中的1.52亿股划转至湖北宏泰集团有限公司。划转完成后,湖北宏泰集团持有该行股份数量由13.7亿股变更为15.22亿股,仍为湖北银行第一大股东,持股占比由18%变更为19.99%;长江产业投资集团持有该行6.09亿股,成为该行第三大股东,持有该行8%的股份;湖北省财政厅不再持有湖北银行股份。

中国网财经记者注意到,湖北银行曾于2015年年报中透露上市意图,于2021年正式启动上市辅导程序。针对目前上市进展,湖北银行回复称:经董事会和股东大会审议通过,该行已正式启动IPO上市工作。2021年4月16日,该行与中信证券签署了辅导协议,并正式向中国证券监督管理委员会湖北监管局报送辅导备案申请材料。2021年4月19日,辅导备案申请获得受理。目前,该行正按照上市申报标准,稳步推进上市辅导工作。

公开资料显示,湖北银行是在原宜昌、襄阳、荆州、黄石、孝感五家城市商业银行的基础上,采取新设合并的方式组建,2011年2月27日,湖北银行正式成立,总部设在武汉。