核心赛道调整到哪了?你关心的都在这里!

来源:富国基金

白酒、创新药、新能源汽车、光伏、半导体和军工等核心赛道已从高位深幅回调。

本文以历史为尺,用数据说话,希望大家能直观地了解:核心赛道调整了多少?调整到哪里了?现在的估值、性价比如何?这轮调整的核心因素是什么?以及未来的压制空间还有多少?

正如一千个人心中有一千个哈姆雷特,同样的数据,看待的角度、侧重点不同,都会有不一样的结论。但我们相信,每个人心中都有着一杆秤,愿我们的数据对大家能有所启发。

1、本轮核心赛道的调整幅度和时间如何?

2、本轮调整幅度,达到历史什么水平?

3、从成交额占比看,交易热度如何了?

4、从PE看,估值回落至什么水位?

5、从PB-ROE看,核心赛道在什么位置?

【解读】“PB-ROE”是一个经典的投资策略。ROE是盈利能力,代表确定性,尤其是有稳定高ROE的,一般都是“好公司”;PB代表是否“便宜”,有无充足的安全边际。不同的ROE和PB要求下,会筛出不一样的行业。

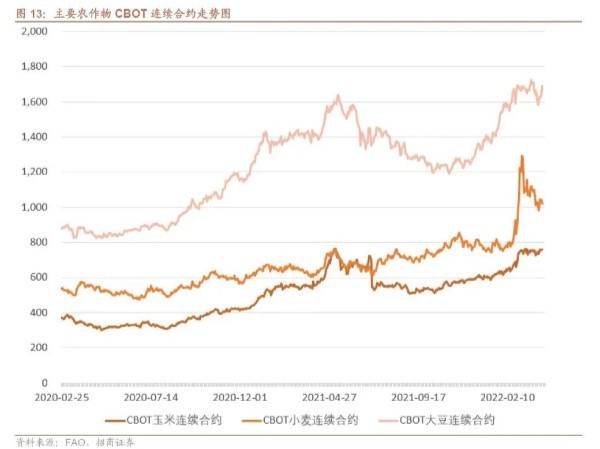

6、从盈利能力看,核心赛道在什么位置?

【解读】这个图有两个含义:一是盈利能力的高低;二是有无改善的预期。看到右上角孤傲的白酒,也让人理解了,为何那么多人会有白酒信仰。

7、从PEG看,核心赛道处在什么位置?

【解读】这个图的横轴代表成长性,而纵轴代表安全边际的高低。PEG,也就是估值相对成长性的比率,可以判断两者的匹配度。一般而言,“PEG<1”代表性价比较高,也就是业绩增速能够消化当前的估值。

8、从成长性看,核心赛道处在什么位置?

【解读】这个图有两个含义:一是成长性的绝对水平高低;二是有无改善的预期。比如像新能源车,依然保持高增长,但今年的增速边际下滑。

9、安全边际、确定性、成长性是“不可能三角”,不同组合,不同重心,不同期限下,投资选择都会有差异。

10、赛道股今年以来的关键掣肘就是“高估值”。一个显而易见的数据:今年以来“跌得多的”是“估值高”的。

11、美债收益率是高估值的“达摩克里斯之剑”。无论是2021年初的核心资产大跌,还是去年12月以来的赛道回调,背后的导火索都是美债飙升。一般而言,美债作为全球资产定价之锚,若是大幅抬升,都会导致高估值品种“杀估值”。

12、所以对于赛道股,核心是美债走到哪了?未来压制空间还有多大?当前十年期美债收益率已飙升至3.12%,而在上一轮美联储“加息-缩表”周期中,十年期美债收益率的高点是2018年10月的3.24%,尤其是利率下行的大趋势下,上行空间已相对有限。