2021年金斧奖重磅揭晓,十年期私募综合实力奖花落谁家?

私募大会简介✦

金斧子私募大会于2017年正式诞生,是金斧子常年规律的品牌活动,旨在为私募证券投资者打造专业与前沿的行业顶级盛会。迄今为止,私募大会已成功举办六届,共聚集主观多头、量化对冲、宏观策略等多种类型私募机构超1000家,输出涵盖宏观、市场、策略、资产配置等各层面研究成果和精彩话题分享60余。依托历届的私募大会,金斧子还推出了一年一度的公平、公正、公开的“金斧奖”评选,6年来累计覆盖了全市场超10000只私募产品数据,严格筛选出300余家优质私募证券机构,大会影响力方面累计覆盖的高净值投资者超60万人,全网大会相关报道共吸引数千万阅读流量。

编者按

2022年3月,金斧子第六届私募大会隆重召开。会上,金斧子评选出各类私募奖项,为众多获奖机构颁发不同奖项。历时三个月,遵循客观、公正、科学的态度和标准,金斧子在长期覆盖市场上4000多家私募机构旗下10000多只产品的基础上,根据产品参与的市场、采用的策略、风险收益特征,将其分成十大策略,并根据实际有效样本的情况,主要针对其中五大策略的数百家机构进行深入的定性、定量评判,最后评选出炉并颁发综合实力奖(10年期、5年期、3年期)、成长潜力奖、年度收益奖、价值投资之星奖四大年度金斧奖。

2021年是A股极致分化之年,年初抱团股雄起,核心资产演绎到巅峰,春节过后,价值蓝筹泡沫被刺破,股价土崩瓦解。于是,价值蓝筹便跌了一整年,与此同时,周期股与科技成长股完成接棒,疯涨了一年。

回顾2021年,A股前高后低,呈现典型的震荡市特征,全年成交额创新高,价值股估值受到压制,小盘成长股得利。从行业来看,2021年三分之二的行业取得正收益,电力设备、有色金属、煤炭、基础化工、钢铁涨幅位居前五。

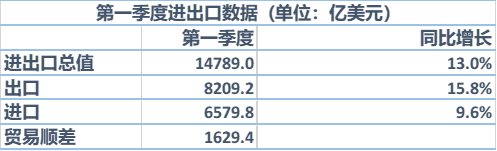

截至2021年底,私募证券基金管理人存续备案数量为9069家,共76839只私募证券投资基金正在运作。2021年,私募证券基金平均收益9.91%。

分策略来看,2021年管理期货平均收益表现最好(平均收益11.58%),其次是多市场策略(平均收益10.64%),第三是相对价值策略(平均收益9.86%),最后是股市相关(平均收益:8.94%,股票多头9.68%,股票多空8.49%,事件驱动8.64%)和债券策略(平均收益:7.32%)。

01

第六届金斧奖榜单揭晓,

十年期综合实力奖花落谁家?

2020年以大盘股为主的核心资产疯狂暴涨,致使价值投资策略蔚然成风,成为当时颇为靓丽的光景。然而,2021年,随着抱团股瓦解,A股持续进入震荡和分化的过程中,结构性行情不断切换,大盘行情逐步过度到小盘行情,各个行业板块风格轮动较快,价值投资者备受折磨,在震荡分化市场中不断回撤,价值多头策略表现较为低迷。

然而,在近日揭晓的2021年年度金斧奖中,十年期综合实力奖榜单中,获奖机构多为坚持价值投资策略的长期主义者。

在各类金斧奖中,本次备受瞩目的奖项是“金斧子-综合实力奖(10年期)”,主要获奖机构如下(排名不分先后):1.淡水泉投资;2.东方港湾;3.景林资产;4.名禹资产;5.明河投资;6.世诚投资;7.星石投资;8.源乐晟资产;9.中欧瑞博;10.重阳投资。

02

金斧奖是长期主义代名词,

我们为什么要坚持长期主义?

不管是淡水泉投资、重阳投资、景林资产等榜单常客,还是名禹资产、明河投资等新上榜机构,它们无不是坚持价值投资多年的长期主义者。这些获奖机构私募化运作均在10年以上,长期业绩优异,管理人投资策略稳定不漂移。尽管短期业绩偶有承压,2021年表现惨淡,但拉长时间维度来看,它们总体表现不俗。在过往十年中,这些机构亦打造出一定的行业影响力。

作为市场长期观察者,金斧子一直以来秉持价值投资理念,倡导长期主义。为什么要坚持长期主义?在金斧子评选委员会看来,价值投资不同于投机博弈,价值的兑现需要时间,也就是巴菲特所说的“慢慢变富”,我们应当以终为始,关注长期复利作用下的最终投资结果。

价值投资不是一路平坦的,优秀的私募管理人避免不了会遇到短期业绩不佳的时候,但最终总能收复失地,依靠强大的投研分析和投资能力继续证明自己。对于私募投资者来说,长期主义有两大核心,一是坚信复利的力量,二是对优秀管理人的甄别和信任。

景林资产:

短跑你只会盯着对手,长跑才能专注内在,守正制胜

成立于2006年的景林资产,刚成立初,主要以信托投资计划的方式进行A股私募化投资,彼时,国内私募尚未阳光化。如今,这家老牌顶级私募,以优秀的业绩和专业的资产管理能力,赢得来国内外大型机构投资者和高净值个人客户的信任,投资视野全球化。根据金斧子私募数据,截至2021年11月30日,旗下代表作“景林金色中国”成立以来年化收益率为22.38%。

作为景林资产掌门人,蒋锦志坚持以做实业的态度来做投资,坚持价值挖掘之道,摒弃价格博弈的浮躁风气,如此,方能守正制胜。蒋锦志认为,首先你要少犯错误,不要老想着短跑,修炼好内功才能超越自己。短跑时你会盯着你周边是谁,而长跑时你只有注意自己的呼吸和步伐,心不乱,则长胜。

2018年,为了调研某一电商新锐平台,蒋锦志花费数百万元,将数十位员工委派到西南、华北、华南等中国15个不同的城市进行实地调研,撰写上百万字的调研纪要,摸透吃透之后便重仓买入,并一路加仓至2021年,获益匪浅后悄然退出。这就是蒋锦志所谓的“长跑”。

景林资产独创360度调研体系,借鉴一级市场鉴别方法,对所投公司进行360度调研。在景林资产360度调研体系里面,景林围绕目标公司展开的调研对象包括客户、竞争对手、供货商、金融机构、政府监管部门、研究机构、行业专家等,通过自上而下和自下而上结合的方式进行不同角度的思考,制定适当的行业策略。

只有摸清企业内部治理、行业上下游关系和竞争环境,才能更深入地把握企业基本面,最后确定是否投资,以及投资仓位的大小。

景林起家于二级市场,有着丰富的股票投资经验。基于二级市场的丰富经验和对经济周期对深刻认识,景林于2010年发行第一支人民币私募股权基金,正式跨入一级市场,建立起难以复制的一二级市场联动体系。

景林的一二级市场联动,并不是玩简单的一二级市场估值套利和融资成本套利,而是通过二级市场深耕多年所积累的成功经验和研究能力,为一级市场投资进行赋能。

通俗来讲,就是景林基于严格执行一二级市场防火墙的前提下,在研究驱动投资、前段把控项目、后端退出决策三个方面充分整合利用市场资源,协同共进,以产业思维进行一二级价值投资,提高决策的胜率。

重阳投资:

平庸与精彩交替,铸就惊人复合收益率

“重为复,阳为升”,重阳,意思是复合增长,就如它的名字一样,如今重阳投资已经成为行业影响力不小的私募机构,业绩扶摇直上。截至2022年3月30日,自2008年成立以来,重阳投资旗下代表产品十余年年化收益率15.78%,最大回撤26.27%。

随着时间的推移,重阳产品回撤率逐步缩窄,从近五年的20.92%,到近三年的12.06%,最后到近一年的6.72%。在险相迭生的2021年,保持如此小的回撤率,说明重阳投资在风控方面下了方法大的功夫,收获了非常不错的效果。

也许有人认为15%左右的年化收益率并不高,这样想可能误解了价值投资,能够持续十几年获得15%的年化回报,并非易事,这其中就涉及到如何对待投资风险的问题。在重阳投资创始人裘国根的眼里,“避免大亏,是投资成功的第一要义”。他认为,平庸和精彩交替的结果是惊人的复合收益率。

了解重阳投资的人都知道,重阳投资有一套自己的投资方法论,其核心是“对于风险的防范贯穿投资的始终”,包括对风控的极度重视、逆向投资、价值投资以及价值接力等。

在投研体系方面,重阳投资强调深度研究、逆向投资。市场投资者并不是理性的,短期波动性很大,在A股作价值投资,要基于深度研究基础上进行逆向价值投资。

重阳投资控制回撤的秘密,包括三点:一是目标要明确,以取得绝对收益为目标,把防范风险放在首位,不能永远满仓、不能跟风、不能赌风口、不能赌风格,必要时用对冲工具对冲风险,且均衡配置;二是注意轮动规律,市场风格切换的时候,管理人要提前预判提前布局;三是自下而上,所有行业都要布局。

在投资策略方面,重阳投资总裁王庆提出“四象投资”理论,根据宏观经济基本面和股市流动性的周期性变动,衍生出不同的投资风格轮动,分布在4个象限,重阳投资根据市场环境变化,进行适当策略投资。

星石投资:

多层面驱动因素研究,能力圈强连接

作为第一代公募基金经理和第一批“公奔私”基金经理,2007年江晖与合伙人一起成立了星石投资,投身私募行业。江晖从业年限已达29年,拥有丰富的大型基金管理经验,历经4轮牛熊周期,有长期稳定、持续的业绩表现,从业以来多次获得金牛奖。在多年的投资历练中,获得骄人成绩。

十余年来,星石旗下代表产品获得年化收益率13.80%的优秀长期业绩,年化波动率为18.44%。不过,美中不足的是最大回撤达到38.96%,这一数据可以看出,星石投资允许忍受较大的净值波动。另一方面,星石投资多只产品近三年来业绩超过100%,净值曲线斜率很陡峭,业绩爆发力非常强。

一直以来,星石投资专注于股票多头策略,执行“多基金经理负责制”。每只基金由多名基金经理进行投资决策,执行“复制投资决策”,即股票多头策略基金采用同一投资策略进行投资。

每个基金经理拥有独立决策权,所选个股来自于“共同股票池”。多基金经理负责制既能够聚焦投研能力,让投资更纯碎,专注于策略的打磨和调整,又能够最大程度发挥个人特长,优势互补,同时也能避免基金经理“一言堂”的负面效应存在。

星石投资的投研除了分消费、科技、周期三个类别之外,还有宏观研究部和信息研究部,主要做一些宏观政策、产业景气跟踪等方面的研究支持。投研人员首先在细分行业做到深入的研究,深挖一口井,然后再慢慢拓展开来。

星石的能力圈由所有投研人员共同搭建,每个人都在研究过程中扩大自己的能力圈,然后彼此之间形成一种强连接关系。这就是星石投资所谓的“多层面驱动因素研究法”。

东方港湾:

价值投资的多种诠释

你可能不知道“东方港湾”,但你不可能不知道“但斌”。如今,在各大投资论坛和财经媒体上,但斌已经是大V般存在,也是一位明星基金经理,市场曝光率非常高。但斌是东方港湾的董事长兼基金经理,其代表产品“马拉松全球”成立6年多以来,年化收益率为31.56%,最大回撤25.82%,夏普比率和索提诺比率分别为1.22和2.61,业绩表现不俗。

但斌是巴菲特的忠实追随者,在他《时间的玫瑰》一书中,他不断引用巴菲特的语录——“巴菲特之所以伟大,不在于他在75岁时便拥有了459亿美元的财富,而在于他年轻的时候就想明白了很多事情,并用一生的岁月来坚守”,来告诫东方港湾的投资者坚守价值投资之道。但斌使用“穿越时间的洪流”和“时间的玫瑰”作为隐喻,以此说明与伟大企业共成长的意义,押注中国国运,投资中国。

但斌最成功的投资是贵州茅台。但斌最早从2003年便投资贵州茅台,买入价23元,彼时贵州茅台上市仅仅2年,显示出但斌极强的选股和投资能力。如今,贵州茅台成为A股之王,名副其实的百倍股。但斌在一路持有茅台过程中,收益不菲,在2007年初版《时间的玫瑰》中,但斌认为优秀的企业永远不卖。

然而,在2008年的金融风暴中,狠狠教训了他,于是,在往后的十余年投资中,每当遇到系统性风险,东方港湾必先大幅减仓避险。由此但斌不断被人诟病——谎称“价值投资”,却多次轻仓空仓,进行择时交易,其价值投资成色,屡屡遭到投资者的讥讽和嘲笑。2022年2、3月股市持续暴跌,市场传来东方港湾以大幅减仓、仓位仅剩10%的消息,令市场哗然。

实际上,东方港湾和但斌近期引发投资者不满的原因在于,过去一年是价值投资的滑铁卢之年,市场并未站在但斌这一边,随着消费股和教培股的估值双杀,东方港湾的持仓个股股价不断下探,产品净值逼近警戒线,逼迫基金经理进行仓位调整,但斌的言行不一,原因便在此。

不过,过去十几年,东方港湾用长期优秀的业绩证明了自己,但斌对茅台、万华化学、特斯拉、招商银行、好未来(双减政策以前)等个股的研判和投资,也证明了他是中国顶级优秀管理人之一。在但斌看来,规避系统性风险,也是价值投资。

淡水泉投资:

不做情绪的奴隶,拥抱淡水泉时刻

对于淡水泉来说,逆向投资和行业轮动策略,是它的标签。根据金斧子的数据,运行14年来,淡水泉的代表作产品获得13.29%的复合年化收益率。其运行时间在10年以上的诸多产品中,年化收益率在10%-22%区间之间,长期业绩表现很不错。

从净值曲线来看,过去十年,创始人赵军管理下的淡水泉成长一期,遇到过四次较大的危机,回撤巨大,分别是2012年熊市(回撤-26.27%)、2015年股灾(回撤-29.73%)、2018中美贸易战(回撤-32%)、和2022年初股灾(回撤-41.53%)。从2021年3月到2022年3月底,回撤幅度高达-41.53%,过去一年,淡水泉的投资者应该比较难受,不过,随着时间推移,前三次跌出来的坑逐步被修复,净值屡创新高。最近这一次深度回调,是否能够收复失地,我们拭目以待。

从过去十几年的投资业绩来看,淡水泉往往能够在熊市和结构式牛市中抓住部分行业的成长机会,创造超额收益。从投资风格来看,淡水泉擅长提前埋伏、淡化择时和行业轮动。

从过往历史来看,淡水泉创始人赵军是一个善于把握“市场情绪周期”的优秀基金经理。在嘉实基金早年任职期间,赵军就养成逆向思考的投资习惯,不从众,不扎堆,在市场情绪悲观时,对看好的个股敢于逆向投资,越跌越兴奋。

2007年金融地产火热,淡水泉买造纸农药;2008年大家还在金融危机的淫威下瑟瑟发抖不敢投资时,淡水泉已经满仓干。2017年大蓝筹成为香饽饽,但淡水泉钟爱化工、医药。这些不寻常的举动,均为淡水泉的投资人赚到丰厚的收益,很好地证明了淡水泉不做情绪的奴隶,擅长逆向思考的英雄本色。

对于管理规模已达1000亿的大私募来说,2022年3月,市场风格骤变,淡水泉依然拒绝降低仓位,不设止损线,延续长期配置逻辑,主动承担短期压力。

坊间一直流传着“淡水泉时刻”这一说法。所谓“淡水泉时刻”,是指当淡水泉的产品净值大幅回撤时,往往是投资者值得大幅加仓买入的好时机。通过查看淡水泉产品的过往历史,每当淡水泉产品回撤超过30%,A股往往处于一个阶段性底部区域。

投资者底部买入,虽然不是几周或几个月就能马上上涨,但是从三五年的时间维度来看,净值往往进入长期上涨通道,它背后有一个基本的逻辑支撑:股票价格向内在价值回归。这也是为什么最近媒体关于“淡水泉时刻”呼声渐高的原因所在。

淡水泉没有“研究员”,淡水泉采用投资经理制,将研究员和投资经理的角色合为一体,所有的研究都是基于投资目的展开,确保这一过程中产生的投资火花有较高的成功率,奉行投研一体化。投研人士即是研究员,也是投资经理。

淡水泉还有一个被称之为“FARM”的投研管理系统,F即机构投资人,A即卖方分析师,R为监管者和政策决策部门,M指上市公司管理层。FARM,农场,淡水泉内部认为资管行业和农场耕作同样的道理,都离不开辛勤探索。

一个好的农夫不会因为天气不好而放弃耕作,一个优秀的基金管理者也不会因为市场行情走弱而自暴自弃,放弃个股研究。FARM投研系统及时归集观点,帮助淡水泉投资经理获得全面的视角,在规范化的平台上去审视当下组合的优劣。

中欧瑞博:

新型牛市重置股市逻辑,新经济是未来赢家

明星基金吴伟志领导下的中欧瑞博,十余年来稳扎稳打,业绩颇为亮眼。在波荡起伏的2021-2022年,当大多数私募机构录得负收益的时候,其代表作近一年收益率30.58%,表现非常不错。根据金斧子私募数据,13年来,中欧瑞博年化收益率为15.79%,近三年更是斩获颇丰,获得138.68%的收益率,完美攫取到后疫情时代A股结构性大行情的超额收益。

中欧瑞博有一个“股市四季模型”理论,即春播、夏长、秋收、冬藏,分别对应牛市初期、牛市中期、牛市后期和熊市中期。

吴伟志认为,根据股市四季模型,早已在2019年初,新型牛市已经来临。相比以前普涨普跌的“周期性牛市”,新型牛市更加成熟,它不再齐涨齐跌,而是具有“分部牛市”+“分部熊市”和牛长熊短的特点,不同行业间贝塔出现严重分化。

其次,新型牛市是典型的新经济牛市,资金更加青睐以新能源汽车产业链和光伏风电为代表的新能源,更青睐以半导体为代表的智能制造。新型牛市不可避免产生虹吸效应,新经济股票加速上涨,旧经济股票加速下跌。

在热点轮动剧烈和板块波动大的环境中,吴伟志告诫投资者一定要保持平常心,不同板块的轮动,本身就是市场规律的一部分,担忧和恐慌则大可不必。

作为遵循基本面出发的投资机构,中欧瑞博不是交易型选手,因此引入量化的策略和手段来应对市场轮动压力,不是中欧瑞博的重点工作,中欧瑞博关心好公司胜于关心市场短期的喜恶。

不过,从近三个月的产品净值来看,中欧瑞博代表作仅下跌-9.73%,同期沪深300涨跌幅-15.17%,在动荡不安的2022年一季度,中欧瑞博仍然获得超额收益6.42%。这说明中欧瑞博针对市场轮动的应对策略,还是获得比较不错的效果。

世诚投资:

风控为先,积小胜为大胜,优秀投资者不走寻常路

自2008年成立以来,世诚投资代表作获得423.32%的收益率,位列同类排名113/17419,属于私募界的“尖子生”。尽管2022年录得-14.18%的收益率(同期沪深300收益率为-13.27%),差强人意,但从其产品运行近14年来,世诚投资获得12.60%的长期复合年化收益率,足以跃升优秀私募行列。

世诚投资掌门人陈家琳,出身QFII基金经理,14年前单枪匹马,一个人、一间办公室便创业了,投身于当时政策还不明晰的私募行业。刚一出道,便碰到了2008年金融风暴,股市腰斩,从此,“投资不能犯大错”成为世诚投资基金经理们共同遵守的准则。

陈家琳认为积小胜为大胜,长期投资中累计绝对收益和相对收益,不在于打了几个大胜仗,而在于到底回避了几次大的失误。显然,风控意识是世诚投资不断强调的话题。

相比追求高收益,世诚投资更喜欢追求风险调整后的相对收益,投资并不是简单地展示自己的才能,必须要深刻理解投资人的风险收益偏好,在自身能力范围内尽力完成投资人的投资目标。

市场上关于价值投资的讨论成千上万,世诚投资更愿意“第二层次思维下的价值投资”。世诚投资认为,价值投资并不是简单地买入一只价值股或成长股,根本上讲,价值投资是一种方法论。

由于A股市场博弈成分更浓,因此,在国内做价值投资需要建立两个维度的投资护城河:一是透过表象,把握上市公司管理层的真实诉求,不能只看表面故事、题材、概念和包装。二是确定预期差,挖掘市场预期差,不走寻常路,遵从橡树资本霍华德·马克思讲的第二层思维去制定投资策略。

在2022年投资策略上,陈家琳强调四个字“守正出奇”。守正,就是以能源革命、能源体系的变革为代表的这一批先进制造业,同时还包括基础装备、半导体等板块,这个方向的投资机会将持续非常长的时间。

出奇,一方面是指传统核心资产里面的消费、医药,消费领域一些企业已经建立起核心竞争力,坚不可摧,地位很难被撼动;另一方面是受疫情影响会“困境反转”的板块,这个方向的投资机会需要等待一段时间。

“守正”与“出奇”之外,世诚投资还强调对“通胀”主题的关注,大宗商品价格的上涨和货币超发引发的贬值,需要时刻关注它带来的波动风险。

名禹资产:

强化能力圈,把握大势时机,围猎“灰马股”

从产品净值曲线来看,近十年来,名禹资产不仅扛得住波动,耐得住平凡,而且也能创造出巨大业绩涨幅,业绩瞬间爆发。根据金斧子私募数据,王益聪管理下的名禹资产代表作11年来,获得年化收益11.76%的长期复合收益,这还是在近一年回撤-17.00%的基础之上取得的。

名禹资产近年来不断强化自身能力圈,把握大势时机,通过行业比较、深度研究,用合理的估值买入快速成长的优秀企业,获得长期稳健收益。

名禹资产坚守“择时+价值选股”投资理念,多次精准择时,自上而下把握大势,自下而上找到“灰马”,以达到长期“小回撤、大回报”的目的。

名禹资产创始人王益聪这样解释“价值选股”:通过紧密跟踪宏观经济指标和市场信号,进行仓位调整,以规避大的系统性风险,同时通过行业比较以及公司深度研究,去寻找有预期差的优质成长股,享受戴维斯双击。

在投资策略方面,名禹资产认为“新核心资产”具有更佳的投资价值,比如电子半导体、新能源、高端制造等带有硬科技特征等高景气赛道,将涌现出一批优秀的新核心资产公司。名禹资产希望能找到中长期具备阿尔法能力的股票,值得组合回撤小的同时,具备高爆发力。

那么,具备高阿尔法的股票具备哪些特质呢:

(1)阿尔法来源于好公司。这类公司所处行业高景气,成长空间大,业绩持续成长;

(2)阿尔法来源于高成长和拐点型高成长公司。这类公司一般新产品/业务放量、新模式突破、新政策催化,以及竞争结构显出发生有利变化;

(3)阿尔法来源于确定性。这类公司对于管理人来说更熟悉、跟踪更紧密,有着更高的确定性,同时和产业链上下游、行业专家进行意见交换,削减不确定性。

源乐晟资产:

顺“周期”之势,投资优秀公司

根据相关资料,截止到2021年5月,源乐晟公司历史最长产品12年获得费后14倍的累计收益,年化复合收益率超23%。在度过漫漫熊途之后,源乐晟有三次业绩爆发期,分别是2015年大牛市、2017年蓝筹牛市和2019-2020年结构性牛市。可以看出,源乐晟非常善于把握市场大周期,该吃到的收益,一个不落都吃到。

在源乐晟的投资方法论中,“周期”一词常被提及。源乐晟认为,应顺“周期”之势,投资景气周期的优秀公司。为什么源乐晟这么看重“周期”?因为上到一个国家,中到一个产业,下到一个上市公司本身,都有自己的景气波动周期。

从国家的角度来看,有经济周期,国家会在不同的阶段出台一些经济政策去熨平宏观波动;从产业角度来看,任何一个产业,受到需求供给变化,会带来产业景气波动;从公司角度来看,上市公司既会受到所属行业的景气周期波动,又会受到产能周期,新产品研发周期,精英团队更迭带来的盈利周期波动。

源乐晟的投资策略便是:顺势而为,投资景气周期的优秀公司。不拘泥于成长或蓝筹,全行业覆盖,挑选阶段景气度高的行业,进而挑选优秀公司,以获取业绩提升和估值上升的双重收益。

2022年2月,源乐晟撰文发表自己的投资观点:

(1)双碳产业是未来“星辰大海”的产业,尽管某些环节已经出现供给过剩的情况,很难再发现显著的投资机会,但是总有一些环节是受益的,如下游扩张最为受益。因此双碳相关的新能源行业仍然值得重点挖掘;

(2)看好保持高增长的半导体和某些医疗细分行业。具体而言,半导体产业链整体较长,细分环节景气度也有所差异,包括科学仪器、军工新材料等行业,未来有很好的投资机会;

(3)中国从人口红利向人口质量红利/工程师红利转变,低端制造已然夕阳,高端智造有所受益,如汽车电动好智能化产业链、创新药研发制造产业链、半导体以及新材料领域实现技术突破等。

明河投资:

少赚泡沫化浮盈,坚持自我

“明河”二字,取自于宋代词人张孝祥《念奴娇·过洞庭》:“素月分辉,明河共影,表里俱澄澈。悠然心会,妙处难于君说。”词人表达了表里如一、内心澄明如镜的心态。词意恰好寄托了明河投资长期的价值观,即表里一致,清楚明白长期为客户实现复利增长的夙愿所在。

截至2021年12月底,业内公布了十年期私募基金经理年化收益榜(不含5亿以下规模),统计了近十年年化收益超过10%的私募基金经理,全市场总共有33人入榜单,明河投资张翎赫赫在列。明河投资张翎位列13,其管理规模20-50亿,共计11个产品,近十年获得18.15%的年化收益率,很优秀。

明河投资基金经理张翎曾为《大钱细思》一书写过一篇读后感,谈论估值与泡沫,以此表达自己的投资哲学。当年美国衍生出巨大泡沫,漂亮50被市场捧上了天,而温莎基金约翰·聂夫对其公然藐视,嗤之以鼻,坚持自己的低市盈率投资策略,成为市场中最孤独的人。

当蓝筹倒台,投机倒把者和短线投资客被屠杀后,那些被埋没的、被错杀的、应该得到奖赏的股票终于重见天日。在泡沫化的市场环境下,要么你跟风追涨,最终在泡沫的破灭中溃败,要么你抵挡住泡沫的诱惑,在正常市场中稳健获益,真正为客户负责,明河投资选择后者。

明河投资有别于一般急功近利的投资风格,不靠短期搏杀,尊重普世价值。明河投资致力于将客户资产配置在最安全最优质的公司上,不会为了追求片面而激进操作,盲目放大风险,追求风险下的复利回报。

以优秀公司为准绳,在牛市中少赚一些泡沫的浮盈,在浮躁的市场中坚持自我,对所投资企业拥有独立见解和理性认知,降低噪音的副作用,坚持与深度思考以长期超越市场,这是明河投资久经沙场后的投资哲学。

03

写在最后

“滚滚长江东逝水,浪花淘尽英雄。是非成败转头空。”明代词人杨慎用悲壮的笔调写出英雄迟暮、怅然的历史感概。时间是检验一切的真理,私募行业亦如此。十年不易,能够用十年的时间去证明自己,为投资者赚取丰厚回报的私募机构,凤毛麟角。

私募行业不缺热点,也不缺明星,有些产品爆发力很强,但持续性不行,很快回吐盈利;有些机构昙花一现,成于牛市,却败于熊市,无法穿越周期。在这个充分竞争的行业,短跑者众,长跑者寡。能够穿越时间的河流,并且用优秀的业绩来证明自己的,才是值得投资者拥护和获得同行敬佩和推崇。

金斧子历来倡导长期主义,在岁月的淘洗下,真正的英雄永不褪色,获得金斧奖·综合实力奖(十年期)的优秀私募机构彰显英雄本色,名至实归。