美联储加息对全球经济是“双刃剑”

蔡彤娟 中国人民大学重阳金融研究院研究员

3月17日凌晨,美联储宣布上调联邦基金利率目标区间25个基点到0.25%至0.5%之间。美联储此次加息意味着新冠疫情暴发以来宽松货币政策的结束,美元利率将进入加息通道。那么,美联储加息将对全球经济产生哪些影响?对此中国该如何应对?

美联储加息靴子落地

美联储除宣布上调联邦基金利率外,还制定了一项更为激进的计划。美联储临时主席鲍威尔甚至称在今年剩下的六次政策会议上,每次都会加息25个基点,从而使联邦基金利率目标区间在2022年底达到1.75%-2.00%。到2023年底,政策利率预计将达到2.8%,高于政策制定者目前认为会减缓经济增长的2.4%水平。这将使借贷成本在2023年被推至限制性水平,表明美联储对高通胀和俄乌局势的担忧更甚于新冠肺炎疫情大流行。

自疫情发生以来,美联储在历次政策解释中一直声明疫情是美国面临的最直接经济风险,而此次在加息声明中放弃了此前长期使用的说法,这标志着全面抗疫行动已经结束。美联储宣布提高联邦基金利率,并承诺“持续加息”以遏制目前处于40年来最高水平的通胀。

美国主要股指在声明和预测公布后短暂回撤涨幅。美国十年期公债收益率一度升至2019年5月以来的最高水平,而两年期公债收益率这一能够更好反映市场对美联储政策走向看法的指标则自2019年5月以来首次短暂突破2.0%的水平。与此同时,美元汇率小幅走低。

不仅如此,美联储在最新声明中还称,预计将在“未来的一次会议上”开始缩减其近9万亿美元的资产负债表。如果真的如此,美联储将突破加息这一常规性操作,而直接使用更为严厉的战略性武器——缩表。这将对美国经济产生悬崖勒马式的紧缩效果,在抑制通胀的同时很可能降低经济增长率。

美联储加息对全球经济的影响

本次美联储加息虽酝酿已久并且在市场预期之中,但也要清醒地认识到,这标志着以美国为首的西方国家开始进入了新一轮加息周期。

美联储加息是一把“双刃剑”。美联储开启加息周期一方面可能引发全球货币政策的调整、转向,从过去流动性比较宽松转向收紧的态势,对全球范围通胀的上行将起到一定缓解抑制作用,有助于缓解输入性通胀压力;另一方面美元资产收益率升高有利于吸引全球资本回流美国,解决资本不足问题。然而宽松货币政策的转向和借贷成本的上升也会抑制经济增长。美联储决策者将2022年的经济增长预测从2021年12月预计的4%下调至2.8%,开始考虑全球经济面临的新风险。

美联储加息推高全球债务违约风险。今后美联储如果持续加息,美元将进一步走强,美债收益率将持续上升,全球债券收益率曲线也将上移。美元持续加息引发的全球性利率上涨很可能加剧美国债务风险:美国联邦政府债务和公司债务水平均处于历史高位。此外,美元走强还可能增加新兴市场和发展中经济体偿还美元债务的成本:新兴市场和发展中经济体债务正处于前所未有的高位,在加息周期和全球复苏放缓的环境中极其脆弱。因此,美联储持续加息很可能推高全球债务违约风险,影响全球和各国债券市场的稳定运行。

应该说,这次加息对美国经济来说总体是利好的,但对包括中国在内的其他经济体的影响更多是负面的,对此应有清醒的认识和估计。从较长时期来看,若美联储连续加息,“高利差”势必会加剧全球主要经济体宏观经济政策的分化,导致全球资本流动性紊乱,极易引发系统性金融风险。欧洲受地缘冲突和能源价格影响,通胀高企,供应链断裂,失业人数增加。此次美联储加息对降低欧洲各国的通胀水平是利好,但由此引发的全球性紧缩将导致欧洲经济进一步衰退。此外加息带来的“资本虹吸效应”也会加大,新兴经济体将面临日益增加的资本抽逃压力和风险,还会加重相关国家的资产价格下跌、货币贬值、外债负担及国内金融市场风险。

中国应如何应对?

美元加息将从供给层面对中国经济产生一定冲击。从历史经验来看,美联储加息将会对汇市、债市、股市、期市产生深刻影响,需提前加以预判,对各个重点市场的影响要区别对待。

1.股票市场

受美联储加息和地缘冲突的影响,国内A股市场近期连续大跌。加息靴子落地后,利空出尽,短期对股市的影响以波动为主。但应小心加息周期带来的国际资本抽逃对股市的中长期影响,监管部门应提前做好应对准备。

2.债券市场

美元持续加息可能引发全球性利率上涨,将影响中国债券市场的稳定运行。这对降低地方政府和企业的融资成本不利。未来中国企业走出去对外融资的借贷成本将会上升,债务也将存在一定风险。对此,政府和相关企业要早做准备,及时调整债务结构,预防债务风险。

另外还需密切关注香港离岸市场的反应。美联储持续加息,香港也会跟随美联储加息,会给香港债券市场带来成本上升的风险,需要引起密切关注。

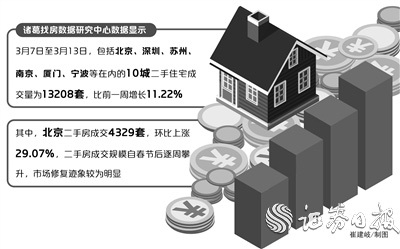

3.房地产市场

美联储加息对中国房地产市场影响不大。目前国内正在引导市场利率走低,房贷利率也在下降,一批有利于楼市的政策正在出台。近日财政部表示,今年内不具备扩大房地产税改革试点城市的条件。房地产税的延迟对楼市是明显利好。国内楼市正出现回暖趋势,一线城市在3月出现“小阳春”的可能性增加。

4.汇率市场

未来,如果美联储持续加息,将会导致中美利差缩小,对中国形成资金外流压力,热钱的流出将使人民币面临贬值压力。另一方面,美元加息带来的美元汇率上升也会使人民币汇率承受更多压力。对此,应坚持汇率市场化改革,加强外汇储备管控和资本流动性监管,继续稳步推进人民币国际化,从而有效应对外部环境给中国带来的不利影响。根据以往经验,只有稳住经济增长基本盘,才能稳住人民币汇率。(责任编辑:乐水 安然 张艳玲)