千亿“顶流”大动作!张坤旗下基金放宽限购 1万元上调至5万元 释放什么信号?

来源:证券时报

A股市场持续低迷之际,“千亿顶流”张坤管理的两只基金再次放宽申购额度,向市场释放积极信号。

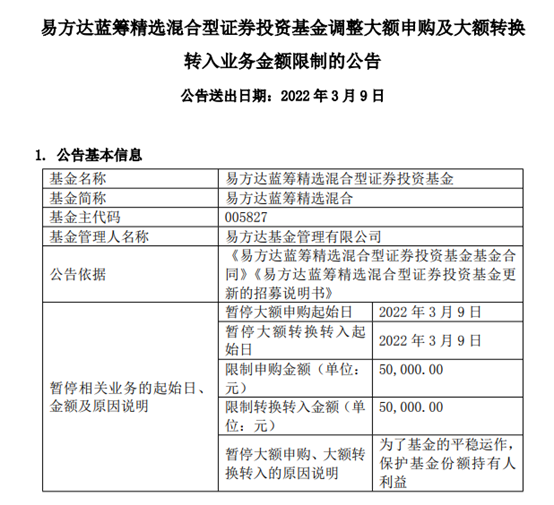

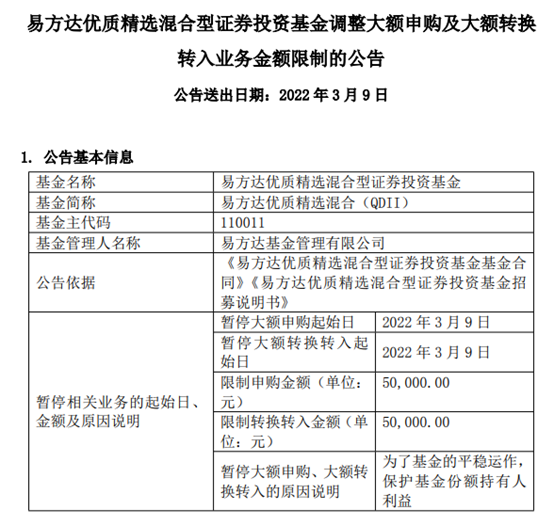

3月8日,易方达基金发布公告称,张坤管理的易方达蓝筹精选、易方达优质精选自3月9日起调整在全部销售机构的大额申购、大额转换转入业务金额限制,由此前的1万元提升至5万元。

这是继今年2月7日,张坤将两只基金单日申购限额调整至1万元后,又一次提升大额申购额度的动作,此次直接将申购上限提升至5万元。实际上,在近期A股市场下跌之际,多位明星基金经理也提升了旗下基金单日申购限额。

分析人士指出,海外流动性预期收缩与俄乌冲突主导近期市场情绪,市场风险偏好明显下降,此时明星基金经理再次放开申购限制,有望给A股注入增量资金,同时彰显机构信心,有利于稳定市场情绪。

千亿张坤再次放宽基金申购限额

2022年初以来,受海外央行鹰派转向以及俄乌冲突影响,全球股市波动加剧,A股亦出现阶段性调整。

今年春节前,A股两市股指加速下跌,上证综指跌破3400点,创业板指跌破3000点。春节后,两市股指有所反弹,但受海外市场影响,两市股指再次加速下跌,沪指跌破3300点,创业板指跌破2600点,均创调整以来阶段新低。

A股市场持续低迷,明星基金经理再次放宽基金申购限额,向市场传递积极信号。3月8日,A股收盘后,张坤管理的易方达蓝筹精选、易方达优质精选同时发布公告称,自3月9日起同步上调申购限额,从1万元提高至5万元,大大提升了申购的单日限额。

实际上,在今年春节前,A股市场加速调整之际,张坤管理的易方达蓝筹精选、易方达优质精选也曾宣布放宽基金申购限额。其中,易方达蓝筹精选从2月7日起调整在全部销售机构的大额申购、大额转换转入业务金额限制,由单日单个基金账户累计申购上限2000元调整为1万元。而此前持续暂停申购的易方达优质精选混合直接放宽日常申购和定期定额投资上限至1万元。

市场分析人士指出,明星基金经理放宽基金申购限额,将有望带来增量资金,对市场起到正向引导作用,同时也显示机构对中国资本市场长期健康稳定发展的信心,有助于稳定市场情绪。

去年下半年以来A股核心资产持续调整,张坤管理的基金处在限购期,其管理规模出现较大程度缩减,2021年二季度末,张坤管理规模达1344.8亿元,到三季末降至1057.5亿元,四季度末再次下降至1019.4亿元。

其中,易方达蓝筹精选是张坤管理的规模最大的一只基金,截至2021年末,该基金规模为676.23亿元,相比去年三季度末缩水22.24亿元。

今年一季度,A股市场急剧调整,张坤管理规模或再继续下降,此时放宽限额,在一定程度上也有助于其管理规模稳定。

易方达旗下多只QDII基金暂停大额申购

海外市场波动加剧,合格境内机构投资者(QDII)基金净值出现回撤,投资者抄底意愿愈发强烈,直接导致易方达基金的外汇额度告罄。

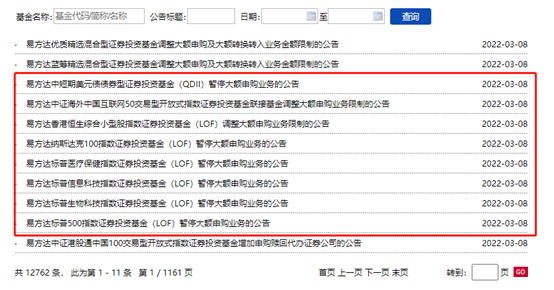

投资者抄底意愿增强的背景下,易方达基金旗下多只QDII基金暂停大额申购,原因主要是“外汇额度限制”。

3月8日,易方达基金公告称,根据法律法规及基金法律文件的相关规定,因外汇额度限制,将调整包括易方达纳斯达克100指数基金、易方达标普信息科技指数基金、易方达标普生物科技指数基金、易方达标普医疗保健指数基金、易方达香港恒生综合小型股指数基金、易方达中短期美元债债券基金、易方达标普500指数基金、易方达中证海外中国互联网50ETF联接在内的多只QDII和联接基金,其人民币份额及美元份额在全部销售机构的大额申购业务限制。

其中,对于人民币份额,单日单个基金账户在全部销售机构累计申购基金A类人民币份额或C类人民币份额的金额不超过300元。对于美元份额,单日单个基金账户在全部销售机构累计申购基金A类美元份额或C类美元份额的金额不超过50美元。

近期,全球市场震荡加剧,无论是股市、债市还是期市,波动幅度都在明显增加,其中,全球股市近期跌幅较大,部分投资者借道QDII基金抄底海外市场,特别是中概互联网自去年以来,经历了长达一年多时间的调整,近期受海外市场影响,再创新低,部分投资者大额申购,直接导致基金公司的外汇额度大幅消耗,易方达基金外汇额度吃紧。

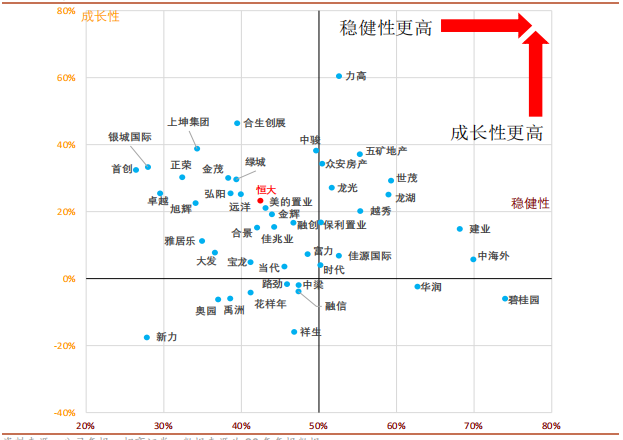

国金证券表示,俄乌双方关系演绎前景仍不明朗,欧美对俄制裁还有进一步升级可能,故未来一段时间内全球金融市场仍将笼罩在高度不确定性之中。但港股中经历调整的优质龙头股,其收益增长和估值匹配度上的相对优势凸显,可逢低精选持有。

A股市场稳了?

作为千亿“顶流”,张坤此时大幅放宽基金申购限额,无疑有助于稳定市场情绪。

对于接下来A股走势,中金公司表示,近期市场大幅波动,主要的原因是交易逻辑已经发生变化,从一开始的避险到担心通胀甚至增长趋弱的滞胀。

往后看,市场如何运行,中金公司认为,需要重点观察以下几个因素:1、地缘局势特别是能源制裁的动向依然是短期最重要的决定因素;2、即将临近的3月FOMC给出后续货币政策路径;3、由于当前避险甚至滞胀担忧交织导致长短端期限利差过快速收窄,因此美联储可能会需要通过缩表来推动长端利率上行以避免过快倒挂,但是如果通胀持续高企甚至远端通胀比预期的要高得更久更大,那么“曲线倒挂”引发的衰退预期、货币政策两难、企业利润侵蚀、银行板块利润受损等负面影响都可能逐步显现。

国泰君安研究指出,往后看加息的实质落地将使流动性预期不确定性阶段性下降,海外流动性负面冲击将逐步弱化。但当前原油等大宗价格的持续攀升下,通胀前景不确定性仍高,海外流动性仍将是市场中期约束,负面冲击短期难断。此外当前俄乌冲突前景亦未明朗,海外情绪传染下仍将对市场风险偏好带来冲击。

野村东方国际表示,春节后至今的剧烈调整主要受机构重仓股的大幅下跌所致,考虑到市场整体换手率仅回落至去年上半年水平,部分投资者担忧公募基金遭受净赎回。此外,地缘政治冲突和海外经济体滞胀忧虑的抬升也在影响A股投资者的情绪。

野村东方国际认为,高确定性的财政投资领域有望成为短期市场的避风港,可能也是企稳后反弹的主线之一。稳增长相关的基建投资中,增量弹性较大的领域,尤其是涉及双碳领域的能源基建和新能源电力运营商,电力运营商中优先关注“火改电”的央企电力集团。受益国内政策宽松带动的金融行业,尤其是估值合理且具备较强业绩改善预期的非银板块。其他受益宽松预期的建材、建筑服务、地产和物业服务等领域。

(文章来源:证券时报)