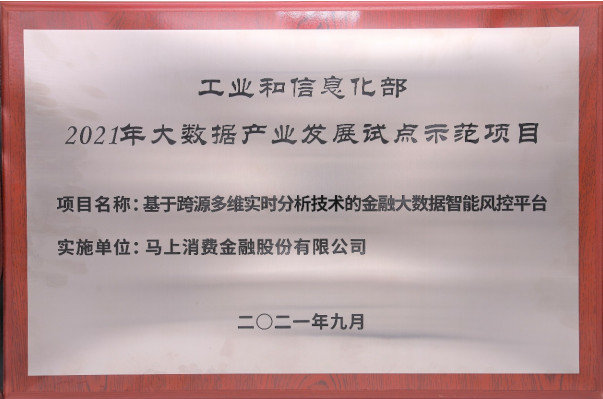

银行网点进退两难 零售转型正在路上

传统物理网点的智能化转型正成为银行零售服务的重要组成部分。

统计数据显示,截至今年6月末,5家国有行网点数量仍超6.6万个,较上年末减少141个,降幅仅0.21%;7家股份行的网点数量超9500个,较上年末增加20个。

自互联网金融兴起以来,银行网点“唱衰”之声就不绝于耳,不少银行从业人士的直观感受也是“银行网点正在缩减”。但目前来看,国内银行网点数量整体稳定,各家银行网点增减策略也存在差异。

“未来银行网点数量应该不会明显减少,而是在不同地区之间做结构性调整,以及对网点形态进行升级。”一位银行人士表示,一方面银行担心撤销网点后会被鸠占鹊巢,造成客户流失;另一方面则是银行对线下网点的认知也在不断更新。

金融业务的线上化缩影

2018年,全球知名金融机构资深顾问布莱特·金就在《Bank4.0》一书中作出论断:“银行服务无处不在,就是不在银行网点。”

证券时报记者梳理工商银行、农业银行、中国银行、建设银行、交通银行5家国有银行的网点发展情况发现,2010年以来,5家国有银行网点的营运情况有着明显的趋势特征:以2016年为分界点,前6年网点数量持续增加,之后则逐年下降。

从这5家国有大行网点数量变化情况来看,2020年同比降幅最大。当时,受疫情造成的社交隔离和净利润承压影响,5家国有银行营业网点数量较2019年末减少844家,同比下降1.25%。截至今年6月末,5家国有行的网点数量约6.66万个,较2020年末减少141个,降幅为0.21%。

一家华东地区的国有大行人士表示,随着电子支付手段的普及,例如网上银行、手机银行以及电话银行等新模式的出现,银行的传统业务出现了分流。

“客户自己就能实现不少业务的自助操作,所以减少了许多银行前台人员的工作量。”该人士表示,“尽管总体业务规模扩大了,但业务出现分流,也就不需要这么多的网点以及柜员。”

从银行ATM(自动柜员机)等自助设备数量的变化也可以看出,营业网点的传统职能所受冲击不小。ATM这一机具本来就是为网点分流而设,据央行数据,全国ATM机具数量在2018年达到峰值,约为111.08万台,仅当年就增加了15.02万台。也是从该年一季度开始,央行对ATM机具数量的统计口径做出调整,新增统计自助服务终端、可视柜台、智能柜台等新型设备。

尽管统计口径纳入了更多的机具设备,也没有改变ATM自2019年起逐年减少的趋势。央行近日披露的二季度支付体系运行情况显示,截至今年二季末,ATM机具共有98.67万台,环比减少1.95万台,今年上半年总共减少了2.72万台。

这既源于去现金化社会的到来,也是金融业务线上化趋势的一个缩影。中国银行业协会数据显示,近年来银行业的离柜率不断攀升,2020年行业平均电子渠道分流率已达到90.88%,离柜交易达3709.22亿笔,同比增长14.59%;离柜交易总额达2308.36万亿元,同比增长12.18%。

布莱特·金此前出席中国首届数字银行高峰论坛时也曾表示,未来银行的很多网点将消失,“银行网点经济效益将会受到挑战,很多银行获客不再是通过网点,而是通过数字化平台”。存活下来的网点要么能提供优质体验,要么是在小城市中为客户提供便利性服务。

大幅收缩趋势尚不明显

若拉长时间维度来看,国有银行营业网点数量的波动幅度其实并不大。建设银行、中国银行网点数量自2010年以来整体呈现扩张,主要表现为近年来出现的收缩幅度低于此前的增长幅度。

此外,在经历早年扩张后,工商银行2021年年中网点数量较近10年来的峰值减少1422家,在5家国有行中波动幅度最大,而波动幅度最小的中国银行今年6月末的网点数量仅较峰值时期减少276家。

有大行人士表示,国有银行整体上网点呈现收缩,不过随着城市的变迁,网点会再进行合理布局,“从当前的布局来说,国有行扩大网点的意图不明显。”该人士说。

目前,多家国有银行均提出要在保持网点总量稳定的基础上,将新设网点资源向县域倾斜。工商银行2021年半年报显示,上半年该行在县域新增建设45家;农业银行半年报也披露,将向城市新区、城郊结合部、重点乡镇等区域迁建网点;建设银行在2020年年报中表示,网点布局向县域倾斜,该行2020年全年新设网点中近一半为县域网点。

从股份行公开数据看,网点数量也并没有明显的收缩趋势。证券时报记者梳理了兴业银行、浦发银行、中信银行、民生银行、光大银行、平安银行、华夏银行7家股份行于2012年至2021年财报中披露的网点数据。整体来看,股份行网点数量在近10年间呈上升趋势,尤其是2017年以前增长态势明显,此后虽有小幅下滑但波动收窄,2019年起各行又恢复营业网点数量净增长态势。

还有一些城商行“逆势”宣布网点扩张计划。例如,南京银行董事会在不久前通过《江苏省内分行机构发展规划(2022-2023)》,其中提到,预计至2023年末,该行营业网点将较2020年末新增50%,即100家,届时总量将达到300家。

有银行从业人员认为,新设网点对于银行来说不是件小事,繁杂的沟通准备工作——譬如选址、人员机器配备等都需要大量人力和时间规划。

当谈到部分城商行扩张的战略意图时,该人士向证券时报记者分析,从城商行布局来看,依托于所处地域,若要扩大自身影响力、增加业务覆盖面,就要依托实体网点的扩张。“要有业务量撑着,不然即使网点多,业务量不够,亏损的话它也撑不下去。”该人士表示。

“没有网点没有渠道,有时会力不从心。所以把战略践行好,首先就要把渠道铺设好。”南京银行行长林静然在中期业绩发布会上表示,从同业对比情况看,该行目前网点数量202家,在长三角万亿以上规模城商行中最少,而网均产能始终处于同业领先地位。

另一方面,有银行人士表示,物理网点存在租金、人员等成本,在当前银行业盈利增速放缓大趋势下,如果单纯从财务角度考虑,削减网点以降低运营成本才符合常理,“但实际情况是,银行往往担心撤销网点后,会被其他银行占据这一原网点的辐射片区,造成客户流失甚至市场份额的流失,所以银行对裁撤网点非常谨慎”。

“多数银行一方面不会再像过去一样快速扩张网点来跑马圈地,但也不会为了减少成本而大量削减网点,未来的工作应该更多是在不同地区之间做网点布局的结构性调整,以及网点形态的升级。”该人士表示。

物理网点赋能零售转型

“网点的转型其实是银行业务转型的一部分。”一位区域型银行人士称,“随着形势的发展以及客群习惯的变化,相应的业务转型也要跟进,这也就伴随着一系列的转型,例如相较于以往的封闭式柜台,现在的开放式柜台也体现出服务流程的变化。”

另一位资深银行从业人士也认为,传统营业网点在关停增加的同时,银行对新零售网点的建设却热情不减。“网点主要服务于零售客户,而近几年来,银行已经发现盲目寻求网点数量的扩张并不能完全适应当前服务模式的迭代。”他表示。

当前不少银行均将物理网点视作线上、线下渠道融合的重要组成部分,而网点的转型也围绕着银行零售转型与数字化转型两大战略展开。

例如,光大银行高管在8月底举行的中期业绩发布会上表示,近几年来,该行持续打造物理网点+手机银行+远程银行的“铁三角”模式,谋划线上、线下一体化发展,推动物理网点与各类渠道、场景、平台的协同与融合。其中,具体措施包括,利用大数据选址优化网点布局,整合全行渠道,利用线上平台提升线下网点能效等。

“未来我们还将基于数据模型和数据分析,实现网点画像效能的评价、全生命周期管理等重点功能。”该行高管表示。

不过,当前中国银行业新零售网点发展中仍有痛点。红塔证券首席经济学家李奇霖认为,尽管在硬件配置上发展很快,但在软件上仍待改进,“目前很多银行网点还是以产品为主,不能真正做到以客户需求为中心。”他表示,由于目前银行实行短期化的考核激励机制,导致客户经理以产品为主导,致使客户体验差。

这也是目前新零售网点转型最需要关注的问题之一。前述区域银行人士表示,只有前沿的技术与前端的业务相结合,才能引领数字化转型的潮流,这也是各家银行积极发力新业务形式的动力所在。

“总体来说,随着科技手段的提高,例如数字化、智慧化的提高,银行业务会伸展到社会的每个角落,只要有网络的地方,或者有手机的地方,所有的银行业务都能触及到。”资深银行从业人士表示,现在有些城商银行拼命扩展网点,也是扩大自己的服务范围,“只有通过扩充网点、多开银行卡(需网点面签的一类账户),后面的电子服务才能提供给更多的客户,这样也有利于扩大银行的品牌影响力”。