新能源行业:新能源及储能政策催化密集

新能源:各地峰谷价差扩大方案陆续落地,能源局电力系统“两个细则”征求意见,储能及分布式光伏发展获助力;大基地+整县开发提升装机增长确定性,板块基本面扎实、政策预期丰富,建议坚定配置各环节龙头。

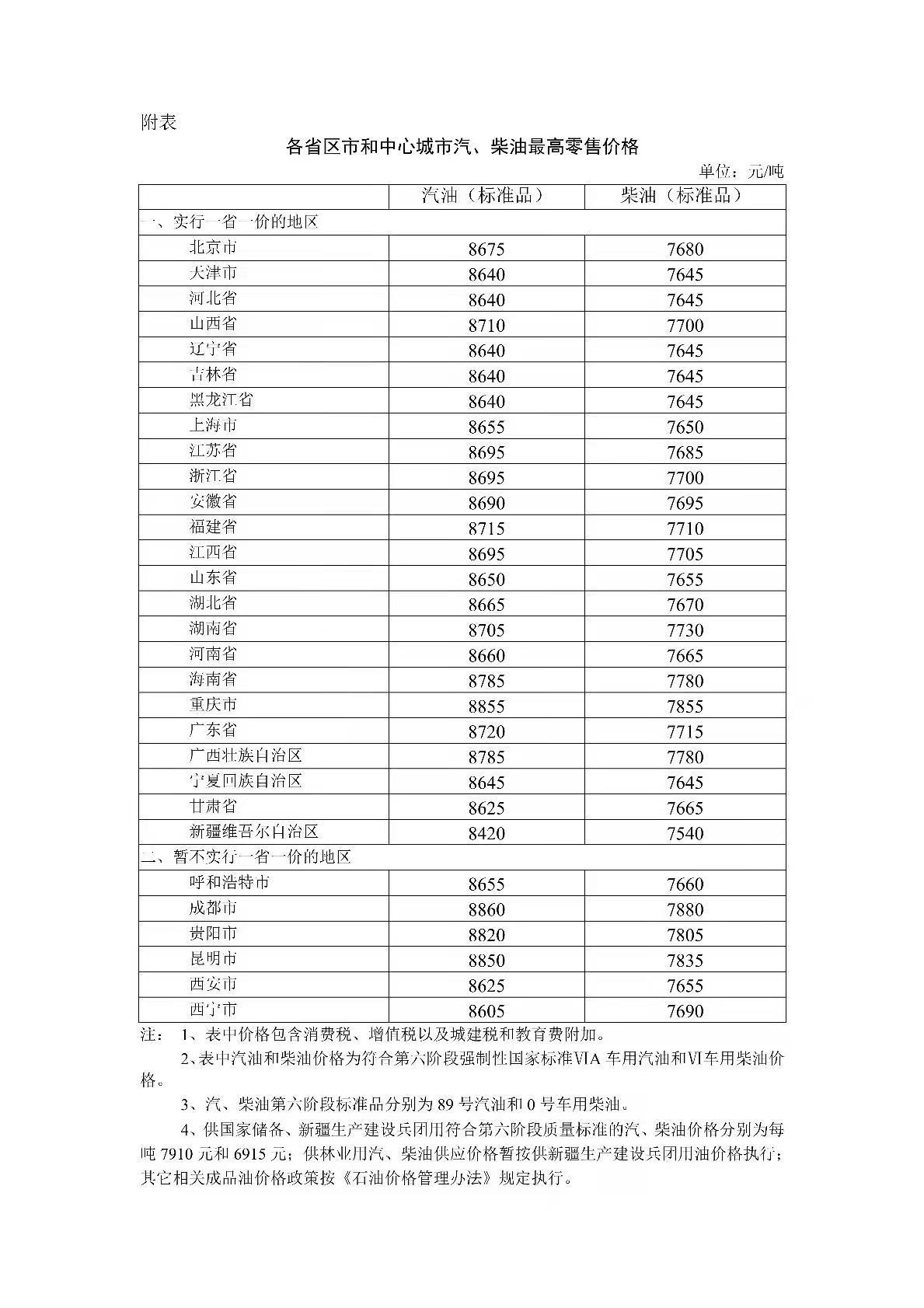

峰谷电价新方案陆续开始落地,有望加速用户侧储能市场启动,同时利好分布式光伏市场。继7月末发改委发布《关于进一步完善分时电价机制的通知》后,宁夏、广东率先于8月底火速公布新版分时电价方案,峰谷价差如期拉大,新电价方案将于10月1日起执行。以广东为例,峰平谷电价比例从原先的1.65:1:0.5,拉开到1.7:1:0.38,峰谷价差从原来的3.3倍扩大到4.5倍,同时明确尖峰电价为高峰段电价基础上上浮25%。以广州10kV以下一般工商业用户为例,新方案下尖峰、高峰电价与低谷电价差绝对值分别达到1.13、0.86元/度,这一价差已经足够用户侧电化学储能项目在没有其他额外收入的情况下实现5-6年回本,如果后续通过逐步完善的电力辅助服务市场获得额外收入,则回本周期还将缩短。同时,广东省电价方案的尖峰、高峰时段基本能够被光伏的日内发电时间覆盖,因此对于采用自发自用、余电上网的分布式光伏项目,由于通常采用与用户签署网售电价折扣的定价方式,因此对于存量及新增项目的收益率都将有一定程度的提升效果。峰谷价差扩大结合整县推进政策,望显著激发分布式光伏项目开发积极性。

近期市场对我国新能源发电“大基地”方案关注度较高,对此我们认为:一定程度上由国家统筹进行新能源电源(及配套的输电通道)的建设规划是合理且必要的,“大基地”与“整县推进”政策的主要意义在于提升十四五期间光伏、风电装机目标完成的确定性,在当前全国缺电的大背景下,新能源发电项目因建设周期较短,项目建设的整体进度可能提前。

此处我们再次强调全球平价之后的光伏需求预测新逻辑,即从“基于各国年度装机规划、主要开发商年度建设计划等信息自下而上累加”,向“供给瓶颈环节产能决定装机量”切换,主要因终端需求对成本下降有非常大的向上弹性。从这个角度计算,明年大概率仍是产业链瓶颈的硅料可以支撑240-280GW组件产量,对应200-240GW交流侧装机,如果硅料供给释放靠近上限,2022年全球新增装机有很大概率高于当前市场预期的200-210GW。

本周,我们再谈一谈当前时点如何看待板块估值的问题。部分投资者还是以往年的光伏板块“估值区间”作为标尺来衡量当前的光伏估值水平,认为“太贵了”。但我们想要强调的是,当前时点,无论是全球碳中和背景下的宏观环境友好度、中国光伏制造业的全球竞争力(包括生产和研发)、还是产业链各环节的竞争格局/龙头领先优势,也都处于以往行业未曾达到过的高度,这些因素产生的影响,最终将体现为优秀企业的预期利润增速中枢及其兑现确定性的提升,并反映为“看上去有点高”的静态PE估值水平。根据我们梳理,目前板块大部分主流公司PEG估值普遍处于1倍左右,可以说合理,但完全谈不上泡沫,部分龙头也未体现应有的估值溢价。参考过去两年市场给与其他“确定性成长”行业的估值水平,我们认为随着后续行业需求韧性、支持政策、企业利润的持续兑现,龙头估值提升至1.5倍以上PEG是完全有可能的。继续坚定看好整体板块,建议优先配置“概率高,且赔率未必低”的各环节龙头

燃料电池:五部委正式批准京津冀、上海、广东城市群成为首批示范城市群,燃料电池“十四五”补贴期正式启动,“总量限额、先到先得”机制或触发“抢装”。

新能源车:行业继续受缺芯冲击,料8-9月销量欠佳,但电车8月销量仍然抢眼,建议在下半年基本面及预期低位中逐步左侧布局。