索菲亚之殇:昔日龙头疲态尽显,现金流危机暗涌

时代商学院研究员雷映

随着居民收入水平不断提升,在消费升级的需求背景下,定制家居行业已持续了多年的高增速发展。2020年新冠疫情暴发,在生产端和需求端对定制家居行业造成了一定程度上的冲击,但不阻行业保持高速增长态势。

数据显示,目前已发布年报的9家定制家居上市公司2020年全年营收增速平均值为10.27%。此外,2020年全年,定制家居上市公司股价涨幅明显。其中,江山欧派(603208.SH)、欧派家居(603833.SH)分别以173.87%、62.45%的年涨幅稳居前二。

然而,定制家居行业龙头索菲亚(002572.SZ)在2020年却表现平平,全年股价上涨26.96%,远跑输上述两家企业。2021年4月11日晚,索菲亚发布2020年年度报告和2021年一季度业绩预告,尽管业绩维持增长,但低于市场预期。次日,该公司股价在开盘不到20分钟即跌停至收盘,隔日再大跌3.38%。

“衣柜一哥”索菲亚业绩披露后股价随即暴跌,背后隐藏着怎样的玄机?投资者为何“用脚投票”?

一、2018年分水岭:业绩增速远逊同行,毛利率连年下滑

中国产业信息网的数据显示,2012-2018年定制家居市场规模复合增速高达22.04%。家居行业需求端确定性向定制化、智能化的趋势发展。截至2019年末,我国定制家居在终端市场的渗透率仅为32%,仍有较大的提升空间,整个行业复合增速仍有望保持在20%。

年报显示,2020年,索菲亚实现营业收入83.53亿元,同比增长8.67%;实现归母净利润11.92亿元,同比增长10.66%;扣非归母净利润为10.5亿元,同比增长8.11%。

不过,这个业绩增速与前几年对比,相差较大。

2014-2017年,索菲亚的营业收入分别为23.61亿元、31.95亿元、45.3亿元、61.61亿元,收入同比增速分别为32.39%、35.35%、41.75%、36.02%;同期,归母净利润分别为3.27亿元、4.59亿元、6.64亿元、9.07亿元,同比增速分别为33.51%、40.42%、44.66%、36.56%。不管是收入增速还是归母净利润增速,均高于30%。

转折点发生在2018年,索菲亚业绩出现了明显的下滑。

2018-2020年,索菲亚的营业收入同比增速分别仅为18.66%、5.13%、8.67%,归母净利润同比增速分别仅为5.77%、12.34%、10.66%,收入增速和归母净利润增速出现大幅回落,甚至跌落至个位数增速。

那么,上述业绩表现索菲亚自身特有的现象,还是行业发展趋势?

2018年,在宏观经济增速下行、房地产竣工延后的大背景下,定制家居行业确实迎来行业发展周期的低点,但该行业上市公司的业绩并没有因此大幅倒退。

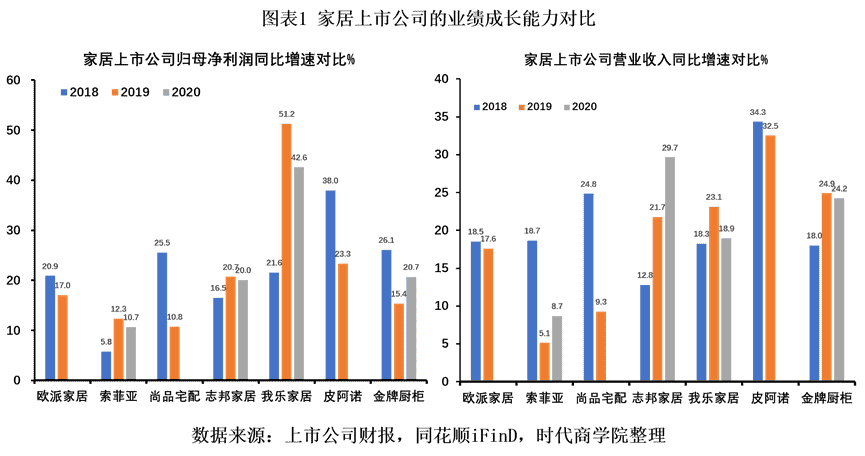

2018年,九大定制家居上市公司中,尚品宅配(300616.SZ)、皮阿诺(002853.SZ)两家维持了24%和34%的收入增速,索菲亚营业收入增速也达18.66%,欧派家居、我乐家居(603326.SH)、金牌厨柜(603180.SH)的营业收入增速均下降至18%左右。

但是,这几家企业的归母净利润的增速却相差甚大。作为上市最早的龙头公司,索菲亚2018年的归母净利润增速(5.77%)在9家定制家居上市公司位列倒数第二,仅优于顶固集创(300749.SZ),而欧派家居、尚品宅配、我乐家居、皮阿诺、金牌厨柜2018年的归母净利润增速分别高达21%、25%、22%、34%、26%,均远高于索菲亚。

2019年,索菲亚的业绩表现亦落后于同行可比公司,收入增速仅为5.13%,仅优于好莱客(603898.SH),而欧派家居、志邦家居(603801.SH)、我乐家居、皮阿诺、金牌厨柜的营业收入增速分别高达17.6%、21.7%、23.1%、32.53%、24.9%,仍维持高速增长态势。

从净利润看,2019年,欧派家居、志邦家居、我乐家居、皮阿诺的归母净利润增速分别为17%、20.7%、51.24%、23.33%,均远高于索菲亚的12.3%。

从已发布的年报定制家居上市公司看,2020年,志邦家居、我乐家居、金牌厨柜的营业收入增速分别高达29.65%、18.93%、24.2%,归母净利润增速分别高达20%、42%、20.7%,与之相比,索菲亚营业收入增速(8.67%)和归母净利润增速(10.65%)则大显失色,远低于市场预期。

从经营指标看,该公司的期间费用率常年控制在20%左右,销售毛利率自2017年来逐年下滑,2017-2020年,索菲亚的销售毛利率分别为38.17%、37.57%、37.33%、36.56%,已经连续三年出现下滑。

二、衣柜一哥或将被挑下马

作为定制家居行业龙头,索菲亚业绩增速为何远跑输同行,尤其是与营收体量相差无几的欧派家居?

时代商学院认为,索菲亚业绩增长不及同行公司的主要原因源自该公司过度依赖衣柜单一业务的产品结构以及专注于toB端的大宗业务开发,而忽视toC端的业务的战略调整。

作为我国第一家上市的定制家居企业,索菲亚利用率先融资的先发优势,迅速扩张产能和进行信息化改革提升生产效率,奠定了该公司早期的高速发展和衣柜市场的龙头地位。

一般而言,消费者全屋定制的需求里,就包含了厨柜、衣柜、门窗、木门、吊顶等硬性需求。围绕消费者的需求出发,也决定了定制家居企业需要有完备的产品类别和品牌组合,及综合一体化服务能力下的多品类集群。目前,整个市场竞争的模式,从过去单一产品的竞争,然后到组合产品的竞争,直接跨越到产业和产业群的竞争。

此外,商品房装修还存在一个常识性的规律:先做橱柜,再做衣柜。前端橱柜的业务可以向后端衣柜导入流量,带来新的订单量,但是反过来却非常困难。这或是索菲亚从衣柜向门窗、厨柜扩展的一个硬伤。

这点从我乐家居和志邦家居可体现,这两家企业皆从2015年开始从橱柜拓展至全屋定制/衣柜类业务,彼时厨衣柜配套率快速上升,到2020年底,单全屋定制/衣柜类业务,我乐家居和志邦家居营业收入就分别增加至7.4亿和11.41亿。仅用时5年,两者就均几乎完成了一家腰尾部衣柜企业奋斗20年的成果。

在上市公司梯队你争我赶的格局中,营收增长率和利润增长率的前三名,都被我乐家居、志邦家居和金牌厨柜三家独揽。2020年,志邦家居的营业收入增长率为29.65%,稳居营收增速冠军席位;我乐家居以42.56%的利润增长率夺冠,至此,我乐家居已经连续第八个季度位列A股定制家居行业净利增速冠军之席,并且2020年的净利增速是排名第二的金牌厨柜的两倍多。

然而,当欧派家居、金牌厨柜、志邦家居、我乐家居顺利从橱柜向全屋定制延伸和品类扩充,索菲亚却出现了增长难题。

目前,索菲亚拥有“索菲亚-柜类定制专家”、“司米厨柜”、“华鹤木门”等不同品类下的产品品牌,但橱柜及木门等业务实际贡献的收入有限,衣柜及其配套产品仍占据了索菲亚收入的大头。2018年至2020年,该业务营收占比分别为82.9%、80.35%、80.23%。可见,衣柜及其配套产品业务是主要的收入来源,其产品类型比较单一。

形成鲜明对比的是,在欧派家居、我乐家居、志邦家居的收入结构中,衣柜类收入占比不到50%。

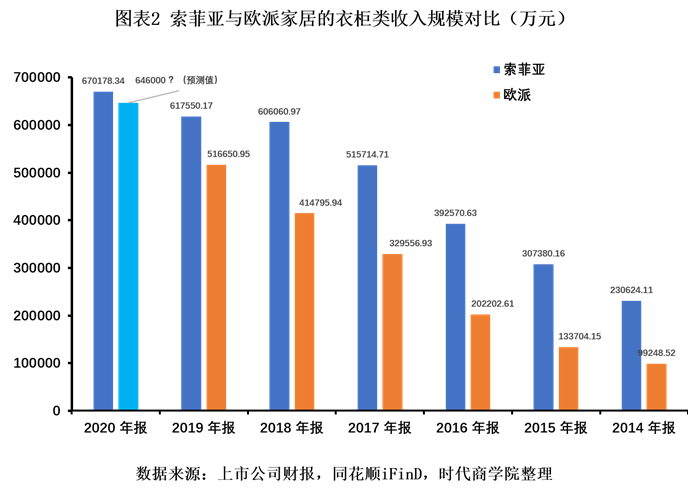

2018—2020年,索菲亚衣柜及其配套产品的营业收入分别为60.61亿元、61.76亿元和67.02亿元,2019年和2020年分别同比增长1.9%和8.5%,在收入规模上,其常年稳居衣柜市场的龙头地位。

然而,单从衣柜类产品业务看,2020年前三季度,欧派家居该业务营业收入已达到44.39亿。2018年,该业务收入为41.48亿,同比增长25.8%。2019年,该业务营业收入已达51.57亿元,同比增长24.6%,

以这两年欧派家居衣柜类产品收入的增速粗略计算,2020年欧派家居衣柜类产品的营业收入将达到64.6亿元,与索菲亚衣柜的差距不到2.5亿元。

可见,在欧派家居的追赶下,索菲亚“衣柜一哥”的地位已岌岌可危。

三、现金流危机暗涌

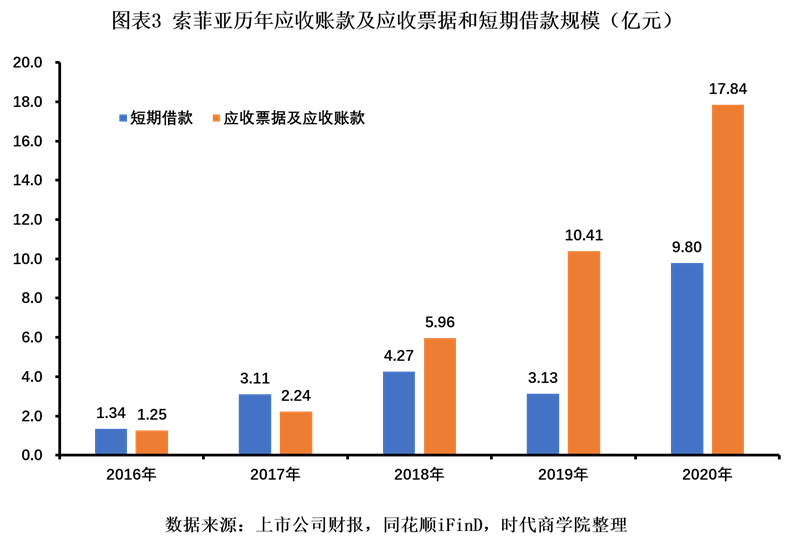

事实上,近几年,索菲亚一直寻求转型,并多渠道布局,在电商、直播都有发力,但重点还是在大宗业务。ToB的大宗业务需要垫付工程款,回款也没有定制家居快,那么必然会导致应收账款和负债率有所上升。

财报显示,索菲亚的应收票据已自2018年的1100万元逐年增加至2020年9.44亿元,且均为商业承兑汇票。尤其是2020年,应收票据增幅达172%。应收账款也从2018年的4.07亿元逐年增加至2020年的8.4亿元。2020年,索菲亚的应收账款及应收票据合计达17.84亿元,同比增长71%。

除应收账款及应收票据持续大增外,索菲亚的现金流也处于恶化中。

年报显示,截至2020年12月31日,索菲亚的流动负债中,短期借款为9.8亿元,同比增长213.1%;应付票据为1.87亿元,同比增长216.95%;应付账款为11.29亿元,同比增长45.49%。

综合来看,流动负债合计40.36亿元,同比增长65.14%;非流动负债为2.1亿元,同比增长61.54%;总负债为42.46元,负债率为39.07%,去年同期则为30.35%,负债率提升了近9个百分点。

可以看出,索菲亚负债规模增长较快,短期借款的资金规模已接近10亿元,且增速翻倍,这将会使该公司面临着较大的短期偿债压力。

与此同时,截至2020年12月31日,索菲亚经营性现金流量净额为11.45亿元,较2019年末的13.01亿元减少了12%。

不过,2020年末,索菲亚的流动比率和速动比率分别为1.49和1.34,尚处于合理范围。

时代商学院认为,虽然从资产负债率、流动比率、速动比率看,目前尚没有较大的资金链风险,但现金流的持续净流出,将不断恶化该公司的偿债能力和资金链。