艾德控股集团:赴港IPO成新晋赛道,艾德资本助企业快速接轨国际资本

2021年春节,快手及诺辉健康等多家知名企业已完成赴港IPO,上市首日平均涨幅十分理想。而2021开年之后,哔哩哔哩、汽车之家、百度等知名企业也纷纷完成赴港上市计划,获得了大量的资本注入。根据市场公开消息,大批新经济企业及互联网公司已向港交所递交上市申请。由此可见,2021年赴港上市的热潮将持续不断。

如今,赴港上市俨然成为众多企业寻求多元化资本注入的最佳赛道,那么这条赛道究竟有何优势,又要如何快速加入呢?

香港交易所——多元化资本注入的最佳赛道,全球最大的IPO集资中心之一

作为全球最大的IPO集资中心之一,香港交易所在过去连续超过十年登上全球IPO集资排名三甲之内。在2020年环球市场出现巨幅波动的情况下,香港交易所之IPO市场总集资额依然达到3977亿港元,并在全球的交易所中位列第二,是2011年以来表现最为活跃的一年。

2020年港交所继续优化《上市规则》,使得企业赴港上市的流程高度透明且可以高效执行,搭配健全有效的上市后监管体系,全力保障发行人和股东的最大利益,为赴港上市的各类型企业提供稳健、多元化的资本交易市场,多方位优化并完善市场基础设施,确保香港成为更具有吸引力的上市地,成为企业寻求资本的最佳赛道。

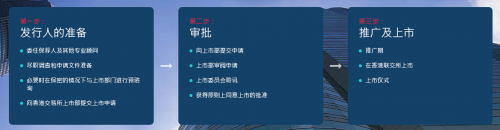

目前,赴港上市有多种途径,而如何选择匹配自身企业资本需求的上市途径,快速加入赛道为企业进行增值,则需要专业人士针对企业现状、未来发展规划等状况进行充分梳理,并给出最终意见。艾德资本作为香港证监会持牌的专业投行,可针对不同的企业需求,高效助力实现企业资本增值。

艾德资本——加速实现企业资本增量价值,陪伴企业上市每一环

艾德资本是艾德控股集团旗下机构业务“双子星”之投行星,是香港证监会持牌的“旗舰”投行之一,当前已持有由香港证监会颁发的第1类(证券交易)及第6类(就机构融资提供意见)牌照。以投行资本市场业务为核心,赋能企业赴港IPO融资及资本市场服务,加速实现企业在资本市场中的增量价值,陪伴企业上市每一环。

丰富的赴港IPO实战经验 五大核心业务联通国际资本市场

艾德资本投行成员拥有丰富的香港IPO融资实战经验,可为企业提供专业的上市合规辅导、陪伴细节实施落地,确保实现精准化的投融资服务。依托于艾德控股集团FinTech百人研发团队打造的自研系统,艾德资本当前可为企业用户提供更深层的技术平台架构支持,通过联通B端与C端,形成服务闭环,为客户资本市场融资实现高度互补的全方位落地服务。艾德控股集团成员也在各自领域纷纷摘得各类金融牌照,目前已拥有由香港证监会颁发的1/2/3/4/5/6/9类牌照,全业务覆盖主流金融领域,贯彻落实多元化业务布局发展的集团理念。

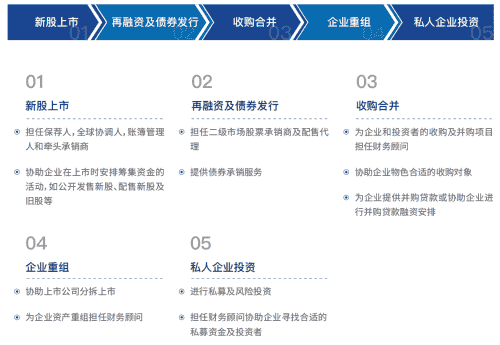

艾德资本核心成员深谙香港及海外资本市场的运作规则,通过多年的香港IPO实战项目经验积累,艾德资本悉心推出五大核心业务,助力企业快速联通国际资本市场:

新股上市:担任保荐人,全球协调人,账簿管理人和牵头承销商;协助企业在上市时安排筹集资金的活动,如公开发售新股、配售新股及旧股等。

再融资及债券发行:担任二级市场股票承销商及配售代理;提供债券融资承销服务。

收购合并:为企业和投资者的收购及并购项目担任财务顾问;协助企业物色合适的收购对象;为企业提供并购贷款或协助企业进行并购贷款融资安排。

企业重组:协助上市公司分拆上市;或为企业资产重组担任财务顾问。

私人企业投资:进行私募及风险投资;或担任财务顾问协助企业寻找合适的私募资金及投资者。

在赴港IPO热潮的带动下,艾德资本成立至今始终坚持围绕Pre-IPO(首次公开募股前)、IPO(首次公开募股)、Post-IPO(首次公开募股后)3大环节形成全面、完整的投资银行产品线与业务,竭力为全球优质机构及企业提供量身订制的全方位企业融资及资本市场服务。

作者:艾德控股集团

免责声明:通过本文发布给阁下的资料包含的所有观点、新闻、分析、报价或其它信息仅为一般市场评论,并非构成投资建议,也并非劝诱或推荐阁下买入或卖出任何金融产品。此外,本文内容是在没有考虑任何特定人士的具体投资目标或财务状况(包括存款规模,杠杆,风险接受程度和风险承担能力)的情况下编制的。任何参考历史价格行情走势仅为提供资讯之用且基于发布者自己的分析。艾德控股及发布者不承诺和保证该行情走势可能会在未来发生,因为过去的表现不一定会说明未来的结果。发布者相信本内容所包括的资讯的可靠性,但发布者不保证其准确性或完整性。阁下清楚发布者制作本资讯的目的并非影响您的投资决定,因此,对于阁下因信赖此类资讯或进行任何交易所造成的任何亏损,包括但不限于可能会有的盈利出现损失,艾德控股及发布者不承担任何责任。