龙湖智创生活赴港上市 “物管+商管”模式或将提升估值

中国网财经1月11日讯(见习记者 张增艳)近期,龙湖集团分拆旗下龙湖智创生活赴港上市。

招股书显示,2019年、2020年和2021年前9月,龙湖智创生活取得收入分别为43.69亿元、64.68亿元和77.71亿元,毛利分别为12.78亿元、16.66亿元和21.45亿元,年内溢利分别为6.81亿元、9.31亿元和11.30亿元。“对物管行业而言,龙湖智创生活入场或在一定程度上刺激当前相对低迷的行情,提振市场信心”,嘉和家业物业服务研究院院长唐卓表示。

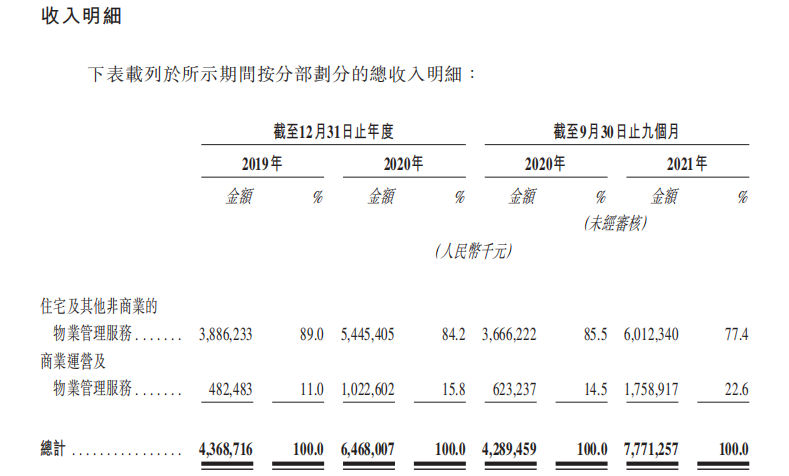

独特的“物管+商管”模式

不同于其他物业公司,龙湖智创生活的业务包括住宅及其他非商业的物业管理服务、商业运营及物业管理服务两方面,形成独特的“物管+商管”模式。其中,住宅及其他非商业的物业管理服务在收入中的贡献较大。2019年、2020年以及2021年前9月,龙湖智创生活住宅及其他非商业的物业管理服务实现收入分别为38.86亿元、54.45亿元和60.12亿元,占比分别为89%、84.2%和77.4%;商业运营及物业管理服务的收入分别为48.25亿元、10.22亿元和17.58亿元,占比分别为11%、15.8%和22.6%。

招股书披露的数据显示,龙湖智创生活物业管理服务在管项目1512个,在管面积2.54亿平方米,合约面积3.59亿平方米;商业运营服务已开业项目60个,年购物中心销售额446亿元,在管面积580万平方米。

值得注意的是,龙湖智创生活商业运营及物业管理服务的毛利率要高于住宅及其他非商业的物业管理服务。2019年、2020年以及2021年前9月,龙湖智创生活的毛利率分别为29.2%、25.8%及27.6%。其中,住宅及其他非商业物业管理服务的毛利率分别为29.2%、25.6%和25.3%,商业运营及物业管理服务的毛利率分别为29.6%、26.7%和35.3%。

“从龙湖智创的业务范围看,‘物管+商管’的资产包将有利于公司上市估值预期。区别于纯住宅的物业管理公司,或是小型、蚊型的物业公司,资本市场更青睐运营模式有特点、规模有保障的物管企业”,同策研究院资深分析师肖云祥告诉中国网财经记者。

与已经上市的物业公司相比较,龙湖智创生活“物管+商管”的模式与华润万象生活类似。唐卓认为,商管是近年来的热门赛道,且热度仍将持续一段时间。华润万象生活自上市以来,凭借在商管领域的优势,市盈率长期居于物管板块首位。龙湖智创生活在规模及体量上大于华润万象生活,业务布局也更完善,预计其能获得较高的估值。

此外,龙湖智创生活还拓展了其他物业类型,包括办公、产业、公共及其他设施(包括政府设施、学校、医院及公园)等,截至2021年9月30日,这些物业类型的在管建筑面积为5320万平方米。

将通过外拓及收购扩大业务

2019年、2020年以及2021年前9月,龙湖智创生活的最大客户为龙湖集团及其联合营公司,贡献的收入分别为6.66亿元、15.30亿元和23.33亿元,在总收入中占比分别为15.2%、23.7%及30.0%。

与此同时,龙湖智创生活也在拓展由独立第三方开发的物业项目。以住宅及其他非商业物业为例,从在管项目的建筑面积及数量来看,由独立第三方开发商开发的住宅及其他非商业物业已经逐渐超过由龙湖集团及其联合营公司开发的。截至2019年年底、2020年年底及2021年9月30日,龙湖智创生活在管的由独立第三方开发的项目数量分别为230个、398个及696个,占在管项目总数的比例分别为43.9%、47.4%及58.5%。同期,其相应在管建筑面积分别为3740平方米、7890平方米及1.27亿平方米,分别占在管总建筑面积的38.2%、51.5%及59.8%。

需要指出的是,2019年、2020年2021年前9月,龙湖智创生活住宅物业的整体平均物业费分别为每月每平方米3.15元、2.82元及2.95元。同期,龙湖集团及其联合营公司开发的住宅物业的平均物业费分别为每月每平方米3.39元、3.33元及币3.44元,而独立第三方开发商开发的住宅物业平均物业费相对较低,分别为每月每平方米2.33元、2.05元及2.39元。

招股书显示,2019年、2020年及2021年前9月,龙湖智创生活新业务委聘的在管建筑面积分别为1709.4万平方米、4588.3万平方米和2807.7万平方米,通过收购取得的在管建筑面积分别为1153.4万平方米、1274.1万平方米和3895.4万平方米。与此同时,期满或终止的在管建筑面积也在扩大,分别为87.2万平方米、339.6万平方米和759.9万平方米。

针对未来的发展趋势,龙湖智创生活在招股书中也表示,预计通过外拓及收购来扩大业务。而上市募资的用途也强调,“在未来2-3年用于扩大住宅及其他非商业的物业管理服务和商业运营及物业管理业务的战略投资和收购”。

2022年物业上市潮或将回落

在龙湖智创生活递交招股书之前,万科也宣布了将分拆万物云上市的消息。对此,肖云祥指出,这标志着物管行业的头部企业将悉数进入资本市场,整体而言是行业发展进步的体现,同时也表明未来行业集中度或将进一步提高,“大鱼吃小鱼”的并购现象将持续。

“自物业板块估值回归理性以来,市场上的资金多保持观望态度。可以预见的是,龙湖智创生活、万物云的入场将刺激其他企业积极参与市场竞争,由此提升行业活力,资金也有望回流到物业板块。另一方面看,随着两家企业的加入,龙湖智创生活、碧桂园服务、万物云为代表的头部梯队将对资金产生巨大的引流作用,尾部企业的生存空间将进一步被压缩”,唐卓补充道。

需要警惕的是,物管板块的上市难度也在增加。嘉和家业物业服务研究院的报告指出,2021年,共有36家物业公司提交上市申请,10家企业通过IPO方式在1-7月登陆资本市场,然而自8月起物企上市潮快速降温,期间仅5家企业通过港交所聆讯。截至去年12月31日,仍有13家物企等待上市,10家企业招股书处于失效状态,平均上市等待期已拉长至近200天,较2020年延长超约60天。

在唐卓看来,2021年下半年起,港交所收紧了物业板块的上市标准,有多家物企招股书失效。自2022年1月1日起,港交所盈利要求上调正式生效,对申请上市企业的质量提出了更高要求。由此预计,2022年递表和上市的物业公司数量相较于2021年可能出现较大幅度的回落,但上市企业自身的质量与板块整体的质量均将有所提升。