硅片价格战打响 光伏产业迎来拐点?

11月底才降价的光伏龙头隆基股份再次下调硅片价格。

单晶硅片两大龙头企业竞相降价

12月16日,全球最大的硅片、组件制造商隆基股份(601012)官网发布了单晶硅片最新报价,全线下调0.29-0.35元/片。对于165μm厚度的P型单晶硅片,M10尺寸由6.20元下调0.35元到5.85元,下调幅度为5.65%;M6尺寸由5.32元下调0.29元到5.03元,下调幅度为5.45%;G1尺寸由5.12元下调0.29元到4.83元,下调幅度为5.66%。

11月30日,隆基股份各尺寸硅片价格自去年5月以来首次下调。M10尺寸由6.87元下调0.67元到6.2元,下调幅度为9.75%;M6尺寸由5.73元下调0.41元到5.32元,下调幅度为7.16%;G1尺寸由5.53元下调0.41元到5.12元,下调幅度为7.41%。

12月2日,全球第二大硅片制造商——中环股份(002129)也随即宣布降价,其中165μm厚度的P型单晶硅片,M10、M6、G1尺寸最新报价下调为6.15元、5元、5.1元,报价低于隆基,降价幅度也超过隆基。

如今隆基股份再次降价后,对于165μm厚度的P型单晶硅片,M10、G1尺寸最新报价已低于中环股份,M6尺寸最新报价仍略高于中环股份。

作为光伏领域的龙头,隆基股份今年以来累计涨幅为30%,而去年全年累计涨幅则高达280%。

截至12月16日收盘,隆基股份报收85.48元,目前总市值为4627亿元;中环股份报收42.36元,目前总市值为1369亿元。

硅片价格战打响,光伏产业迎来拐点?

隆基股份和中环股份两大龙头企业硅片产品竞相降价,反映硅片行业整体进入降价区间,产业产能可能过剩面临价格战,强周期的光伏产业要迎来拐点了吗?

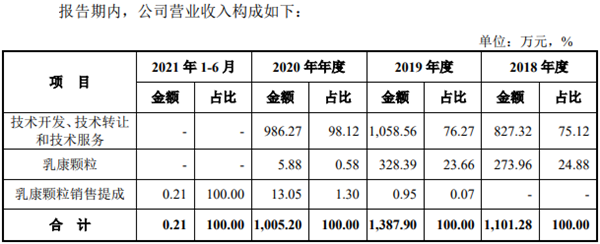

在单晶硅逐步替代多晶硅的市场趋势中,相比硅料供应量,硅片成为光伏产业链唯一还有较丰厚盈利的过剩环节,龙头企业毛利率超过30%。2021年以来,硅料价格上涨,推动着下游硅片价格水涨船高。以隆基股份单晶硅片P型M6 170μm厚度(166/223mm)为例,2021年2月5日报价为3.35元,2021年10月11日报价为5.73元,涨价幅度高达71.04%。

新玩家的涌入以及硅片产能和上下游供需结构的变化,以隆基股份、中环股份为首形成的硅片双寡头格局正受到挑战。2021年以来,从双良节能年初宣布进军硅片市场后,陆续又涌现了上机数控、京运通等硅片新玩家。隆基股份也曾于11月23日公告签订重大销售合同,预估金额70.41亿元,占公司去年营业收入的约12.90%。

在新老玩家同步大幅扩产背景下,明年硅片环节产能过剩或不可避免,两大龙头企业打响降价第一枪或预示着行业的新变化。

国金证券在12月5日的研报中表示,隆基和中环作为硅片行业成本曲线最左端的先进产能(且隆基还有大比例的下游自用),与其说是两家龙头之间的“价格战”,不如更应该看作是对近两年的行业新进入者、以及当前还在蠢蠢欲动要进入硅片行业的潜在新玩家的威慑,也有点类似今年二季度两大玻璃龙头的价格策略。

硅片有没有跌完?国金证券认为,前26-27w的硅料价格下,硅片边际产能或已接近盈亏平衡点,在硅料实质性降价前,硅片已经不存在太多降价空间。

国盛证券在12月6日的研报中表示,近期由于原材料成本高企,下游开工偏弱,需求疲软,本次硅片主动降价,有望刺激电池、组件环节降价持续下游需求,有望看到下游需求拐点。同时随着多晶硅料环节的产能持续释放,本次硅片主动降价有望强化硅片和硅料端的博弈,推动硅料价格回落,从而从源头上持续终端需求复苏。

东吴证券则在12月6日的研报中认为,硅片率先降价,产业链博弈拐点将现。从行业硅片报价来看,11月中旬开始硅片价格松动,主要是由于10-11月下游排产表现一般,负反馈逐渐传导至硅片环节,预计近期硅料及组件降价将有所松动,带动产业链排产上行。组件排产是光伏行业投资的晴雨表,硅片降价后带动产业链降价,拉动下游需求提升,刺激板块情绪,增强市场信心。