欧普康视半年报:高溢价收购商誉翻倍 供应链上下游风险加剧

来源:新浪财经 作者:WYN

8月5日,欧普康视发布半年报,2021年上半年营业收入为5.70亿元,同比增长91.94%;归属于上市公司股东的净利润为2.55亿元,同比增长100.09%;高增长源于低基数,二季度净利润增速放缓,净利润同比增长率较去年同期下滑12.14%。

同期,公司花81倍高溢价收购两公司,导致商誉增加2633万元,同比增长113.07%。

此外,其核心产品主要原材料近20年几乎均采购自美国博士伦,供应商集中风险大;随着爱博医疗(282.800, 31.88, 12.71%)、昊海生科(183.970, 1.18, 0.65%)(临床试验中)进入角膜塑形镜行业,行业竞争加剧。

二季度净利润增速放缓 较去年同期下滑12.14个百分点

欧普康视在本年度第一、二季度的营业收入分别为2.83亿、2.87亿,同比增长175.99%、46.68%;净利润分别为1.38亿、1.18亿,同比增长263.70%、31.03%,净利润增速放缓。

受新冠肺炎疫情影响,公司2020年上半年营业收入、净利润增长率大幅下滑,伴随着疫情逐渐控制,公司各项业务基本恢复。因此,第一季度实现营收、净利双高增长。然而,第二季度营业收入相比第一季度增长甚微,净利润同比增幅较去年同期下滑12个百分点。

除此之外,报告期内销售毛利率为76.49%,同比下滑2.05%。

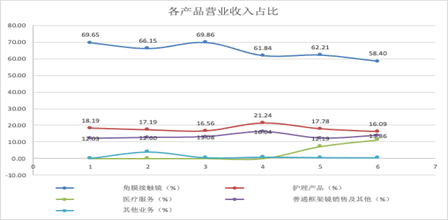

纵观个产品营业收入占比,角膜塑形镜的营收占比虽有下降趋势,但常年维持在60%左右仍占据高位,是企业的核心收入保证。

81.28倍高溢价收购两公司股权 商誉翻倍

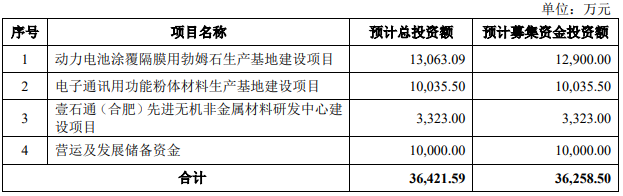

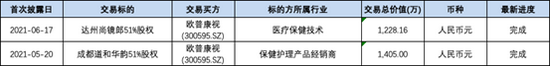

在本报告期,企业全资子公司欧普投资以增资扩股的方式将自由资金人民币1228.16万投资于达州市尚镜郎眼科诊所,投资后持有其51%股权;将自由资金人民币1405.00万投资于成都道和华韵,投资后持有其51%股权。

本年度半年报数据显示,企业商誉由2020年年报所示17199.26万元增加至19800.42万元,半年间增长2601.16万元,同比增长113.07%。

上半年,企业完成并购交易2633.16万元,其中2601.16万确认为商誉,这说明其中的可辨认净资产的评估公允价值仅为32万元,收购溢价高达81.28倍。企业为何愿意花如此高的溢价呢?是为了进一步开拓市场还是实物资产被低估。

达州尚镜郎主要从事眼科视光等相关业务,在区域的视光终端服务方面具备资源优势,积累了良好的口碑。成都道和华韵主要从事角膜塑形镜护理以及周边配套产品代理,在电子商务领域具有渠道资源优势,以自营、授权代理等多种合作模式深耕电商领域。相同的是,这两家公司均位于西南部。

欧普康视的营收主要源自华东和华中地区,而西南、西北等地区创收较少。达州尚镜郎和成都道和华韵均位于西南地区,由此可见,欧普康视此举主要是为了开拓西南部市场,进一步扩大营收规模。

核心产品主要原材料供应依赖进口 产品销售竞争加剧

欧普康视目前的主要产品是角膜塑形镜及其护理产品,用于视力矫正和近视控制,是国内医疗器械行业硬性角膜接触镜细分领域的领导企业。

作为公司核心产品的角膜接触镜的生产,需要自上游供应商采购制作XO镜片原材料。公司公告称,“公司二十年来一直使用美国博士伦供应的原材料,为避免主要原材料供应商较为集中的风险,公司在报告期内已小批量采购其它厂商供应的原材料”。

如此依赖进口,相对于日本和美国的角膜塑形镜品牌,无核心竞争力,低价优势并不能掩盖核心竞争力的缺失。一旦美国制裁断供,或者大幅提价,产品优势丧失风险较大。

2019年,爱博医疗普诺瞳?角膜塑形镜获得CFDA注册证,同年投入生产销售,实现711.88万元。2020年实现销售收入月4216.04万,同比增长479.58%,占全部营收的15.11%。

除此之外,昊海生科利用自主研发的光学设计系统、基于子公司Contamac研制的高透氧材料研制的新型角膜塑形镜产品已完成注册检验,正式进入临床试验阶段

虽然目前来看欧普康视仍是角膜塑形镜行业的领跑者,但仍面临众多企业外来进入的威胁,是否能长期保持竞争优势,还需交给时间去验证。