老虎证券ESOP:贝壳找房交答卷,215天市值翻3倍,大手笔股权激励,又听见了暴富的声音

上市半年,国内的“居住服务平台第一股”贝壳找房,股价已近翻倍。

2020年8月13日,贝壳找房在纽交所挂牌上市,每股发行价20美元,如今股价已达64美元,总市值达757.82亿美金(约合4933亿元),翻了近3倍,远超3656亿元市值的万科,风光无限。

美东时间3月15日晚,贝壳发布2020年第四季度和全年财务业绩,交出了自己的首份年报。

财报显示,贝壳全年平台交易额(GTV)3.5万亿元,同比上涨64.5%;营业收入为705亿元,同比增长53.2%,净利润达27.78亿元,经调整后净利润为人民币57.20亿元,同比增长245.4%,全年营收及盈利数据均超此前市场预期。

这是一场资本的狂欢,也是一场造富运动,既利好以左晖为首的持股员工,也让腾讯、软银、高瓴资本、华兴资本等投资者大赚一笔。比如,融创持有贝壳超4%股权,孙宏斌这笔投资赚了近百亿。

平台价值持续凸显

据贝壳找房财报数据显示,贝壳2020年第四季度营业收入为人民币227亿元,同比增长57.6%;净利润为人民币10.96亿元;经调整后净利润为人民币20.01亿元,同比增长4,424.8%。从全年来看,贝壳2020年营业收入为人民币705亿元,同比增长53.2%;净利润达人民币27.78亿元,首次实现美国通用会计准则(USGAAP)下全年盈利;经调整后净利润达人民币57.20亿元,同比大增245.4%。

值得注意的是这也是贝壳上市首年实现全年盈利,意味着贝壳进入了新的增长循环。

脱胎于链家,从2017年成立,到2020年上市,贝壳找房用了不到3年时间。马化腾评价贝壳找房是“线下打败线上的标杆”。作为线下房产中介出身,贝壳不仅没有被互联网企业入侵、颠覆,反而反攻线上。在“衣食住行”四大刚性需求上,“衣”是阿里,“食”是美团,“行”是滴滴,贝壳抢先头部互联网企业,拔得“住”赛道上的头筹位置。

贝壳找房的平台模式就像是住房界的淘宝,以资源优势吸纳其他房产品牌入住,主营服务覆盖二手经纪业务、新房、租赁、金融、装修等。2020年贝壳找房商店数量近4.7万家,比一年前增长25.1%;代理商人数为49万多人,较一年前增长37.9%。贝壳未来目标是覆盖全中国300多个城市,链接10万家门店和100万职业经纪人,赋能超过100个品牌。

目前来看,贝壳的规模效应和营收实力已然不可小觑。但在中国这个全球最大住房需求的市场,贝壳的野心不止于此。

高增长的背后,贝壳的护城河

2008年之前,地产中介行业还处于草莽时代。起步于2001年的链家,规模越做越大,通过快速扩张获得了足够的市占率。

但左晖意识到,国内房屋交易体系的基础设施欠缺,中介公司居间的角色带来了信息不透明,以及低水平竞争下“假房源”泛滥问题,让市场陷入劣币驱逐良币的状态。

之后的时间里,链家做了两件非常重要的事情,一是建立“楼盘字典”真房源数据库,推动产业链在线化;二是用ACN(Agent CooperationNetwork,经纪人合作网络)网络推动信息共享和经纪人合作,推动整个业务流程的标准化。

ACN的模式,其实是模仿美国的MLS系统,但在美国,MLS已有些实践逾八十年的执行制度及监管体系。它以会员联盟的形式,将不同房地产经纪公司纳入一个加盟体系,体系中成员的房源和求购信息集合在一个共享数据库中,加盟MLS的每一位成员与客户签订委托销售或委托购买合同后,与交易的各成员按一定的比例分享佣金。

ACN解决了信息共享和业务链利益分配的问题。

从楼盘字典到ACN,可以说,链家已经拥有着转线上的核武器,为何还需要创建贝壳?

实际上,左晖并不止步于做一个公司内部的数据库和信息共享,他看到了整个行业存在的机会。2018年,他决定把自己的底层网络架构铺设到整个二手交易赛道里,所以,贝壳找房就成立了。

整个贝壳把链家的数据公开之后,搭建了一个网络,吸纳了那些本来和链家打仗的中介品牌,从而整个贝壳也就越来越大了。

一方面是,拥有中国最全面的住宅数据库,包含2.26亿套房的楼盘字典,形成强大的品牌优势;另外一方面则是,通过ACN建立利益分享机制,成功升级为平台型公司,成为现房和新房交易的重要渠道。

作为行业变革者,贝壳找房通过制定新游戏规则,为行业提供了一套可行的管理规范,既增加了自身的增量价值,也有助于做大行业蛋糕。使得包括平台在内的所有参与方都从交易效率的提升中获得更多的收益。

腾讯高瓴青睐,大佬赚翻

贝壳的竞争优势呈现马太效应不断扩大,自然也吸引了众多机构投资。

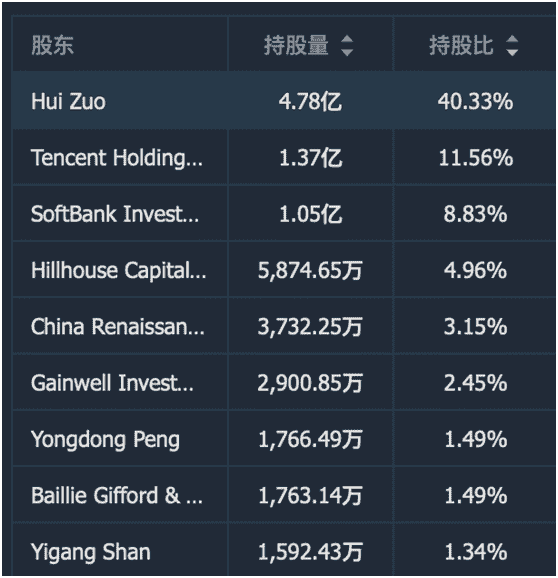

除了上市前贝壳股东就已经汇聚了腾讯、软银、红杉资本等明星股东以外,上市后贝壳还吸引了高瓴资本、ARK基金、贝莱德基金、富达基金等诸多知名机构加仓增持。

面对喜人的业绩,除了左晖高兴之外,融创的孙宏斌,也得利不少。

融创中国于2017年1月间接全资附属公司融创房地产与北京链家及其经营股东订立增资协议,以26亿元代价获得链家6.25%的股权,成为贝壳股东,占上市后股比超过4%。

融创财报披露" 本集团的其他收入及收益主要包括金融资产公允价值变动收益人民币 96.6亿元。",主要得益于集团持有的贝壳股票浮盈,以及处置金科股份所得。

也就是说,去年融创金融资产公允价值变动收益的 96.6 亿元,主要是持有的贝壳股价升值所致。自上市以来,贝壳股价一路飙升,翻了三倍,持有约 4.4%股份的融创,自然获益颇丰。

除了融创外,持股11.56%的腾讯、持股8.83%的软银、持股4.96%的高瓴资本、以及持股3.15%的华兴皆获益不少。

出手阔绰的股权激励

与大佬一起开心的,还有贝壳的持股员工们。

据了解,贝壳找房的激励计划中期权行使价是0.00002美元,基本等于白送。在现在股价翻3倍的情况下,又是新的一批暴富故事。

左晖说过:“商业或者使命,要被一种画面感激励,实现后会获得很大的满足。”在向员工描述这种“画面感”时,贝壳的股权激励上出手相当阔绰。

根据财报信息披露,贝壳找房在股权激励的支出上,2017年为4.76亿元人民币;2018年为3.82亿元人民币;2019年为29.56亿元人民币。

目前还不清楚2020年贝壳在股权激励上的总成本,不过根据披露的细节也能看出来,贝壳股权激励成本大到不可忽视。

在2020年上半年,股份薪酬支出部分的支出是0,不过还有一些股权激励相关的未确认费用。到三季度,运营费用达到45亿元人民币(7亿美元),相比2019年同期增长了75.8%,主要是由于股权激励费用的增加以及地区管理人员的数量增加所致,其中,股权激励金额高达16.68亿元,消息称,其中有4.35亿元发放给了地区经理。

除了大范围的激励地区经理外,贝壳在产品研发团队上也投入了大笔。由于股权激励费用的增加以及有经验的研发人员人数的增加,2020年贝壳找房的研发费用达到24.78亿元,占营收的比重为3.5%,而2019年这一费用为15.71亿元。

贝壳上市招股书及财报中披露的激励计划有:

2016年分享奖:2016年1月,北京链家实施股权激励计划,后于2018年8月被注销。

2018年北京链家计划:2018年7月6日,实施的股份补偿计划,购股权仅在首次公开??募股时才能行使。

这两个激励计划发行的虚拟股份占总股本的14.01%。

2018年购股权计划:2018年8月20日,实施“首次公开发售前购股权计划”(“2018年计划”)。旨在为高管、董事及任何其他合格人员提供激励和奖励,该计划授予1亿份购股权,这些购股权仅在进行首次公开??募股时才能行使,且在授予后立即归属。

于2018年12月28日,根据2018年购股权计划可发行的最大股份数目为350,225,435股A类普通股。截至2019年12月31日,已向雇员授予12,797,150份购股权。

截至2020年9月30日止九个月,进一步授出98,370,620份购股权。于2020年第三季度,由于IPO完成,因此记录总支出16.668亿元人民币。

2020年全球份额激励计划:预计发行股份总数为80,000,000股A类普通股。从2021年开始十年时间内,在每个会计年度的第一天,将按已发行和在外流通的股份总数的1%递增奖金池。

目前在实施中的股权激励计划,包括:2018年购股权计划,以及2020年全球股票激励计划。据了解,贝壳在授予股权激励标准与员工级别相关,基层员工获得激励的较少。

老虎ESOP业务提供从方案设计到授予、归属、行政审核及数据管理等一站式解决方案。作为新经济公司,老虎证券经历过从激励到上市的全过程,其专业团队综合人力、法务、财务、税务四大核心因素,量体裁衣设计更适合中国公司的激励方案,大大提升企业管理效率。极佳的系统稳定性和安全性,以及依托于强大技术的快速响应及定制化能力让老虎ESOP成为上市公司优先选择的ESOP服务伙伴。

目前,老虎ESOP签约客户包括小米、理想汽车、声网、周黑鸭、一起作业、和铂医药、秦淮数据、洪恩教育等,美股、港股市场累计服务客户已超百家。

更多内容请关注老虎ESOP微信公众号“TigerESOP股权激励”,获得更多ESOP信息。