民进党当局“去中国化”遭遇重大挫败

财富管理业务是商业银行未来战略转型的重点

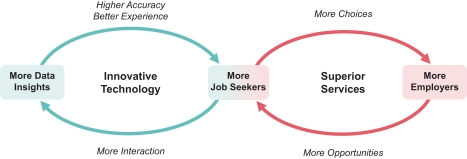

商业银行的财富管理业务始于零售业务,不同于资产管理业务,财富管理以客户为中心,通过分析客户(个人、家庭、中小企业)的财务状况发掘其财富管理需求,提供一体化的金融服务,具体包括消费信贷、银行卡业务、收入与财产分析、保险、投资、退休计划、子女教育、税务策划及遗产管理等,以实现财富的积累、保持、增值。

随着私人财富高净值人群的不断增加,与财富保值增值的意识强化,财富管理业务日益成为银行战略转型的重点。财富管理业务的发展能够提高客户的品牌忠诚度与综合贡献度,为银行带来稳定的零售存款,并能带动手续费和佣金净收入的增加。

国际银行财富管理业务高净值客户贡献大,私人银行对品牌口碑和客户积累需求高

国际银行的财富管理业务较国内起步早,整体处于平缓期,近年其发展战略逐步向亚洲尤其是中国地区重点

延伸。全球私人银行业的资产管理规模开始出现整体收缩,主要原因在于金融市场动荡加剧,此外客户的动摇心态也使得他们不再投入如往年般规模的资金。

与国际银行情况不同,中国的高净值私人财富市场正处于财富管理的快速发展阶段,财富管理业务的发展前景向好。国际经验看,摩根大通银行、瑞士银行、花旗银行的财富管理业务高净值客户占比高,且各具特色。持续发展角度看,客户是财富管理的核心,以客户综合服务为中心的业务设计是财富管理发展的重点。财富管理业务,特别是私人银行,对商业银行财富管理品牌口碑与客户积累需求较高。

中国私人银行市场前景广阔,理财业务拆分有望提升整体估值

虽然全球的私人银行业规模开始收缩,但中国顶尖私人银行的资产管理规模仍呈涨势。国内主要银行的财富管理业务分为两大主要部分,个人理财(针对零售客户)与私人银行(针对高净值客户)。2016年中期,招商银行、工商银行、中国银行、农业银行的私人银行资产规模均超过9,000亿元。其中招商银行平均每位客户资产规模为26.39百万元,高净值客户占比最高。从发展趋势看,理财业务拆分,实现独立运营优势业务,有望实现理财业务进阶发展与优势带动效应,提升公司整体估值。

投资建议与风险提示

货币政策定调稳健,行业中期不良生成速度阶段企稳,估值处于合理偏低区间,存在配置价值。我们维持对行业买入评级。建议重点关注招商银行、宁波银行、兴业银行,适度关注北京银行、交通银行。

相关报告:2016-2020年中国银行业投资分析及前景预测报告(上下卷)2016-2020年中国银行业深度调研及投资前景预测报告-

我国银行保理业务的发展现状及前景分析

2016-10-19 -

银行业市场报告:不良生成改善有望持续

2016-10-17 -

银行业研究报告:互联网金融被监管发文规范

2016-10-19 -

银行业物理网点铺设或已迎来拐点

2016-10-18 -

杨筱萍博士将于2016年11月1日就任BP中国区总裁

2016-10-17 -

支付市场“群雄混战” 银行扎堆上线扫码支付

2016-10-17 -

不良资产证券化试点酝酿扩容 首批试点行已累计发行81亿

2016-10-18 -

支付结算管理新规打击电信诈骗 银行加紧存量账户核查清理

2016-10-17 -

光大银行杨兵兵:直销银行未来将有更大空间

2016-10-18 -

深港通业务将于10月22至23日组织进行全网测试

2016-10-18 -

上市银行三季报将进入密集披露期

2016-10-18 -

行业竞争加剧 “蓝色巨人”IBM转型之路依然艰难

2016-10-19 -

25家中资商业银行被央行在上海约谈 要求防控房贷风险

2016-10-20 -

部分银行暂停新增住房贷款 严格执行房地产限贷政策

2016-10-24 -

银行存管成考核网贷平台合规的重要指标

2016-10-20