大盘重返3300点!一文教你如何把握市场反弹!

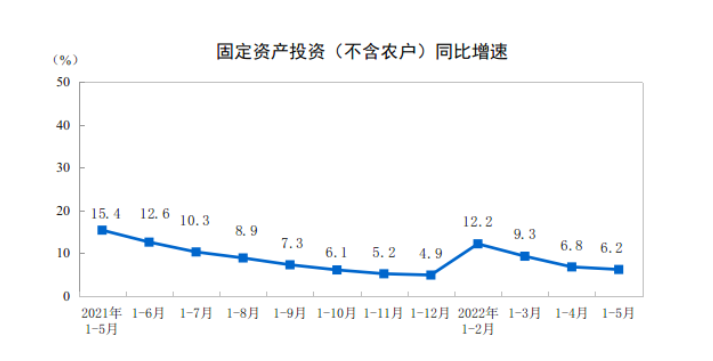

与一季度行情的愁云惨雾不同,4月下旬以来大盘展开V型反弹已有1个多月时间,近日大盘更是一步步回升,重返3300点关口。

市场持续回暖,不少基民又悄悄打开账户发现捂了好久的基金也在逐渐回血,有人兴冲冲地想大手笔加仓,“熬了小半年终于快回本了,再加点仓,给我继续冲!”但也有人开始焦虑,担心还会继续下跌,“接下来跟着涨还好,但万一又跌了呢?”

所以,现在究竟该怎么做呢?

01

反弹之路未必一蹴而就

近期市场回暖、股民基民朋友的投资账户开始慢慢回本,这固然可喜,但我们需认识到,市场反弹往往是在曲折中进行的,市场出现趋势性上涨行情也许还需时日,如若看到短期反弹就快速加仓仍有一定风险。

回望过去10年沪深300指数走势,不难发现A股出现几次主要的V型反弹后常常会再次扭头下跌。

具体来看,以上几次V型走势虽然反弹幅度较大,但紧随其后的二次回调幅度也不小,最多达到30%以上。尤其是2019-2020年这次V型反弹又下跌的走势中,扭头下跌期间的跌幅接近抹平此前反弹的幅度。

02

如何与起伏不定的市场相处?

市场涨跌无常,波动乃是常态。如今很多投资者不敢大胆加仓,但又怕错过反弹,到底该如何与“市场先生”相处呢?

01

保持在场,方能不踏空反弹

阶段性下跌难免会造成一定程度的损失,但未必可惧,钟摆理论告诉我们,经历极端行情过后,市场终将回归合理位置。

因此,对于普通投资者而言,相比频繁买卖,坚持待在市场中更为难得。若能保持在场,就能不错过每一次反弹,中长期下来比起自己择时要靠谱的多。

以沪深300指数为例,在过去10年按捺不动、坚持投资,至今累计收益率达65.42%。但如果拿不住、频繁操作,就容易踏空行情好的时候,收益情况会大打折扣。比如错过单日涨幅最大的前5天,累计收益率就会急速缩水到22.82%;如果错过单日涨幅最大的前10天,还会倒亏钱。

02

分散投资,多元配置不心慌

股市天生具备较大波动,如果担心遇上市场持续下跌或快速走弱而导致损失较大,平时即可考虑分散投资。除偏股基金等权益类资产外,还可适当分散配置相关性较低的资产,如债券基金、货币基金等。

以分散投资股、债为例,在过去1年里,市场走势较弱,若全投资股票,将面临超20%的损失,但股债搭配的情况下就能明显减少亏损。

拉长时间来看,过去3年、5年和10年里,两者收益差距并不大,但选择股债分散投资的方式,心理压力更小、投资心态更平和,在有些阶段收益还能跑赢股票的涨幅。

股票资产以沪深300指数为例,债券资产以中证全债指数为例。

总体而言,既然市场走势难以预测,不妨暂且忽略短期的噪音,控制好仓位、分散投资,并选择长期看好的产品坚持持有。始终保持在场,才能不错过每次的反弹。