谢治宇解开6年“封印” 价值投资“翻身”时机已至?

来源:财联社

连日来市场风向再度生变,新能源板块涨势趋缓之下,权益类公募基金“年度收益翻倍”的成就几位领跑者一触即退,暂时还没有人能站住脚跟。

相比较领先集团的“谦让”,A股创历史纪录的连续万亿成交之下,有“水大鱼大”的流动性支撑,部分今年以来表现低迷的头部基金经理,似乎又看到了施展身手的机会。

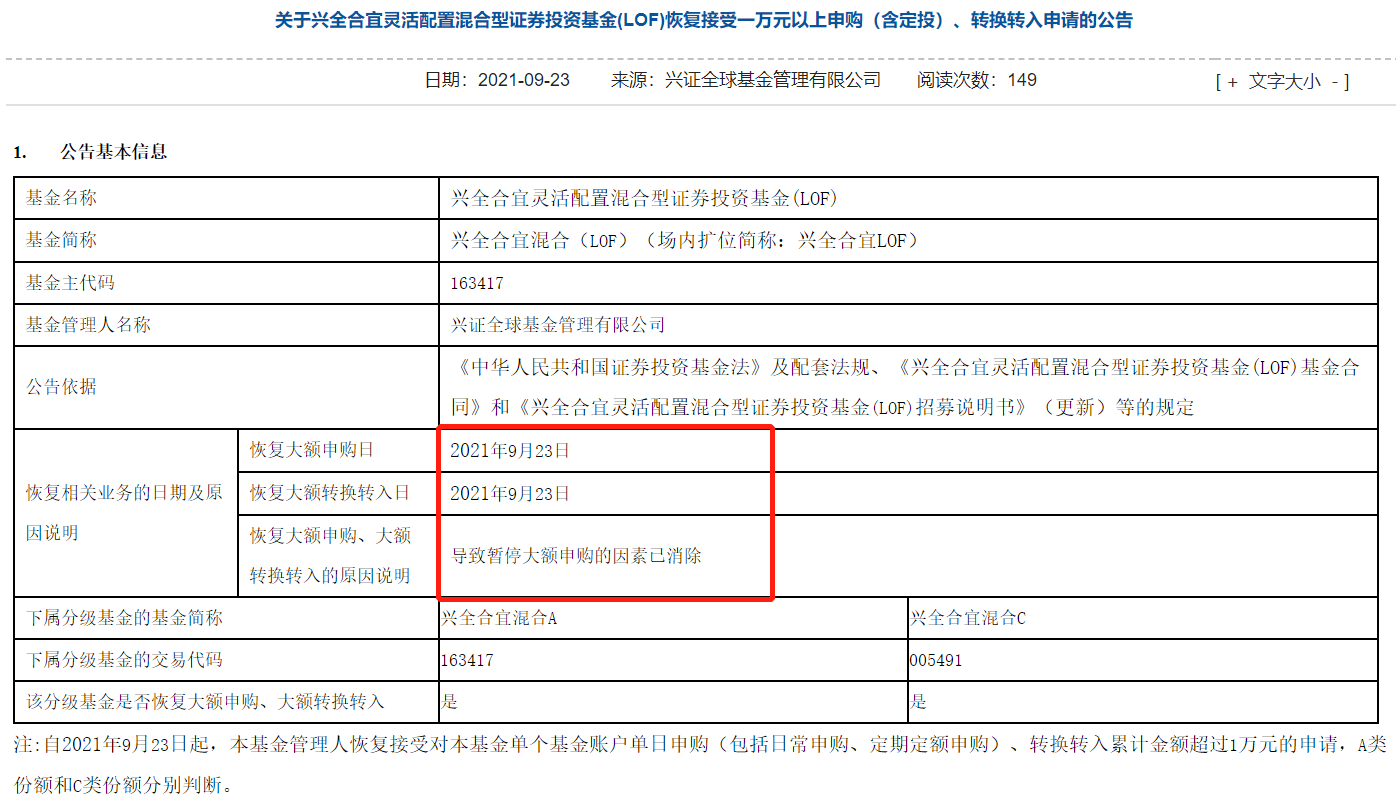

继上月,葛兰的中欧医疗健康上调单日申购上限额度之后,今日早间,兴证全球基金发布公告,知名基金经理谢治宇的两只基金——兴全合宜、兴全合润于今日(9月23日)起“恢复接受对本基金单个基金账户单日申购(包括日常申购、定期定额申购)、转换转入累计金额超过1万元/3千元的申请”,这也意味着这两只基金今日起将不再“限购”。

作为目前权益类公募基金领域的顶流之一,截止二季度末,谢治宇在管规模达739.20亿元,也是有希望冲击千亿管理规模的“种子选手”之一。目前他在管三只产品中,除兴全社会价值三年的持有期未届满继续封闭外,另两只“主力”也将许久以来首次完全“不设限”。

其中谢治宇管理时间最久的兴全合润自2015年11月起便不再接受单日百万以上的大额申购,这一数字此后历经多次下调,在今年1月最近一次调整时已降至3000元。另一只产品兴全合宜发行于2018年,自2020年9月起执行10000元(A/C类份额分别判断)的单日申购限额。

根据公告,本次解除限购的原因是“导致暂停大额申购的因素已消除”,而此前公告中关于限购的原因,则是标准的“官方”表述——“为了保证基金的平稳运作,保护基金持有人利益”。

通常,公募基金限购的直接原因是为了控制规模的过快增长。一方面过快增长的规模可能会导致基金经理操作难度的上升;另一方面,如果市场环境不适合基金经理交易风格,业绩表现可能不佳也是部分基金管理人选择限购的重要原因。

从谢治宇在管基金的管理规模变化来看,上半年市场环境剧烈变动并未直接影响规模的扩张,在二季度平均业绩增幅不到5%叠加持续限购之下,二季度末管理规模继续增长近75亿元到739.20亿元,增幅超10%。

谢治宇在管总规模趋势(来源:Wind)

如果不是由于份额下降,那放开限购概率较大的可能性就只剩下一个——基金经理判断,当前市场环境已经进入适合增配股票资产的时间段,且有一定把握收获良好业绩表现。

谢治宇的两只开放式基金最新管理规模均超300亿元,单基规模都排在全市场主动权益类基金的前十位之中。以9月22日单位净值计算,年内收益分别为兴全合宜A-5.54%(C类份额-5.96%)、兴全合润-3.03%,虽然都还没能“转正”,但在今年的轮动行情下,在一众300亿以上管理规模的主动权益类基金中,无论是业绩回报还是回撤控制,相较张坤、刘彦春、萧楠等人来说,已算“不错”。

从二季度末持仓情况来看,谢治宇三只在管基金持仓风格相似度较高,且持有时间多在半年以上,二季度新进十大重仓股的只有兴全合宜第七大重仓股晶晨股份与兴全社会价值的第九大重仓股舜宇光学科技。

可以配置港股的兴全合宜与兴全社会价值重仓持有腾讯控股都已有6个报告期(2020年一季度至今);不能买港股的兴全合润,前五大重仓股至少都持有3个报告期以上(一年半),其中万华化学更已连续重仓三年以上。

作为典型的“价值投资”代表,长期持有,调仓频率较低是谢治宇最显著的特色之一。

值得关注的是,自今年7月下旬起,谢治宇再度开启了他的密集调研之旅。截止目前上市公司已披露的投资者关系活动记录情况来看,三季度以来谢治宇亲自通过线上线下方式参与了9次上市公司调研。除“例行考察”海康威视、德赛西威这些已重仓的上市公司,他8月集中调研了包括安徽合力、虹软科技、稳健医疗等在内的6家“新面孔”,行业分布涉及芯片、医疗器械等领域,而这其中除了中兴通讯是兴全合润2017年曾经买过的股票之外,其它此前都不曾出现在各报告期持仓列表之中,不由得引发外界遐想。

三季度以来谢治宇参与调研的上市公司(来源:Wind)

不过,从过往谢治宇尽调活动的“转化率”来看,调研过与建仓的关联度似乎并不很高。以今年二季度为例,4至6月间,谢治宇和兴全合宜的共管基金经理杨世进首次调研了包括康弘药业、歌尔股份等七家上市公司,而在截止二季度末的中报完整持仓中,上榜率仅1/7,唯一上榜的双汇发展早在2020年四季度就已经进入前十大重仓股。

所以,通过基金经理调研来猜测基金调仓情况的方式,在谢治宇这里并不一定有效。

再度回顾今年以来的公募基金市场,年初热度高企将产品管理规模推上了新的高度,而随着春节后市场回调,头部基金经理也纷纷限购控制规模,公募基金发募市场也阶段性遇冷。不过,这一趋势似乎已在近几个月来已有所缓解,新产品成立数量不断攀新高,间或亦有百亿以上规模的新产品成立。而随着葛兰、谢治宇等去年起就率先限购的基金经理率先提高或放开限购,是否意味着管理规模较大的头部公募基金经理即将“否极泰来”?

此外,随着限购陆续松动而来的另一个悬念是在管理规模维度上。继张坤和刘彦春之后,第三位主动权益类“千亿”基金经理会是谁的答案变数又起。

从二季度末管理规模来看,葛兰(848.54亿元)、谢治宇(739.20亿元),以及前不久刚刚再发一只百亿新产品后,在管规模大概率已破900亿的刘格菘都有机会。

但是,无论是张坤还是刘彦春,管理规模破千亿之后的表现,囿于市场环境所累,都不甚理想,下一位主动权益类“千亿顶流”是否能打破这一“诅咒”?这已不单单是实力所能左右的了。

基金投资不应以一时的成败论英雄,但运气又何尝不是实力的一部分呢?