“管理红利”时代的新赛道竞逐 上市房企2020年年报综述

“对于房地产行业,2020年是一个时代的落幕,也是一个时代的开启!”万科在2020年年报开头以这样一句话为房地产行业定义。

在万科看来,房地产行业竞争分为三个时代,土地红利时代和金融红利时代已相继远去,接下来的管理红利时代将以“充分竞争”为主要特征。

这一判断在近期陆续发布的房企2020年年报中也得到了印证。从年报数据看,营收增速分化,行业整体毛利率下滑,房企盈利承压,土地储备增速放缓。在融资“三道红线”、贷款集中度管理以及土地集中出让等政策措施之下,房企或主动或被动地调整开发战略,调整拿地策略,降低杠杠率,寻求房地产开发以外的“新赛道”。

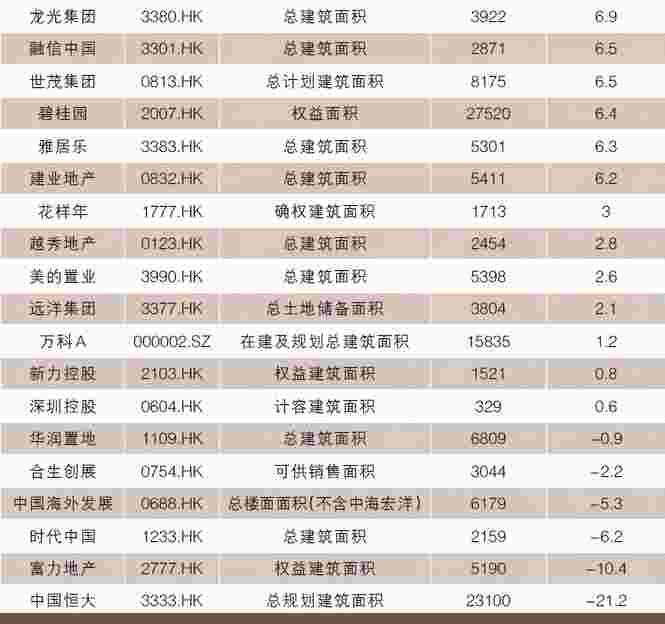

营收分化,增收不增利成行业普遍现象

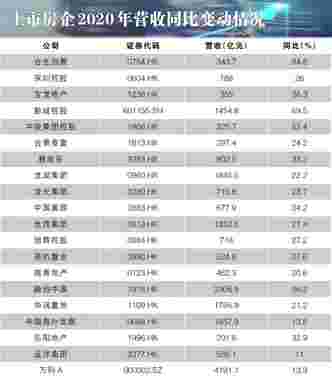

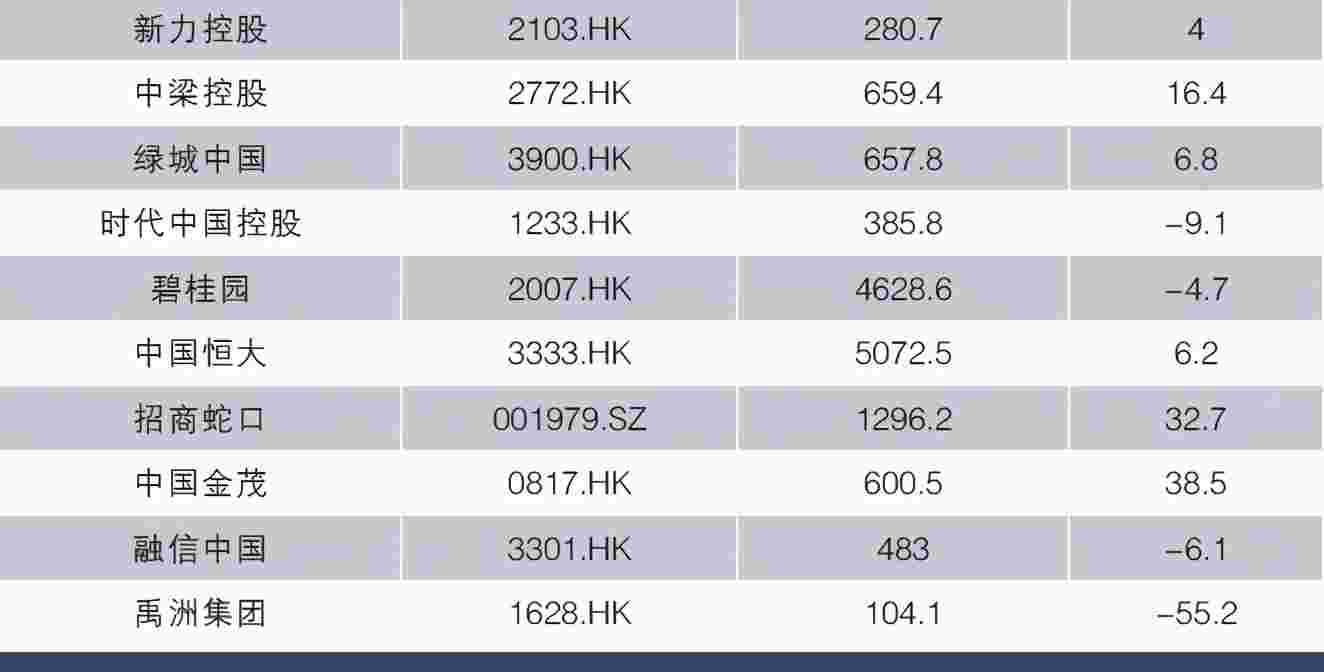

注:深圳控股、合生创展集团货币单位为港元数据来源:中达证券

注:深圳控股、合生创展集团货币单位为港元数据来源:中达证券

从已经公布年报的典型上市房企表现看,在疫情严重冲击和房地产调控压力之下,房企营收和利润率等指标出现明显下滑。

首先是营收增速分化。已发布年报的上市房企平均营收增速为16.5%,同比下滑8.1个百分点。总营收方面,中国恒大、碧桂园、万科、融创中国、中国海外发展、龙湖集团、华润置地、新城发展、世茂集团和富力地产排名前十,其中前九名营收均超过千亿,中国恒大、碧桂园和万科分别以5072.48亿元、4628.56亿元和4191.12亿元排名主营收入前三。营收增速方面,建发国际实现营收427.44亿元,同比大增146.8%;合生创展实现营收343.7亿元,同比大增84.8%;新城控股实现营收1454.8亿元,同比大增69.5%;中骏集团实现营收325.7亿元,同比增长52.4%。相比之下,2020年也有29家上市房企营收出现下滑,其中恒盛地产、禹洲集团、上置集团、瑞安房地产、北大资源等营收跌幅均超过50%。

其次是利润率下滑。列入统计的41家上市房企平均毛利率同比下滑4.1个百分点至25.2%;平均归母净利率下降2.6个百分点至10.4%;归母净利润增速下滑11.7个百分点至2.8%。利润率下滑带动净资产收益率(ROE)下降,2020年龙头房企平均ROE下滑2.8个百分点至17%左右。

在列入统计的41家已经公布年报的上市房企中,毛利率达到或超过30%的仅有8家,同比减少11家。毛利率同比上升的只有合生创展、深圳控股和金辉控股3家,其余38家均出现毛利率下滑。

上市房企增收不增利原因大致有3点:一是疫情因素导致房地产项目工程施工和销售受阻,交付进度和去化周期拉长,财务成本和销售费用增加。二是地价成本上升。2020年入市的项目拿地时间集中在2017年左右的地价高峰期,地价成本严重挤压了项目利率空间。三是限价等调控政策影响。高地价项目入市又遇到销售限价,从成本和收益两端挤压了项目的利润空间。

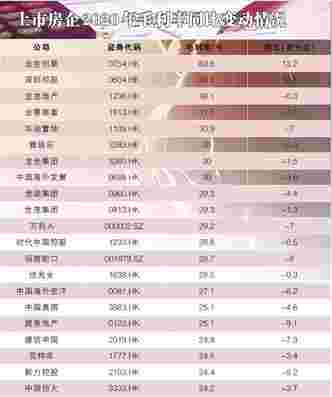

土地储备增速放缓,拿地模式更多元

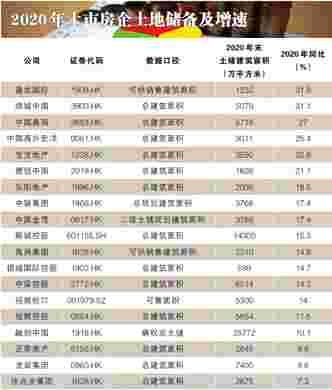

数据来源:中达证券

数据来源:中达证券

从列入统计的38家公布了土地储备数据的上市房企看,碧桂园、融创中国、中国恒大、万科A、新城控股土地储备建筑面积(统计口径略有差别)均超过1亿平方米,分别达到27520万、25772万、23100万、15838万、14300万平方米。从土地储备增速看,建发国际、绿城中国、中国奥园土地储备面积同比增长最快,分别为31.8%、31.1%和27%。

2020年上市房企受“三道红线”影响,降负债压力增大,拿地总体偏于谨慎。38家上市房企土地储备平均增速同比下滑了7个百分点。特别是高负债房企明显降低了拿地速度。中国恒大、富力地产、时代中国、中国海外发展、合生创展、华润置地等房企土地储备面积均有不同程度下降,38家列入统计的上市房企中,22家土地储备增速不足10%。

对于房企来说,土地储备是一把“双刃剑”。房地产进入管理时代,土地红利不再,过高的土地储备或拿地区域选择不当,不仅增加会资金占用成本,也大大增加了项目去化风险。通过年报分析,多数房企在向长三角、粤港澳等核心城市群集中。例如宝龙地产68.7%的土地储备在长三角区域;越秀地产在粤港澳大湾区的土地储备占到总土储面积的55.1%,其在一二线城市的土储占比高达92%;绿城土地储备按货值算,长三角占比55%,环渤海22%,而一二线城市占比73%。

房企拿地方式更趋多元。城市更新、收并购、产业勾地等方式逐渐占据主导地位。例如雅居乐,通过产城融合、收并购、城市更新等方式获得的新增土储建筑面积占比达55%,通过产城融合和城市更新锁定预计建筑面积超3400万平方米土地资源。龙光集团通过城市更新获取的优质土储总货值超过7100亿元,其中95%位于粤港澳大湾区核心城市,仅2020年就新增城市更新项目31个,货值达3003亿元。融创中国在公开市场竞拍、收并购、产业合作三种拿地方式上均展现出自身优势,2020年三种方式获取土地分别占比36%、30%和34%。旭辉控股2020年新增可售货值中多元化拿地占比为51%,其中一二级联动(包括TOD项目等)占比15%,IP勾地占比23%,商业勾地占比32%,收并购占比29%。

2021年,随着供地“两集中”政策的落地,以及22个重点城市供地计划的推出,房企拿地将更趋于理性,拿地方式更趋向多元。高负债率房企将进一步放缓拿地,而低负债房企则会迎来更多拿地机会,房企之间、城市之间的市场分化格局将更为明显。出于对土地获取和土地成本的考量,部分房企或将进一步采用合作方式参与拿地,以降低资金压力。

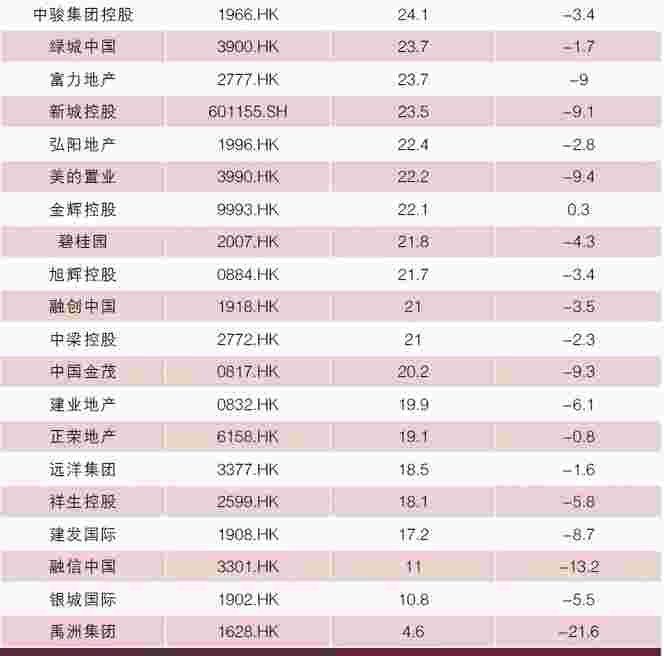

“三道红线”压顶,高负债房企忙“降档”

数据来源:中达证券

数据来源:中达证券

2020年以“三道红线”为主要内容的融资监管政策,对房地产行业来说具有划时代意义,加强杠杆率管控、降杠杆降负债成为房企的自觉行为。

从40家披露完整数据的上市房企中可以发现,18家房企达到绿档、18家为黄档、2家为橙档、2家为红档。龙光、宝龙、融信等9家房企未达标指标数由1项降为0项;建发国际、佳兆业等2家房企由2项降为0项;金辉控股由3项降为0项,成功进入绿档;绿城未达标指标数由2项将为1项;融创中国未达标指标数由3项降至1项,进入黄档。

降负债方面,祥生控股、建发国际、金辉控股净负债率下降最为明显,分别同比下降225个百分点、102个百分点和92个百分点。剔除预收款后的资产负债率方面,金辉控股、建发国际、龙光集团分别下降7.9个百分点、7.1个百分点和6.3个百分点。

降杠杆方式上,除了放缓拿地之外,大体采取三种途径:一是增加少数股东权益,二是发行计入权益的永续债,三是加快销售回款。例如,2020年金辉控股少数股东权益从2019年末的45.5亿元大幅提升至2020年末的145.5亿元,现金总额增长至265.9亿元,资产负债结构迅速优化,由红档一步降入绿档。建发国际通过发行95亿元永续债,带动权益总额提升,加之销售金额大幅增长,扣除预收款负债率和净负债率大幅下降,由橙档降至绿档。佳兆业通过降低土储权益比例等方式,大幅增加现金总额,实现扣除预收款负债率和净负债率双双达标。

上市房企积极降低负债率的同时,也在加强对债务结构的管控。40家列入统计的上市房企短期债务占比均值同比下降0.9个百分点。平均现金短债比上升至1.89倍,债务结构和流动性状况有所优化。其中绿城中国、银城国际控股、新城控股短期债务占比降幅较大,分别同比下降20.5个百分点、19.5个百分点、15.2个百分点。祥生控股集团、建发国际集团、合生创展集团现金总额增长较快,分别同比增长249.1%、142.1%、110.3%。建发国际集团、中国金茂、银城国际控股的现金短债比提升较大,同比分别提升3.0倍、1.4倍、1.1倍。

适应新生态,卡位“新赛道”

地球生态变化影响着生物的繁衍生息,物竞天择适者生存是不二法则,恐龙的灭绝和熊猫的存活就是鲜明对照。对于一个行业生态来说也有着同样的道理。

经历了5年的严厉调控,再加上房地产存量市场趋于饱和,房地产行业生态正在发生根本改变,以往“拿地—开发—销售”的传统路径越走越窄,反应敏锐的龙头房企早已在寻求更为广阔的赛道,或向行业上下游纵深延展,或干脆转型其他领域。

年报显示,万科已从开发为主转向开发与经营并重,从单一住宅产品开发转向全品类、全周期视角,聚焦提升综合住区的开发和服务能力。在城市更新、TOD等领域也逐步建立起领先的竞争优势。物业服务方面,2020年,万科旗下万物云实现营业收入182.04亿元,同比增长27.36%;租赁住宅方面,截至2020年底万科开业规模达14.24万间,实全年现营业收入25.4亿元,同比增长72.33%。

恒大集团围绕地产主业,构建恒大地产、恒大物业、恒大汽车、恒腾网络、房车宝、恒大童世界、恒大大健康(养生谷)、恒大冰泉(矿泉水、粮油、乳业、生鲜)等八大产业,形成恒大“同心多圆”多元化产业布局。截至目前恒大汽车已经同步研发14款,发布了9款,全球布局了十大生产基地,天津、上海、广州基地已启动试生产调试,已累计投入474亿元。

碧桂园围绕高科技地产生态链加快布局,通过博智林机器人进行智慧施工,打造智能建造体系,借助筑智卫浴和现代家居进行装修及室内家居布置,形成完善的上下游产业链。截至2020年年底,博智林已递交专利申请近3000项,已获授权近1000项。在研建筑机器人46款,其中已有18款实现批量商业化。

龙湖地产除了布局地产开发、商业运营、租赁住房和智慧服务四大航道外,今年年初又宣布将新增房屋租售、房屋装修两大航道,两个业务航道拥有一个共同的新品牌——“塘鹅”,塘鹅入水,或将搅动中介和家装市场。

在新的行业生态之下,房企寻求多元化转型毋庸置疑,但也绝非易事,特别是跨行业转型更是如此。因此最理想方式还是围绕房地产上下游产业链延展、深耕,围绕房地产存量做文章。例如物业服务,2020年多家龙头房企拆分物业板块上市,为企业带来可观的收益。