中概股寒冬里的新加坡机遇

作者:李明宇(Michael (Mingyu) Li)

纽约证券交易所于2022年7月21日宣布与新加坡交易所集团签署了一份谅解备忘录,内容包括了以合作实现公司在两地交易所双重上市,开发新的ESG产品和服务,支持新交所集团和纽约证券交易所附属公司ICEDataIndices的指数产品开发,探索推出新的ETF产品。此举被业内解读为新加坡交易所为承接中概股回流而做出的重要准备。事实上,自从2021年“滴滴事件“之后,如火如荼的中概股IPO市场骤然进入寒冬,一年来,伴随中概股遇冷,新加坡成为美国资本市场各方中介机构以及中国大陆企业竞相追逐的赛场,新加坡企业及资本市场迎来了一个融入世界的历史机遇。

一、 中概股骤入寒冬

自1992年10月9日,华晨汽车(NYSE:CBA)作为第一家在境外上市的中国企业登陆纽交所,中概股经历了三十年的风雨历程。截至目前,在美上市的中国企业已经超过280家,逼近300家的数字关口。30年、300家。这简单的数字背后是无数激动人心的商业传奇,也是中国企业融入全球资本市场的宏大历史画卷。

最近几年,虽然中美关系急转直下,但是在2021年上半年之前,中国企业赴美上市的数量并未受到影响,始终维持在每年三四十家左右(见下图)

.png)

但是自2021年6月底“滴滴事件”后,中国企业赴美上市的环境瞬间降至冰点。2021年上市的41家中概股中,有38家是在“滴滴事件”之前的上半年完成IPO,整个下半年只有3家中国企业在美上市。而2022年截至7月底,只有7家中国企业在美国成功敲钟(包含一家OTC转板公司)。

上市数量骤降的背后,是中美两国掀起了针对中概股的“监管风暴”,美国方面,SEC的《外国公司问责法案》明确了赴美上市企业需要披露审计底稿,否则面临退市风险;同时SEC对于递交招股书的中概股公司增加了大量有关VIE架构和行业政策影响的问题,让这些拟上市公司应接不暇。中国方面,中国网信办针对境外上市的企业明确了数据安全核查的前置规则;中国证监会在2021年12月24日发布了《境内企业境外发行证券和上市备案管理办法》(征求意见稿),明确了中国境内企业境外上市需要向中国证监会进行备案的程序。

在新上市企业数量骤减和监管风暴的同时,已上市的中概股也在过去一段时间遭遇了二级市场的疯狂杀跌。根据Wind数据,截至2022年4月,短短一年时间里,49家在美的中概股公司股价较高点跌幅达到90%,113家公司跌幅达到80%。大量投资者在中概股中折戟沉沙,转而避之不及。

二、 新加坡与华尔街的牵手

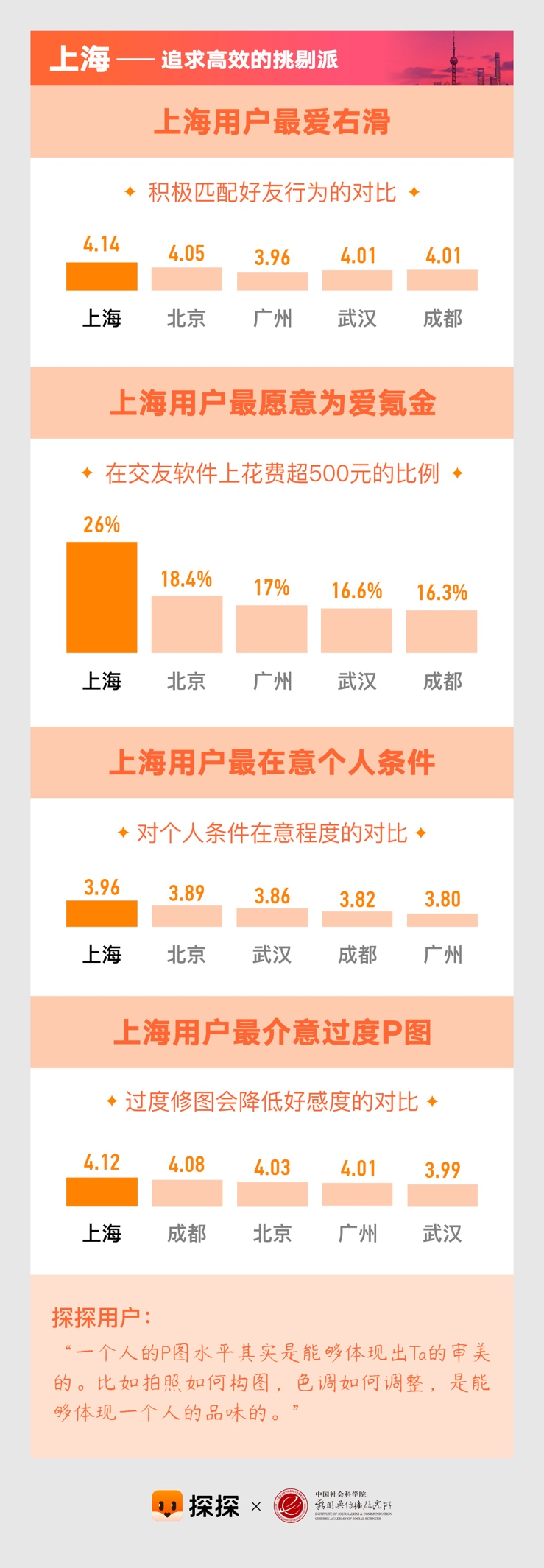

回望过去的几十年,新加坡在资本市场与华尔街的互动并不是很多。我们以OfficeAddress在新加坡为统计口径来看,截至2022年6月底,在美上市的新加坡企业总共只有28家,这其中还包括了9家SPAC。而这28家企业中,有17家企业是在2020年之后完成的IPO。在剔除SPAC的前提下,19家在美上市的新加坡企业中有9家是在2020年之后上市的。(见下图)

.png)

也就是说在中概股遭遇寒冬后,新加坡近两年赴美上市的企业数量是过去几十年的总和,并且这个数字还在不断增加。究其原因,一方面是中概股遇冷后,美国资本市场的各类中介机构(券商、律师、审计师等)纷纷将目光投向了新加坡,前赴后继地去挖掘项目。笔者最近在纽约出差的两个月中,见到的几乎所有的资本市场相关机构都在讨论新加坡。另一方面,SEC和交易所也对新加坡企业有特殊的“优待”。一个明显的区别是,中概股向SEC递交招股书后,收到的第一轮问题大多有几十个,而同期向SEC递交招股书的新加坡企业,收到的第一轮问题常常不超过十个,这就导致新加坡企业在美上市的效率有明显优势。

2022年5月20日蔚来汽车在新加坡证劵交易所主板挂牌和7月21日纽约证券交易所与新加坡交易所集团的签约,又让我们看到了新加坡资本市场承接中概股回流和作为二次上市、三次上市目的地的机会。

三、 新加坡该如何抓住这一难得的历史机遇

首先,对于成长中的新加坡企业来说,牵手华尔街,走进这一全球流动性最好的资本市场,融通更多资本,助力企业发展,通过上市公司身份向世界展示自身形象,这个历史机遇期应该牢牢抓住。

其次,对于新加坡的投资者来说,在优秀的新加坡企业走向全球资本市场的过程中,无论是常规IPO还是SPAC,其中都蕴含着大量的投资机会值得去挖掘。一批优秀的新加坡投资机构已经积极行动起来,例如谦和控股和新加坡本土资本集团StarOnCapital Group近期就在中新两地筹建Pre-IPO基金,深度挖掘优秀的新加坡企业。

再次,对于新加坡自身的资本市场,不断地完善机制、致力于提高流动性,吸引优秀的中概股在新加坡二次、三次上市甚至直接回流,这也是千载难逢的历史机遇。

总而言之,时势造英雄,在中概股的寒冬里,新加坡应该顺势而为。一方面鼓励支持新加坡的优秀企业通过各种方式拥抱全球资本市场;另一方面优化自身资本市场结构,张开怀抱,拥抱优秀的中概股公司。我们期待有越来越多的新加坡企业在华尔街续写传奇,也期待新加坡成为越来越多的中概股的第二故乡。

(作者系谦和控股董事长、StarOn CapitalGroup新加坡金昂资本集团合伙人兼金融投资顾问、金昂潜丰资本管理公司董事、资深资本运作专家。)