钢铁行业:信贷数据超预期提振需求预期

本周上证综指涨幅为2.80%,沪深300指数涨幅为3.65%。钢铁板块涨幅为2.43%;子板块中普钢板块涨幅为1.34 %,特材板块涨幅为3.98 %。

钢材市场:信贷社融超预期,中期需求向好

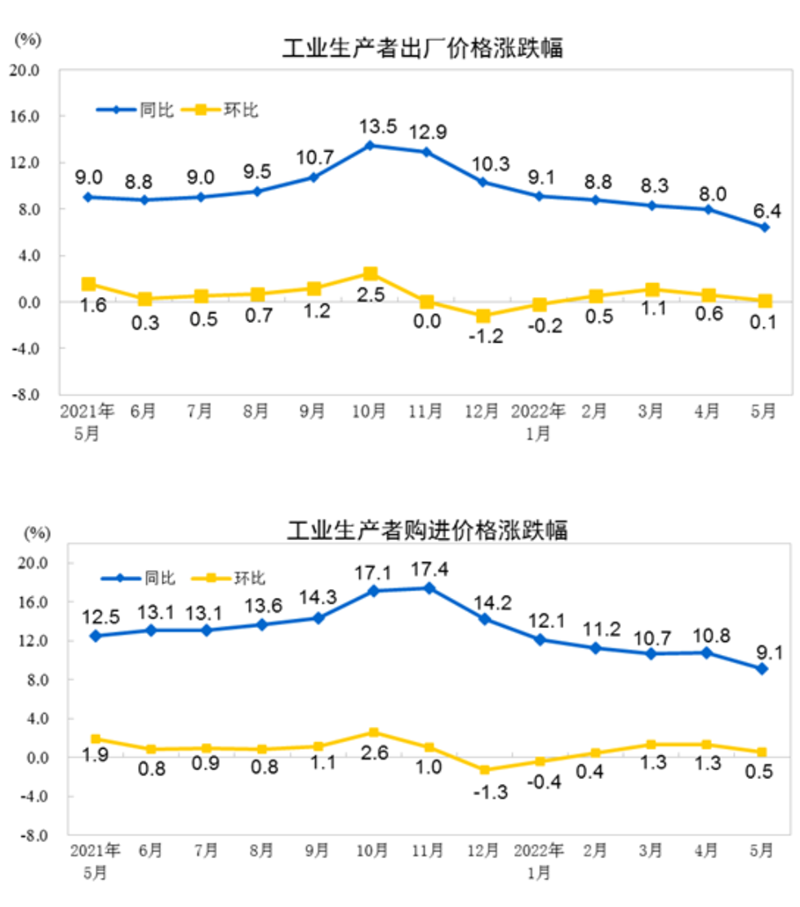

短期需求恢复速度不及预期,中期信贷社融驱动基建稳增长政策红利落地,有望提振钢材需求。目前上海全面解封后需求恢复速度比较慢,增量对于实际需求的提振效果一般,加之本周高考,以及全国多地进入汛期,全国区域在雨季和高温的影响下需求的释放潜力一般,需求在传统淡季下承压明显。但天气并非长期影响因素,后期需求有望回补。本周5 月信贷和社融数据均大超预期,作为基建投资的前置指标,有望推动基建需求落地并提升钢材需求,供需格局向好。

铁矿石“基石计划”有利于中长期钢厂盈利的稳定性。近期,铁矿石“基石计划”受到市场广泛关注,基石计划主要意在改善国内铁矿石来源构成,解决产业链的资源短板,这对中长期钢厂成本的稳定有较好的作用,也能避免矿价大起大落对钢厂盈利的影响,使得钢厂盈利更加稳定。

本周钢价小幅下跌,螺纹钢、热轧、冷轧现货价格分别下跌0.41%、0.20%、0.56%,中板现货价格上涨0.39%。具体看细分品类:热轧板卷方面,下周市场基本面预计会呈现出一个钢厂减量、市场库存积累的节奏,下周全国热轧板卷或将呈现出震荡偏弱的趋势;废钢方面,本周为端午节后第一周,也是上海复工复产后经济恢复反馈第一周,但是实际的市场需求不及预期,目前市场对于来自上海的废钢货源接受度不高,废钢市场信心受挫,短期预计全国废钢市场或震荡偏弱运行;双焦方面,本周焦煤方面,市场成交活跃,涨价节奏加快;供应上随着市场情绪走强,短期供应端库存继续以降库为主;需求上随着焦炭一轮涨价落地,在高需求拉动下焦钢企业陆续加大原材料煤采购。短期来看,焦煤市场稳中偏强,部分煤种继续上调预期;本周焦炭方面,前期要求焦炭降价的逻辑逐渐淡化,焦炭开始筑底,虽然目前焦企还是以亏损为主,但是整体焦炭的需求向好,且短期内预期铁水产量将持续维持在高位,预计下周焦企将会进行第二轮提涨,短期内价格稳中较强运行。

特钢方面,在高质量发展政策导向下,管道、钢结构等细分赛道值得关注。从新基建的角度考虑,中国的管道已进入更新换代阶段,农村的供水排水系统建设粗糙,城镇海绵管网建设也近在眼前,建议关注新兴铸管、金洲管道、友发集团等。作为新能源汽车领域核心金属材料,电工钢也是值得关注的板块,新能源汽车迅速发展带动了电工钢的下游需求,目前板块估值普遍不高,长期看好电工钢板块,建议关注宝钢股份、马钢股份、首钢股份等。

本周现货市场螺纹钢价格为4,810.00 元/吨,周跌幅为0.41%;热轧板卷价格4,960.00 元/吨,周跌幅为0.20%;冷轧板卷价格为5,360.00 元/吨,周跌幅为0.56%;中板价格为5,120.00 元/吨,周涨幅为0.39%。期货市场方面,螺纹钢活跃合约价格为4,793.00 元/吨,周涨幅0.10%;热轧卷板活跃合约价格为4,880.00 元/吨,周涨幅为0.02%;线材活跃合约价格为5,272.00 元/吨,周涨幅为0.86%。Myspic 综合钢价指数为179.30 点,周跌幅为0.16%,其中Myspic 长材指数、扁平板指数分别下跌0.21%、0.11%。

原材料市场:需求恢复不及预期,市场交投情绪较为冷清,期现货市场小幅震荡运行

截至本周五,现货市场澳大利亚PB 粉价格为975.00 元/吨,周跌幅为2.01%;一级冶金焦价格为3,410.00 元/吨,周涨幅为3.02%;主焦煤价格为2,900.00 元/吨,周涨幅为5.45%。期货市场方面,铁矿石活跃合约价格为914.50 元/吨,周跌幅为2.24%;合约焦炭活跃合约价格为3,652.00 元/吨,周跌幅为0.46%;焦煤活跃价格为2,863.50 元/吨,周涨幅为1.80%。目前上海疫情好转复工复产对需求拉动不及预期,加之高考及汛期影响,供需双向偏弱,期现货市场小幅震荡运行。

钢材供需:钢市供需呈现两弱态势,需求不及往年常规水平本周钢厂库存方面,冷轧、热轧、线材、中厚板、螺纹钢分别下跌0.79%、2.69%、4.14% 、3.00%、3.23%。本周钢材产量方面,热轧、线材、螺纹钢产量分别下跌 3.42%、16.35%、17.69%,冷轧、中厚板产量分别上涨0.80%、1.90%。尽管华北、华东地区复工复产加快,受淡季因素影响,本周需求复苏力度一般。短期来看,钢市供需基本面呈现两弱态势,但成本支撑较强,加之中国经济正在复苏,钢价或窄幅波动,涨跌空间有限。

投资建议

受疫情封控影响,4 月份经济数据较为疲弱,钢材需求相对较弱。随全国清零举措逐步推进,6 月1 日上海全面解封,市场情绪面达到高点,刺激钢价持续走高,期货涨幅不断突破贸易商预期高点,但报价方面有心探涨、后劲不足。预计下半年社会经济重启后,固定资产投资增速、工业生产增速等将出现较大幅度反弹。近期政策面调控持续发力,国务院三度开会部署经济一揽子政策,决策部门加码逆周期调节措施强烈释放稳增长信号,松地产、扩基建、促进汽车和家电消费,均利于提振钢材需求,钢材消费边际改善预期增强。制造业需求复苏叠加碳达峰、碳中和背景,钢铁行业盈利逻辑得以重构,钢企在周期轮动中进一步受益,我们长期仍然看好钢铁板块。国防军工、航空航天产业高景气度叠加广阔的国产替代空间,高温合金、特种不锈钢、超高强度钢等产品占据绝对优势地位,建议重点关注中报业绩兑现行业高景气度的特钢龙头:抚顺特钢;传统领域龙头+热门新兴业务标的更受市场青睐,建议重点关注不锈钢棒线材及云母提锂龙头:永兴材料;以及冷轧不锈钢领域的高成长性龙头标的:甬金股份。