LPR连续3个月持平 但银行贷款利率有下调空间

4月20日,最新一期贷款市场报价利率(LPR)出炉。据中国人民银行(下称“央行”)授权全国银行间同业拆借中心公布,2022年4月20日,1年期LPR为3.7%,5年期以上LPR为4.6%。两个品种LPR均与上月持平,截至本次报价,LPR已连续3个月维持不变。

实际上,在4月15日央行宣布降准后,市场对于本月LPR是否将调整格外关注。对于本期LPR保持不变,多位分析人士在接受《证券日报》记者采访时表示,降准确实可以在一定程度上引导LPR下行,但本次降准力度并不足以触发LPR的最小调整步长(5个基点)。虽然LPR保持不变,但短期内企业贷款利率还将延续下行走势。

LPR保持不变符合市场预期

央行在4月15日开展中期借贷便利(MLF)利率保持不变,表明LPR定价基础没有变化,预示着本期LPR大概率维持前值。不过,央行同日宣布将于4月25日全面降准,引发市场对于降准是否可能带动本月LPR下行的讨论。

民生银行首席研究员温彬在接受《证券日报》记者采访时表示,目前银行仍存在负债成本压力。本次降准0.25个百分点,将于4月25日落地,每年为金融机构节约资金成本65亿元。参考过往经验,去年两次降准各0.5个百分点,共为金融机构每年节约资金成本280亿元,叠加优化存款利率自律定价形成机制、推出再贷款等结构性货币政策等,综合带动了去年12月份1年期LPR下降5个基点,但5年期以上LPR仍未变。近期降准等举措仍未使银行达到点差压降5个基点的最小步长,因此LPR保持不变。

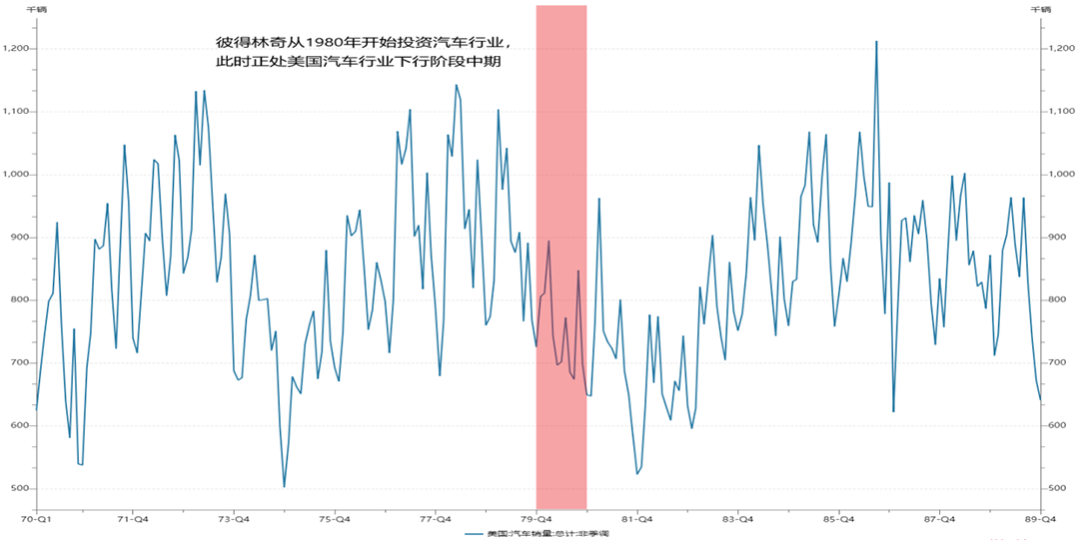

“根据2019年LPR报价改革以来的规律,两次分别降准0.5个百分点,会触发一次降息。如2021的7月份和12月份两次降准后,带动12月份1年期LPR报价下调5个基点,类似情况也曾在2019年出现。本次降准幅度不到0.5个百分点,且连续累计次数仅为1次,因此4月份LPR不变并非意外。”东方金诚首席宏观分析师王青对《证券日报》记者表示。

不影响为实体经济降成本

在温彬看来,LPR报价虽未变,但持续向实体经济合理让利、降低综合融资成本的趋势没有变。从“量”上看,4月15日,央行发布降准公告,有助于加大信贷投放力度;从“价”上看,今年3月份新发放的企业贷款利率为4.37%,比去年12月份低8个基点,有助于为实体经济纾困。预计今后贷款利率将继续保持稳中回落态势,支持受疫情影响严重的行业和中小微企业、个体工商户等渡过难关,稳住经济基本盘。

王青也认为,尽管4月份LPR报价不变,但短期内企业贷款利率还将延续下行走势。一方面,近期“全面降准+定向降准”以及监管鼓励中小银行下调存款利率浮动上限,都将在不同程度上为银行节约成本,在监管指导下,这部分成本下降将充分向实体经济传导,推动银行下调企业贷款利率;另一方面,央行加大结构性货币政策工具实施力度,通过再贷款向银行提供更多低成本资金,进而引导银行以低利率向小微企业、绿色发展和科技创新等重点领域投放信贷。

4月18日央行公告称,加大再贷款等结构性货币政策工具的支持力度,用好支农支小再贷款和两项减碳工具,加快1000亿元再贷款投放交通物流领域,创设2000亿元科技创新再贷款和400亿元普惠养老再贷款,预计带动金融机构贷款投放多增1万亿元。

政策转向结构性支持为主

展望后期,王青认为,根据当前疫情波动下的宏观经济形势以及房地产运行状况,二季度还有可能再次实施一次全面降准,同时,也不排除MLF利率小幅下调的可能,加之银行存款利率存在下行趋势,货币市场利率也将保持低位运行状态,预计在接下来的5月份和6月份,LPR下调10至15个基点的概率较大。

从后续货币政策发力点来看,中信证券首席经济学家明明在接受《证券日报》记者采访时表示,近期多项宽松货币政策落地,进一步宽松的政策空间缩窄。但在疫情散发拖累稳增长宽信用进程的背景下,预计货币政策宽松取向不会改变,但后续货币政策或将逐渐转向结构性支持为主。

值得一提的是,央行、银保监会于4月19日联合召开金融支持实体经济座谈会。会议指出,“要用好用足各项金融政策,主动靠前服务实体经济”。同时,还提出“要充分发挥多项结构性货币政策工具的效能,做好政银企对接,及早释放政策红利”。

温彬认为,未来货币政策预计会继续坚持稳字当头,以我为主,兼顾内外,发挥总量和结构性双重功能,加大对实体经济的支持力度,稳住经济基本盘。当前内外部形势更趋复杂多变,未来输入性通胀压力增加,美联储货币政策加快收紧引起中美利差收窄甚至倒挂,也可能引发全球金融市场波动加剧等冲击,这些都需要在政策实施过程中统筹考虑和协调平衡。