东南电子营收依赖大客户 技术壁垒低存信披瑕疵

此前按下上市暂停键的东南电子,于3月10日已恢复了上市审核。早在2016年,东南电子曾在新三板挂牌。如今,上市号角再次吹响,诸多问题难解的东南电子的创业板之路好走吗?

问题1:极度依赖美的集团

招股说明书显示, 2019年和2021年(下称“报告期”),东南电子向前五大客户产生的销售收入分别为8847.88万元、10042.63万元、11793.61万元,分别占当期主营业务收入的39.1%、39.9%、39.03%。

从数据上看,东南电子客户集中度较高,特别是对美的集团的依赖度在逐年加深。招股书显示,美的集团贡献比例为19.58%、22.29%、20.38%,为第一大客户。业内人士向作者表示,企业极度依赖大客户,很有可能会在某些环节上影响公司经营。

对此,东南电子在招股书中坦言其风险,尽管公司与主要客户建立了长期、稳定的战略合作关系,且在积极开拓其他品牌厂商客户,但如果主要客户流失或客户经营状况发生不利变化,将对公司的主营业务造成不利影响。

企业对大客户依赖越深,大客户对其的控制也越强,尤其是在资金问题表现的尤为明显。一般来说,大客户在回款问题有着极大的话语权,这能直接导致企业的应收账款增长、回款周期变长,经营资金压力变大。事实上,这些在东南电子上早有体现。从应收账款来看,报告期各期末,东南电子应收账款账面价值分别为 5,868.27 万元、8,034.90 万元和8023.43 万元,占当年主营业务收入的比重分别为 25.96%、31.97%和26.79%。

其中,大客户美的集团又是“挂账老大”,报告期内,其应收账款2,519.72万元、3,768.71万元、4,254.62万元,占东南电子各期应收账款余额比例为40.75%、44.52%、50.32%。对比美的集团的营收贡献和应收账款占比,2021年全年,前者为20.38%,后者为50.32%,很显然,东南电子在“牺牲”回款时间、应收账款增高的同时,并没有换来更大的营收规模。这意味着东南电子在与美的集团的交易中要承担着很大的财务成本,已让公司风险有明显的提升。

另一方面,该现象也反映出,东南电子开拓其他客户的能力有限,其产品或并没有公司表述的那么“受欢迎”,否则其为何要放宽销售信用而愿意接受美的集团越来越“苛刻”的回款条件呢?公司应收账款过高,则可能存在款项无法及时收回或完全不能收回的风险,从而出现资金链断裂。事实上,报告期内,东南电子坏账准备逐年上扬,分别为314.83万元、430.79万元、431.05万元。

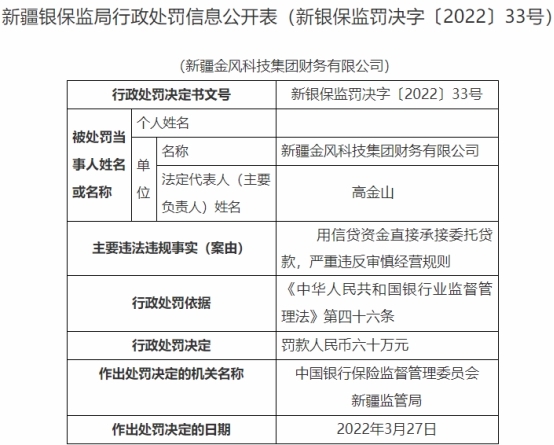

问题2:疑似存在未披露的关联关系

除去美的集团,在东南电子的前五大客户中,还有两家客户引起了作者注意——DONGNAN ELECTRONICS KOREA Co.,Ltd.(以下简称“DONGNAN KOREA”)和深圳市东南伟业电子有限公司(以下简称“深圳东南”)。

值得关注的是,东南电子的英文名称为Dongnan Electronics Co.,Ltd.。也就是说,东南电子与DONGNAN KOREA之间的名称只相差一个“KOREA”。而深圳东南名称也带有“东南”字样,两家企业的logo也与东南电子雷同。

与此同时,招股说明书显示,DONGNAN KOREA不存在法定代表人。在东南电子的关联交易中,其并没有把与DONGNAN KOREA和深圳东南归纳为关联交易。

那么,深圳东南、DONGNAN KOREA实际上是否是东南电子的下属企业?其与东南电子是否存在应披露而未披露的关联关系?

这些问题也引起了深交所的关注,要求东南电子说明深圳市东南伟业电子有限公司、DONGNAN KOREA、DONGNAN HK与发行人业务合作历史、稳定性;三家经销商与发行人控股股东、实际控制人、主要股东、董监高或关键管理人员存在关联关系,是否存在发行人前员工在以上公司任职或持股的情形;发行人是否通过向经销商“压货”以增加销售收入。

在审核问询的回复函中,东南电子表示,这两家企业logo与东南电子相似,是因为东南电子与其客户深圳悦海、DH LEE签订了《商号和商标授权使用协议》。

对于与大客户深圳东南的关系,东南电子在问询回复函表示,公司前副总经理林应辉曾在深圳东南任职。2016年6月至2017年5月,林应辉在东南电子任公司副总经理。2018年初,因深圳东南建立生产车间,需要该方面人才,寻求林应辉帮助。林应辉在2018年4月任职于深圳东南,并于2019年5月离职。截至2021年6月,林应辉未持有深圳东南股权。

对于DONGNAN KOREA,东南电子在回复函中表示,DONGNAN KOREA 成立于 2006 年,DH LEE 为实际控制人,与公司不存在关联关系,自 2006 年起与公司展开合作。随着 DONGNAN KOREA 在韩国销售规模的扩大,并先后与三星、LG 等代工厂等合作,向公司的采购量不断提高。为了规范管理、进一步开拓东南电子的韩国市场,双方于 2018 年 1 月 1 日签订了《商号和商标授权使用协议》,授权使用期限为 2018 年 1 月 1 日至 2022 年 12 月 31 日。

问题3:技术壁垒低,研发投入低

东南电子所存在的问题不仅如此。

据了解,东南电子专业从事微动开关产品的设计、研发、生产及销售。微动开关可应用于家用电器、专用设备、医疗仪器、电动工具、航空装置、乘用车等领域,以及高温、高压、潮湿、淋水、振动等特殊环境。该行业的龙头包括日本欧姆龙、德国马夸特、美国霍尼韦尔、惠达机电、德丰电创等。

作者翻阅其招股书发现,东南电子的研发费用占比低于同行。招股书显示,2019年至2021年1-6月,东南电子研发费用占营业收入的比例分别为4.39%、4.36%和4.43%;同期行业均值分别为5.97%、5.90%和5.44%。

图源:东南电子招股书

除此之外,对比同业可比公司,东南电子的专利数量明显偏少。具体来看,截至2021年12月31日,东南电子专利数量有78个,包括发明专利4项,实用新型专利70项,外观设计专利4项。

根据天眼查提供的信息,可比上市公司中,在发明专利方面,徕木股份(603633)数量有71个、创益通有32个、航天电器(002025)有361个、三友联众有171个。在实用新型专利方面,徕木股份有147个,创益通有269个、航天电器有326个、三友联众有379个。这在一定程度上说明,东南电子产品的技术壁垒似乎并不太高,在专利技术方面处于明显劣势。

不过,东南电子显然不认同数据所呈现的事实,其在回复中称,公司重视研发工作并持续投入,深耕微动开关领域多年,在技术研发方面已经积累了丰富的经验,聚集了一批优秀的技术人才,建设了成熟的研发工作体系,已具备较强的研发实力。

问题4:股改后高管变动频繁

东南电子前身为乐清市东南电子有限公司,由乐清市东南电子元件厂于1995年改制设立;2015年8月,经股东会决议,乐清市东南电子有限公司更名为东南电子有限公司;2016年6月东南电子有限公司整体变更为股份有限公司。

截至招股书签署日,仇文奎、管献尧、赵一中为东南电子的控股股东、实际控制人,三人为一致行动人关系,合计控制公司56.68%股份。此外张立持有公司10.15%的股权,张并持有公司10.15%的股权,戴式忠持有公司9.03%的股权。

自东南电子股改后,公司的董事、高管频繁发生变动。

招股书显示,2016年6月6日,东南电子创立大会暨第一次股东大会决议,选举仇文奎、管献尧、赵一中、张良孚、戴式忠为公司第一届董事会成员,其中仇文奎为董事长,管献尧为副董事长。

2019年6月18日,公司召开2019年第三次临时股东大会,选举仇文奎、 张立、管献尧、赵一中、戴式忠为公司第二届董事会成员,仇文奎继续任董事长,张立加入董事会且新任副董事长,而张良孚离开董事会。

2020年9月24日,公司召开2020年第二次临时股东大会,增加李建朋为公司第二届董事会成员,选举王伟定、张爱珠、黄锡楚为第二届董事会独立董事。

截至招股书签署日,东南电子的董事会共有9人,其中仇文奎为董事长,张立为副董事长,管献尧、赵一中、戴式忠和李建朋为董事,王伟定、张爱珠、黄锡楚为独立董事。

市场人士普遍认为,高管变动过于频繁原因大多是利益层面,其变动频繁无疑会对公司发展造成严重阻碍。公司高管属于决策方,若频繁的高管变动势必会造成目标不明、执行力降低、工作流程不稳定。同时也加宽了高层之间的磨合期,事实上这是一个内耗很大的过程。

问题5:信披内容前后矛盾

据东南电子新三板的公开转让说明书披露,2016年6月起,公司的高管分别为仇文奎(总经理)、管献尧(副总经理)、张立(副总经理)、林应辉(副总经理)、徐良刚(副总经理)、章加员(副总经理)、方洪志(财务负责人)、陈双燕(董事会秘书)。

图源:东南电子新三板公开转让说明书

整合上述资料分析可知,2018年末,林应辉、方洪志离开了高管层,谭迎兴、孙卫红加入了高管层。

然而,矛盾的是,招股书显示,2016年6月至今,谭迎兴就职于东南电子股份有限公司,任副总经理,明显与新三板披露的信息不符,信披存在严重瑕疵。

图源:东南电子招股书

作者曾就以上问题以邮件形式发函询问东南电子公司方,截止发稿未收到回复。(来源:和讯股票)