26亿元“包袱”年末集中甩 银行个贷不良转让试点渐入正轨

临近年底,个人不良贷款转让市场近期供给活跃,本周将有一批资产包集中入市,银行布局这一市场也呈现加速度。

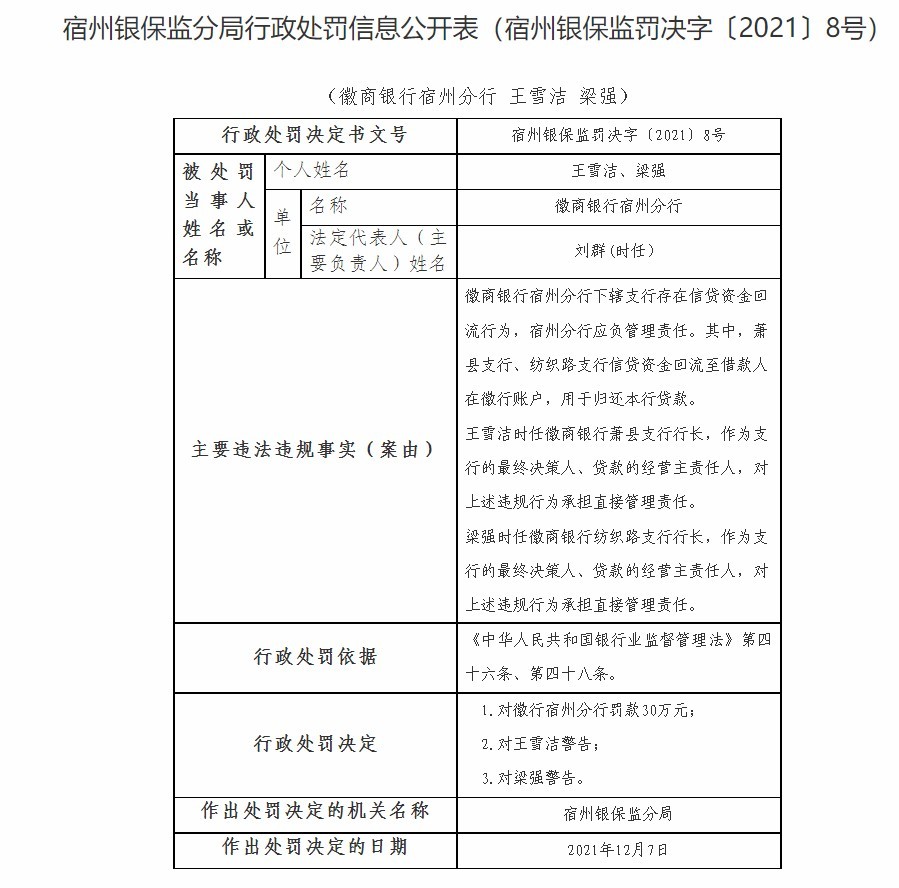

上海证券报记者根据银行业信贷资产登记流转中心披露信息统计,12月以来,已有5家银行挂出个贷不良资产包,合计14个(含3个正在推介的资产包),债权金额近26亿元。

据记者统计,截至目前,18家试点银行中已有超半数进入市场,其中,平安银行已成个贷不良市场最大供给方。在业内看来,各方参与主体经过8个月“演练”,尽管估值等问题仍未解决,但个贷不良批量转让业务已步入正轨。

年末集中甩包袱

进入12月以来,平安银行、广发银行、兴业银行、中信银行、邮储银行集中向市场抛出一批个贷不良资产包。

这些不良资产的底层资产主要是消费类和经营类信用贷款,合计债权金额约为25.98亿元。其中,平安银行出售的资产包最多。

平安银行挂牌待交易的资产包中,债权金额最大的一个为4.1亿元,为该行第18期个人经营类信用不良贷款,资产笔数3098笔,借款人567户,加权平均逾期天数1887天,平均年龄44岁,目前这些债权全部进入终结本次执行程序(下称“终本执行”)状态。

除平安银行、兴业银行以外,上述其他3家银行均为首次“尝鲜”个贷不良转让试点业务。其中,中信银行南宁分行推出的个贷不良资产包债权金额为2571.09万元。这笔债权已全部诉讼并进入执行阶段,其中已终本执行的有59户,占比31.38%,本息余额758.33万元,占比30.07%。公告显示,该笔债权将于12月20日开始竞价,起拍价为187万元。

据记者估算,这些资产包的起拍价大约都在0.5折至1折之间(起拍价与本金之比),而试点开闸之初的0元起拍已经在市场绝迹。

试点逐渐步入正轨

在近年来银行业万亿规模不良待化解的背景下,今年3月,市场期盼已久的个贷不良批量转让试点正式开闸。从平安银行和工商银行“尝鲜”落地首单业务始,至今已有8个月,大部分银行尚在小范围试点“探路”,但多个信息表明,该项试点总体已经迈入正轨。

国家金融与发展实验室副主任、上海金融与发展实验室主任曾刚表示,更多试点银行参与,是市场各方探索和发展的结果。不过,业界讨论的估值定价、交易转让等问题仍然存在,可能要等市场发展到一定阶段之后,通过机制的优化调整,这些问题会逐步得到解决。

从今年试点开闸后的情况来看,个贷不良批量转执行环节的确存在不少难题。最典型莫过于资产的估值定价——缺乏历史积累数据支撑,如何定价才更公允?试点开闸之初,各方都是“摸着石头过河”,平安银行相关人士曾表示,个贷不良资产包户数多、金额小,财产情况查询难、消费者权益保障要求多,与对公清收相比,完全是两种方式。而资产管理公司(AMC)传统对公的清收经验很难复制到个贷不良的清收中,需重新摸索积累经验。

此外,由于系统、催收队伍建设等成本投入,不少AMC公司尚未实质参与进来。特别是初期的几笔公开转让高溢价成交,一些AMC公司认定会是“赔本买卖”。

种种原因,最终导致个贷不良资产市场上的绝大部分银行采取的是“小包探路”策略。目前,平安银行已成为个贷不良资产市场最大的供给方,挂网资产在所有银行中的占比超过九成,而且已经从“小包探路”大胆走向10亿元规模的大包。