家电行业:行业景气度稳步回升 配置价值显现

行业回顾

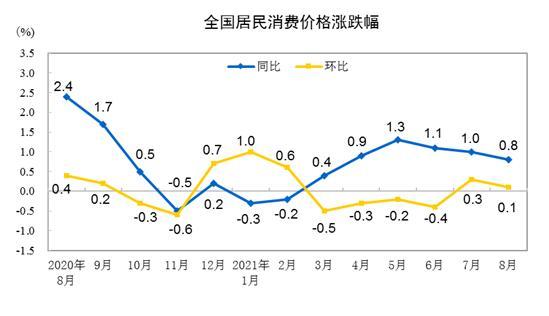

整体市场:行业景气度逐步回升,生活家电表现亮眼上半年,白电和厨电企业经营复苏良好,小家电中的生活清洁类家电表现抢眼,传统厨房小家电在经历去年的高速增长后,表现较为平淡。家电产品的销售结构向高端化、智能化和套系化方向迁移。产品均价提升明显,主要由多因素推动:一方面上游原材料价格上涨,芯片核心部件紧缺,一方面消费者对高品质家电的接受度显著提高;以及企业为保证毛利空间加速推新卖贵优化产业结构。从渠道表现来看,截至6月末,全国实物商品网上零售额累计达50263亿元,较上年同期增长15.6%;占商品零售总额的23.7%。线上渠道规模继续保持稳定增长,消费黏性持续增强。

白电市场:上半年行业规模实现正向增长,但需求疲弱白电行业表现好于2020年,但较2019年仍有下降。空调内销较疫情前表现依然疲弱,今年以来海外订单继续向我国转移,拉动空调出口强劲增长,销量强于往年表现。空调产品功能性明显增强,品类结构持续优化。洗衣机出口表现亮眼,同比增长39%,内销滚筒产品份额稳步增长,线上和线下份额分别提至66%和81%,洗烘一体的线下零售量份额提升到29%,大容量对小容量取代趋势明显,10kg机型的线下零售量份额已达到56%。冰箱产销均出现下滑,但高端市场的增长显著,产品价格高于15000元的销售占比为19.3%;400L以上的大容积冰箱在线下零售量份额接近60%。

厨小电市场:厨电市场逐步恢复,生活家电增速领跑行业上半年厨卫家电零售额为818亿元,同比增长25.5%。无论是传统厨电还是集成灶,产品性能均呈现出升级态势。从市场渗透率来看,集成灶在烟灶市场中占比逐年提升,但渗透率仍处于较低水平。从产品发展周期来看,集成灶已进入快速发展期,行业格局较为明确。小家电方面,受去年行业爆发式增长导致的高基数,消费需求有所减弱、产品创新技术研发放缓等因素影响,上半年传统厨房小电品类增长乏力。而清洁电器由于技术突破,市场渗透率低、消费者痛点被真正触达,保持强劲增长势头,上半年实现136亿元,同比增长40.2%。

投资建议

主线一:中国家电行业已逐渐形成一套完整的产业链,行业整体进入成熟期,家电产品向智能化、高端化发展的目标明确。建议关注具有成本优势、研发优势、渠道优势和品牌优势的头部企业:美的集团、格力电器、海尔智家。主线二:建议关注能够满足提升居民生活品质,能够通过技术迭代赋能产品价值增高的高成长低渗透率的细分赛道领跑者:集成灶行业的浙江美大、火星人,生活家电扫地机器人的石头科技、科沃斯。