许琼娜:券商吹响了牛市的号角

2020年7月券商上涨了一波后,现在又停滞了下来。很多人关心:券商行情结束了没有,现在还能不能上车?牛到底还在不在?

我的回答是券商行情还没有结束,可以上车!

为什么我会这样说,因为我是站在更长周期的角度来投资的,而不是短期的波动!

我们详细来说为什么现在依旧值得买券商!

第一:慢牛行情下,券商未来还有很大的成长空间!

各位应该知道,券商的行情总与牛市的展望结合在一起,也就是说,如果没有牛市,券商几乎就没有大行情,而一旦有牛市,那券商就绝不会落下。所以分析券商行情的重中之重,便是分析中国目前是否需要启动一轮牛市!而回顾A股每一轮大小牛市,你会发现它都是服务于国家意志需求而诞生的,例如:

1991年——中国股市新生,树立国内外良好形象。

1999年——国企改革牛市,为国企纾困。

2006年——股权分置改革牛市,解决国企大股东融资流通问题。

2009年——4万亿刺激计划,消除世界金融危机对经济的影响。

2014年——降准降息货币宽松叠加金融创新杠杆牛,缓解经济增速趋缓。

而现在阶段,前有疫情带来的国内经济下滑的影响,后有美国制造的一些摩擦带来的出口下滑,中国通过一轮牛市提振国内的投资比例,让老百姓增加些额外收入敢去消费,于国于民都有利,是个良策;而目前,从紧锣密鼓出台的各项政策便可看出,目的只有一个,就是要做大做强股市,让它走慢牛,从而更好的发挥股市直接融资的作用,反哺实体经济。

(图片来源:网络)

(图片来源:网络)

(图片来源:网络)

那说实在点,既然股市走慢牛,特征就是长且慢,例如美国一走牛市就是十年八年的,现在上证指数才来到3300点,难道现在牛市就结束了吗?如果要结束,那管理层就不用三天两头出来喊话股市了。如果牛市还没有结束继续走“慢牛”,作为股市的服务商“券商”难道会没有机会成长壮大吗?显然不可能嘛!因此券商的几大块业务——经纪业务、投行业务、资产管理、信用业务、自营投资,必定有成长空间。

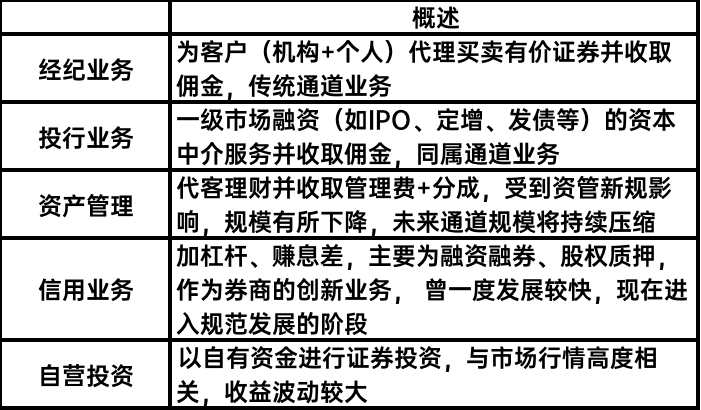

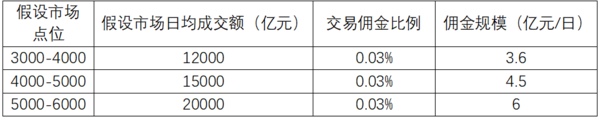

经纪业务

例如券商的经济业务主要是收取客户买卖证券获取的佣金,现在市场行情每天都有10000亿—15000亿的成交金额,对比去年同期成交金额扩大1倍有余。按照万分之3的手续费来计算,券商现在每天可得3-4.5亿元的手续费收入,如果未来行情进一步上涨或者市场整体规模的扩大,成交量有可能进一步扩大,别忘记了,2015年的牛市最高时可是超过2万亿的成交额的,从这个角度来说,券商收佣金至少存在一倍到二倍的成长空间的!

(图片来源:通达信)

(想想看,牛市都是伴随着成交量放大的,那未来市场进一步走好成交量上来了,能给券商带来多少增量收入?成交量能翻几倍,券商经纪业务的收入就能翻几倍!)

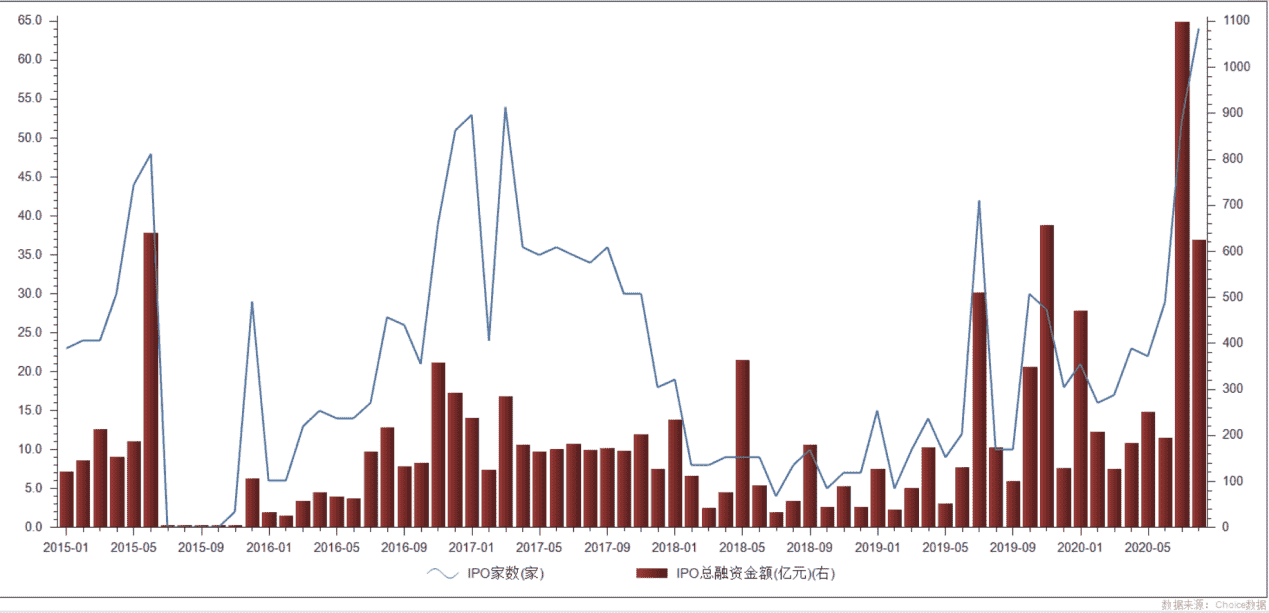

投行业务

投行业务是指一级市场融资(如IPO、定增、发债等)的资本中介服务并收取佣金。我们可以看到现在市场行情一般的情况下,IPO、定增、发债的数量都没有减少,何况注册制的推进更会推进投行业务的上升。因此这一块也具有很大的成长空间!

(近2年来,IPO数量和募集金额明显增加放大,注册制下,未来还会维持这种趋势。数据来源:东方财富)

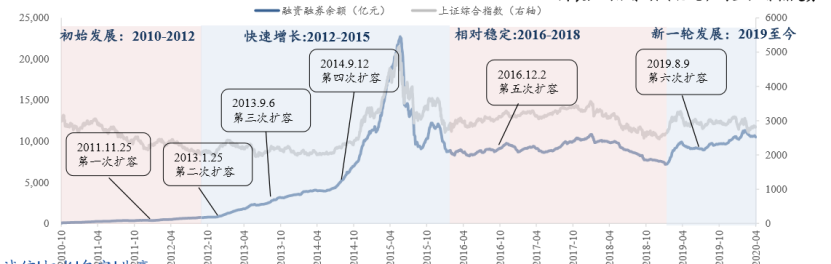

信用业务

券商的信用业务融资融券、股权质押等,也是跟市场挂钩的——市场行情好的时候,融资需求大,券商可以通过信用业务左手低息收货,右手高息借出,一去一来之间,赚取息差!行情越好,融资规模越大,券商能收的利润绝对值就越大,目前市场两融规模在1.4万亿左右,2015年的时候达到2.4万亿左右,从这个角度说,未来也有1-2倍的空间。

(图片来源:国盛证券)

(图片来源:国证券)

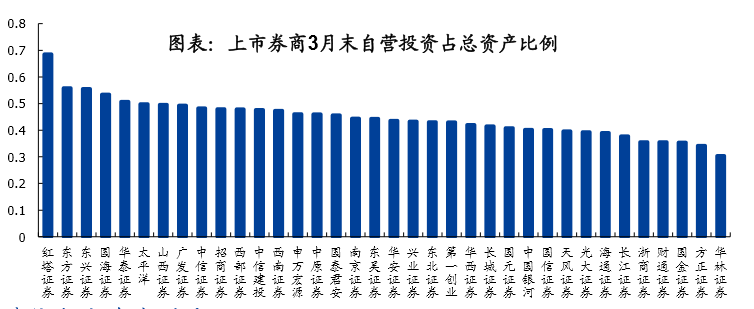

自营投资

自营投资,简单理解就是用自有资金买卖股票。这一块与市场行情高度相关,市场行情好的时候,投资带来的收益可以直接增高券商的利润。这一点的空间理论上是无限的,因为牛市不言顶嘛,保守估计空间就跟市场涨幅同步吧。

(从资产端来看,券商总资产中45%以上为自营投资类资产,由此可见自营投资对券商影响十分巨大。图片来源:国盛证券)

说到这里,其实各位应该都能看出来了,无论是券商哪一块的业务,都与股市息息相关,未来市场走慢牛了,券商想不赚钱都难!至于赚钱的空间,不同的业务少则两位数的增长,多则三位数的增长!

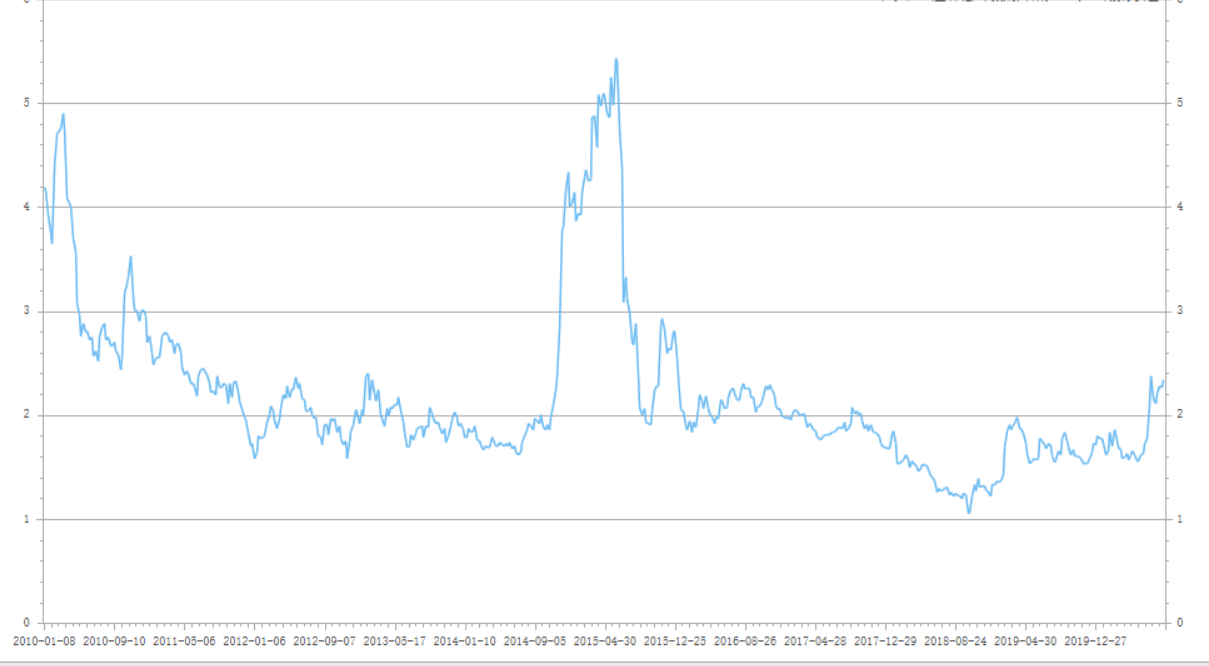

第二、除了具备很大的成长空间,板块估值依旧很便宜。下图是A股证券行业近10年估值水平图:我们可以看到,证券行业的市净率PB在2.3倍左右,虽然相对之前涨了一些,但对比历史还是处于历史低位的。

如果考虑到国内很多大型券商都是A+H两地上市的模式,在港股上市的H股部分因为港股市场流动性溢价较低的原因,股价(估值)远比A股低,这就出现了一副很奇怪的现象——同一家公司因为不同的上市地点而股价不一样。例如下图中的H股券商市净率普遍在1倍以下,平均为0.86倍,有些甚至才0.6倍市净率,这也就是说用0.6元钱的价格就可以买到1元钱的资产!便宜程度可见一斑:

所以说,别感觉7月份券商才涨了一些就认为券商没有机会了,相比较历史,券商股未来依旧有很大的成长空间和估值成长空间,特别是港股的券商,你看到现在因为市场波动而下跌的券商股应该感到庆幸——本来就物美价廉的东西又给你便宜的机会买入了!

第三:对标国际航母级券商,国内龙头券商至少有2-5倍的成长空间!

证监会在2019年末提出“推动打造航母级券商”,此时全国形成了10家左右市值与净资产均超过千亿,但与美国大券商相比,中国券商仍有巨大的成长空间。例如以国内龙头券商中信为例,从总资产、营收角度对比国外的高盛和摩根斯丹利,仅相当于后者的零头。前者要追上后者,仍有七倍、乃至十倍以上的空间。

至于怎么追上去,是兼并重组还是融资扩大规模,用什么样的方式不得而知,但监管层已经为此开始扫清障碍了,例如:鼓励券商基金公司并购重组。

券商也比较聪明,抓紧时间借钱(借钱意味着要么买自己的股票,要么买别人的股票,反正无论买哪个,券商都懂得在便宜的时候囤货,我们跟着做就对了!):

想想看,一家券商因为市场的上涨而得到发展有1-3倍的空间,这种兼并重组带来的情绪效应又有1-2倍的空间,这两者叠加,券商会有多少倍的空间?

上面这些其实都在表明,相比较当前小小的涨幅,券商未来的成长空间更大。还是那句话,你如果站在短期的角度看券商,可能看到的是券商行情结束了,但如果你是站在长期的角度来看,券商行情其实才刚刚开始!

(作者系 把脉投资 公司总经理/基金经理)