中投摩根持续推进业务转型升级,争做供应链金融风控尖兵

中投摩根表示随着供应链与互联网、物联网、大数据等技术的深度融合,供应链连接的主体越来越丰富多元,不再是线性结构而是网络化生态,使得以大数据支撑、网络化共享、智能化协作等为特征的智慧供应链体系有了雏形,反过来为供应链金融模式创新提供了条件。

中投摩根平台于2015年3月正式上线,初期主做北京地区房产抵押业务,借款人均为北京的中小微企业。2016年,中投摩根转型供应链金融业务,具体业务模式可分为供应商应收账款质押融资、订单融资、分销商采购预付款/应付款融资3类:

1、供应商应收账款质押融资

与中投摩根平台达成合作的核心企业上游供应商等企业,在基础交易完成后,经核心企业核准,将应收账款通过中投摩根平台质押,获得融资,待账款到期后由核心企业还款。

2、订单融资

与核心企业签订长期供货协议的供应商,经核心企业核准后,根据订单通过中投摩根平台进行直接融资,到期以后由供应商通过中投摩根平台还款。

3、分销商采购预付款/应付款融资

与中投摩根平台达成合作的核心企业供应链上下游采购商等购买核心企业产品或服务所预付或应付的款项,通过中投摩根平台由资金方先行垫付,核心企业提前收回资金,由下游采购商到期还款。

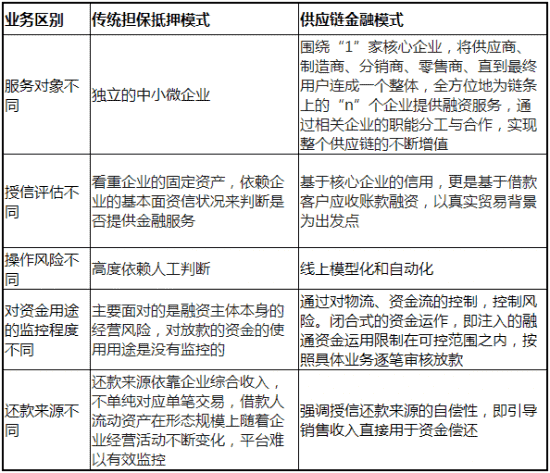

中投摩根成功完成业务转型后,在服务对象、操作风险多方面均有明显改善与提升。以下为传统融资担保抵押与供应链金融二者的业务区别:

1、具有小额分散的特点;因此,与转型前传统融资担保抵押模式相比,转型后的供应链金融模式更有优势:

2、避免风控人员人为审核道德风险;

3、可实现全线上化申请、审核、放款、贷后管理,效率提高、便于管理;

4、更好的把握资金用途,保障还款来源;

5、可独立对外输出风控模型、风险评级系统,转型金融科技、服务于金融机构、其他类金融机构。

现有模式最鲜明的特点是,彻底打破了传统金融机构依托抵押担保作为对中小企业授信依据的做法,利用金融科技手段实现风险定价和风险分散,注重企业应收账款在中小企业信用评价中的地位作用,赋予中小企业信用融资以全新的时代内容,实现了依托金融科技手段,服务中小企业的目的。

近年来国家不断加大对中小企业的支持力度。一系列政策的密集出台,也激发了更多有创新能力的机构和企业参与到动产融资的探索和实践。在政策的指引下,中投摩根团队,五年来一直努力创新和实践,力争做供应链金融领域的风控尖兵。