安信策略陈果:下半年关注景气持续上升的航空装备等行业

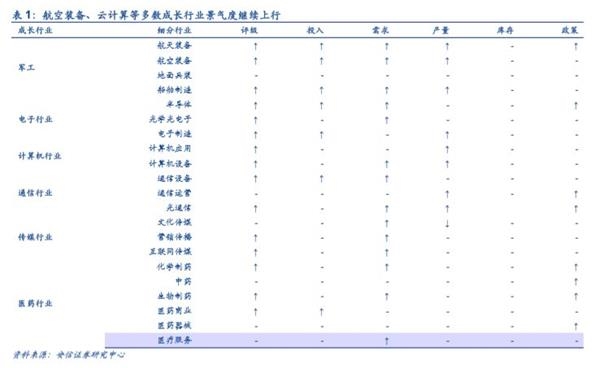

建议下半年关注景气持续上升的航空装备、云计算、高端制造、5G、半导体以及新能车等。

关注

站在全年的角度,我们始终坚定认为新经济背景下,成长型行业呈现高景气面貌。目前,中国正在高调步入以信息产业为主导围绕创新和科技的新经济时代,以TMT+电子+医药为核心的新兴行业或将直接受益。因此,我们依然坚持认为在2018年成长型行业将呈现高景气面貌,环比去年或也将有较好的盈利表现。具体而言,我们在今年年初和3月份先后外发报告《迈入2018,哪些行业意气风发?》与《新经济,成长细分景气在哪里?》中开门见山地提出2018年全年来看成长行业景气处于明显上升。伴随创业板一季报披露, 2018Q1创业板归母净利润增速大幅改善至28.75%,各成长板块均较前期呈现不同程度的业绩修复,初步验证了我们年初对于成长行业呈现高景气面貌的精准预测。

在此,我们再次旗帜鲜明地强调并重申此观点,并建议下半年关注景气持续上升的航空装备、云计算、高端制造、5G、半导体以及新能车等。就6月来看,我们认为上游资源品景气预计整体高位稳定,建议关注石化及相关产业链;中游行业维持平稳,建议关注电力、燃气等公用事业;下游行业景气出现分化,建议继续关注服装、饮品及半导体行业。(详见后文——6月行业月度景气变动概述)

其中,下半年重点关注航空装备。首先,18年军工行业订单明显好转,基本面拐点:1)军费5年花费周期:前松后紧,后2年交付占比有望达50%,第三年订单高企;2)美国7000亿军费预算(增长13%)刺激中国国防预算重回8%以上增长(11069.51亿元,8.1%);3)16-17年军改影响逐步消除将带来18年订单补偿性增长20%以上。同时,航空装备II的归母净利润同比增速在2018Q1上升格外显著(934.55%,行业32.67%)。同时,2018Q1航空装备应(预)收-存货均出现环比改善。其中,存货同比增速为4.14%,相较于17年度(5.33%)都有所下降,其二级行业航空装备下降更为明显。

1。 6月行业月度景气变动概述

1.1。 上游行业:建议关注石化及相关产业链

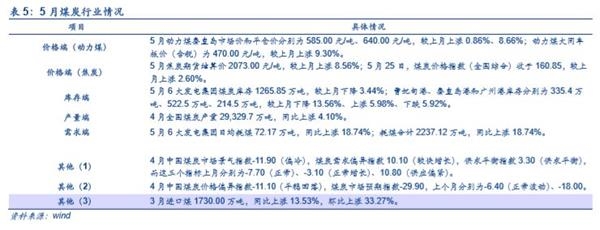

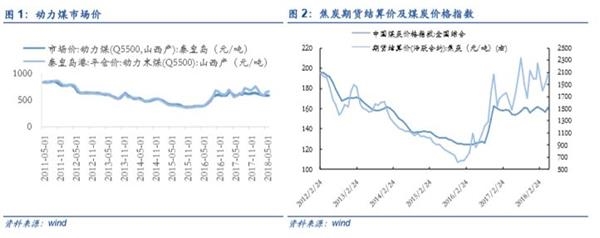

6月上游资源品景气预计整体高位稳定,建议关注石化及相关产业链。煤炭方面,5月动力煤、煤炭价格回升,焦炭期货价格呈现小幅下跌,预计6月产量释放紧张问题会有所缓解,供给压力仍然存在,行业景气较此前环比持平;石油石化方面,5月原油期货现货价格下降,预计6月全球原油价格在OPEC会议前保持震荡格局,行业整体景气与此前持平;有色方面,5月LME有色金属库存和价格总体呈分化现象,美国经济复苏导致黄金价格继续下跌,预计6月行业整体景气较此前持平。

煤炭方面:综合来看,夏季用电高峰季即将来临,季节性消费需求将有所增淡季需求需求量不减,库存下滑,供需缺口进一步放大,我们预计煤炭价格将维持高位,行业景气较此前环比持平。

石油石化方面:目前来看,油价波动的主要围绕由于伊朗和委内瑞拉被动减产与俄罗斯放量生产的预期展开,库存的持续下降而需求上升造成原油现货价格的增速上涨。随着夏季来临,出行季和旅游高峰的到来也将增大需求量。第三季度油价最终走向仍要关注6月22日OPEC会议的结果,建议关注。

有色方面:美国5月非农就业最新公布结果表明美国就业人数超过预期,失业率下降,加强美联储月加息预期,黄金价格下行。值得注意的是,近期国内不锈钢由于环保检修问题频发,环保督察“回头看”启动等,带动镍价强势,且伴随着电池高镍化的长期趋势,镍价将处于上升通道。

1.2。 中游行业:建议关注电力、燃气等公共事业

6月中游行业维持平稳,建议关注电力、燃气等公用事业。钢铁方面:预计6月环保高压态势持续,叠加行业去库存化,短期内钢价或有支撑,行业景气较此前持平;建材方面,5月水泥价格延续高位上涨趋势,6月价格或将继续小幅上行,行业整体景气保持强势;5月玻璃价格小幅下跌,受环保高压影响,6月价格下跌趋势或将持续,行业整体景气较此前持平;机械方面,4月主要机械设备投入量有总体增长,销量同比大幅增加,预计6月行业景气较此前上涨;电力方面,4月用电需求温和上涨,全社会用电需求不减,6月预计社会用电量仍将处于高位,行业整体景气较此前继续改善;化工方面,5月下游需求走弱, 6月行业整体景气与此前持平,建议关注尿素;轻工方面,预计6月份纸浆价格或平稳震荡,造纸景气维持此前水平。

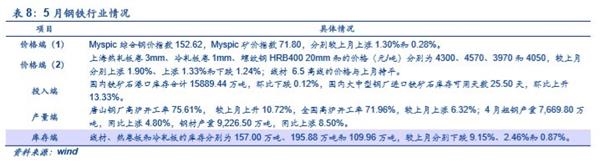

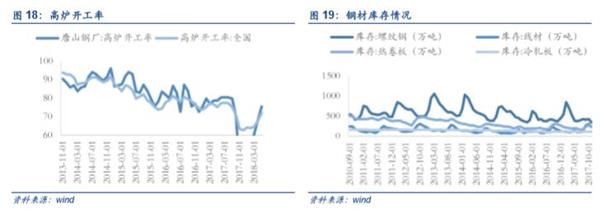

钢铁方面:5月,受供大于求的压力影响,钢价涨幅回落。且近期第一批环保督察“回头看”将全面启动,环保高压态势持续,叠加行业去库存化,短期内钢价或有支撑,行业景气较此前持平。

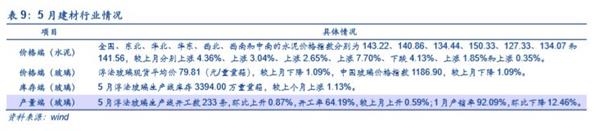

建材方面:6月份水泥将进入季节性淡季,但当前水泥行业产能控制能力加强,“熟料资源化”加速进行,结合目前水泥的库存偏低,我们预计6月份水泥价格或将继续小幅上行,行业整体景气较此前持平;玻璃方面:高库存和需求低迷将是影响目前玻璃价格的主因,短期的供需矛盾使得6月份玻璃价格下跌趋势或将持续,行业景气较此前持平。

机械方面:整体呈现大幅上涨的局面,主要的原因是由于下游行业复苏,固定资产投资额度增大,开工率较高,机械设备需求回暖。预计6月总体销量同比去年有较强上涨,行业景气较此前持平。

电力方面:值得注意的是,国家发改委,财政部和国家能源局对于2018光伏发电事项的通知要求合理把握发展节奏,降低补贴强度等,再结合即将到来的用电旺季需求释放,6月预计用电仍处于高位,行业整体景气较此前继续改善,建议关注。

化工方面:就供给而言,在供给侧改革去产能、环保趋严等政策背景下,化工行业供给依然维持较低水平。结合目前下游需求走弱,虽至开工旺季但开工率不及预期,6月预计行业整体景气与此前持平,大多数产品价格将保持小幅波动。

轻工方面:受到《进口废纸环境保护管理规定》的持续影响,废纸进口持续受政策压制,去产能效果显著,行业集中度有所提高。在此背景下,我国4月废纸进口继续大幅下跌,而纸和纸板进口则为了平衡供需关系,同比上涨。我们预计6月份供需仍处于紧平衡状态,纸张进口持续上行,纸浆价格或平稳震荡,造纸景气维持此前水平。

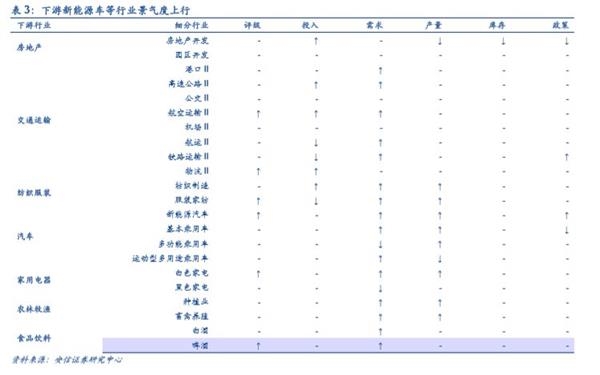

1.3。 下游行业:建议关注服装、饮品、半导体行业

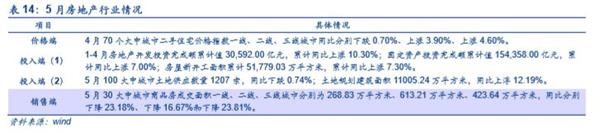

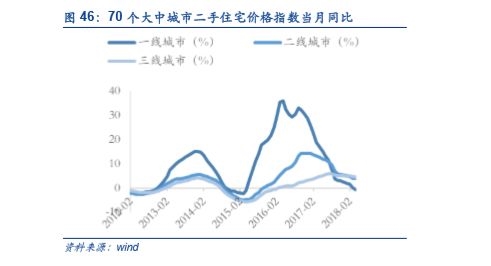

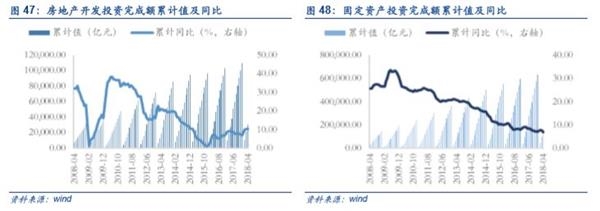

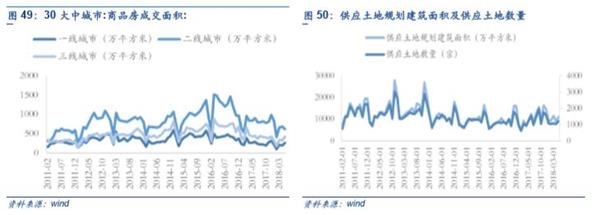

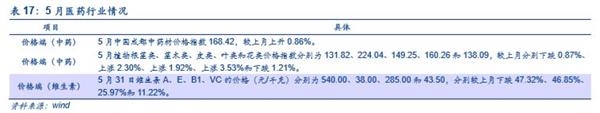

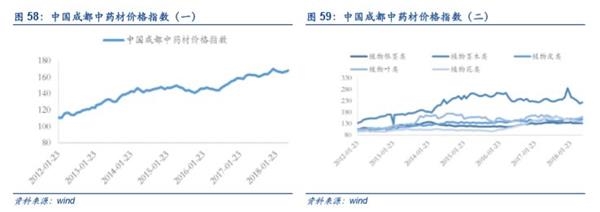

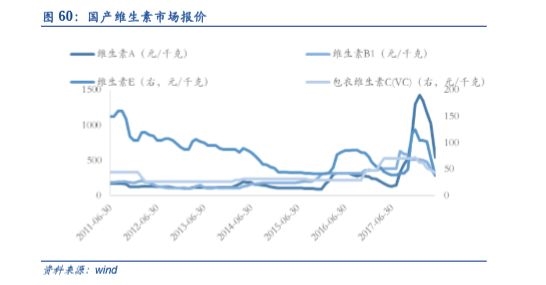

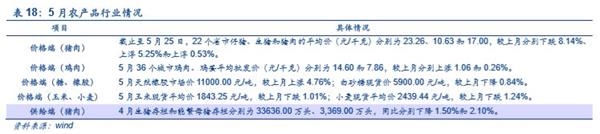

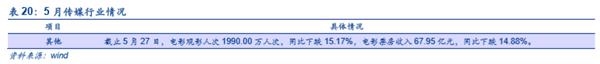

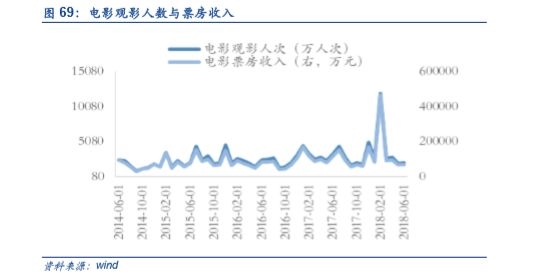

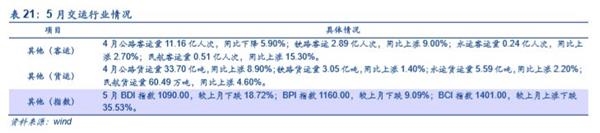

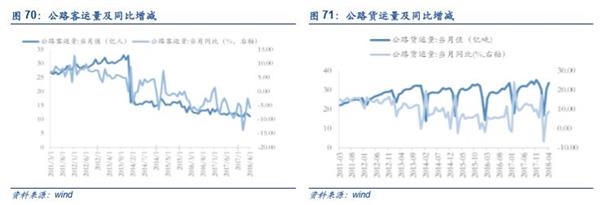

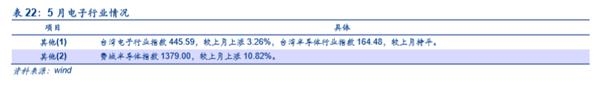

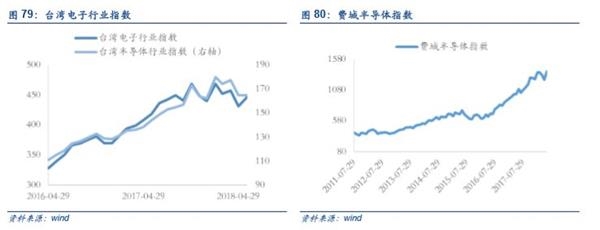

6月下游行业景气出现分化,建议继续关注服装、饮品及半导体行业。房地产方面,4月各线城市房地产价格涨跌不一,6月预计房地产成交数量同比去年继续下行,行业景气较此前持平;汽车方面,5月汽车板块表现良好,预计6月产销量小幅震荡,等待税务新规落地,行业景气较此前环比下滑;家电方面,6月预计受夏季需求带动空调、风扇等电器销量增长,行业景气较此前改善;医药方面,5月中药价格指数微幅上升,6月预计维生素产品价格持续下跌;农林牧渔方面,5月猪肉和鸡肉价格小幅上涨,6月预计价格趋向平稳;纺织服贸方面,5月中国棉花价格指数大幅上涨,6月服装销量持续季节性上涨,行业景气较此前改善,建议关注;传媒方面,5月电影市场依旧低产,复联3带动市场小幅回暖, 6月预计电影收入保持持平;交通运输方面,5月交运客运量同比整体小幅上升,6月预计国内交运行业景气较此前持平;电子方面,5月电子及半导体行业指数持续回调,行业景气度较此前持平,建议继续关注半导体行业。

房地产方面:一方面,人才政策持续扩散,人才公积金贷款额度也有显著提升,各种优惠政策中落户购房成为重要的组成部分。落户购房政策为商品房销售的上升具有一定的拉动作用。另一方面,低能级地区边际收紧,如海南等地对于无工作,无企业的非户籍人员限售,亦或是提高其首付比例。我们预计6月成交量依旧下行,行业景气度较此前持平,在低库存背景下中期或将有较大转机,需要密切关注。

汽车方面:值得关注的由于国内进口车辆关税下调,给予国产化豪华车价格的压力,拉长购车观望期,至7月新规正式落地之后影响才会进一步显现。且国内新能源车内生在增速超预期,2018年1-4月新能源车累计销量为22.3万辆,同比增速达到137%。综合来看,预计6月产销量小幅震荡,行业景气较此前环比下滑。

家电方面:五一、端午等节假日临近,将进入家电行业的销售旺季。同时,5月30日国务院会议决定大范围下调日用消费品下调关税,以更好的满足群众的消费多样性,但进口家电定位高端,影响有限,6月预计受夏季需求带动空调、风扇等电器销量增长,行业景气较此前改善。

医药方面:维生素方面,由柠檬醛生产线火灾引发的市场供需不平衡逐渐消化,国产维生素价格总体弱势运行,价格开始回落,但离此前市场价格仍有一段距离,尚有下降空间。此外,5月31日,国家医疗保障局挂牌成立,其目的在于更好的发挥市场资源配置的作用,确保基金合理使用,统筹推进三医联动等。能够更有效的调节医疗服务行业、引导医疗资源合理配置、控制医疗费用不合理增长,将对医药行业产生长远影响。

农业方面:长期引种低位,以及行业换羽意愿及换羽能力不足,使得行业供应紧平衡,行业有望进去盈利温和复苏阶段,并且在产父母代种鸡存栏下降,鸡苗价格有望迎来季节性上涨。此外,5月玉米行业处于种植成熟时期,玉米供给数量显著增多,由此使得玉米价格在短期内将会面对一定的下行趋势。

纺服方面:受益于消费复苏,国内外纺织品服装在春夏时期的需求持续回暖,促使纺织材料的需求将进一步扩大,由此我们预计上游产品需求的拉大,将对6月纺织材料的价格形成较强支撑,行业景气较此前小幅改善。

传媒方面:根据相关网站的统计,6月上映电影数目将微幅上升,且随着暑期的来临,观影人数有望增长。值得注意的是目前还未有类似复仇者联盟等大IP电影上映,仍是产业中的不确定因素。因此我们预计票房较上月大致持平。

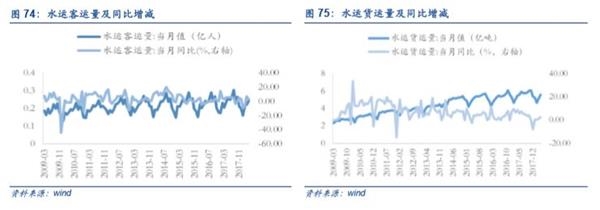

交运方面:6月工厂处于生产旺季,货运需求逐步上升,且随之端午节等节假日的到来,进一步促进相关客运量的增加。值得注意的是,受到油价上行与汇率贬值的影响,行业整体景气较此前持平。

电子方面:美国时间5月29日,白宫正式发布“关于采取措施保护国内科技和知识产权免受中国歧视性和制约性贸易的声明”,宣布将加强对我国在美科技领域投资限制,就知识产权保护诉诸WTO,对我国出口的价值500亿没有的货物增收25%的关税。

2。 行业月度景气追踪

2.1。 上游行业景气追踪

2.1.1。 煤炭行业:6月预计煤炭价格持续高位

5月动力煤、煤炭价格回升,焦炭期货价格呈现小幅下跌,预计6月产量释放紧张问题会有所缓解,供给压力仍然存在,行业景气较此前环比持平。继续受到能源结构调整策略影响以及淡季结束,供需缺口进一步放大,煤炭供应量偏紧,5月煤炭价格指数(全国综合)较上月上涨2.60%。其中,动力煤秦皇岛市场价和平仓价分别较上月上涨0.86%、8.66%。此外,5月焦炭期货价格也延续上月的上升趋势,结算价达到2073.00元/吨,较上月上涨8.56%。6大发电集团耗煤量延续自3月以来上升的势头且在5月出现大幅攀升,日均耗煤量、当月耗煤量分别为72.17万吨、2237.12万吨,同比上涨18.74%。库存端,5月煤炭库存继续下降,进一步引起煤炭价格上涨。6大发电集团煤炭库存为1265.85万吨,较上月下降3.44%,曹妃甸港、秦皇岛港、广州港煤炭库存分别较上月下降13.56%、上涨5.98%、下降5.92%,库存量分别为335.4万吨、522.5万吨、214.5万吨。供给端,4月全国原煤产量2.94 亿吨,同比上涨4.10%,虽同比有所上涨但依然紧缺。综合来看,夏季用电高峰季即将来临,季节性消费需求将有所增淡季需求需求量不减,库存下滑,供需缺口进一步放大,我们预计煤炭价格将维持高位,行业景气较此前环比持平。

2.1.2。 石油石化:6月预计原油价格关注OPEC会议结果

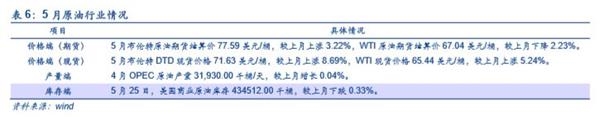

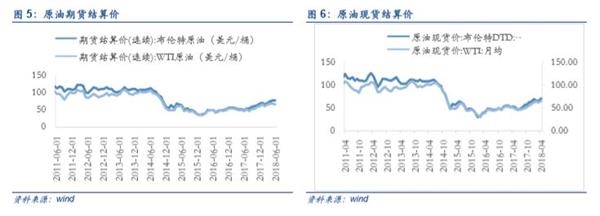

5月原油期货现货价格下降,预计6月全球原油价格在OPEC会议前保持震荡格局,行业整体景气与此前持平。5月布伦特、WTI原油期货结算价分别较上月上涨3.22%、下降2.23%,布伦特原油期货结算价增速较上月有所放缓。目前来看,油价波动的主要围绕由于伊朗和委内瑞拉被动减产与俄罗斯放量生产的预期展开。供给端,4月OPEC原油产量稍有增加至31,930.00千桶/天,较上月上涨0.04%;美国在线钻井平台数和原油产量持续攀升,美国原油产量的持续增长。库存方面,美国商业原油库存下滑至434,512千桶,环比下降0.33%,结束了自2月以来连续3个月上涨的趋势。需求方面,EIA数据显示,截至5月25日,美国成品油需求总量平均每天2065.4万桶,同比上涨1.3%。库存的持续下降而需求上升造成原油现货价格的增速上涨。随着夏季来临,出行季和旅游高峰的到来也将增大需求量。第三季度油价最终走向仍要关注6月22日OPEC会议的结果,建议关注其及相关产业。

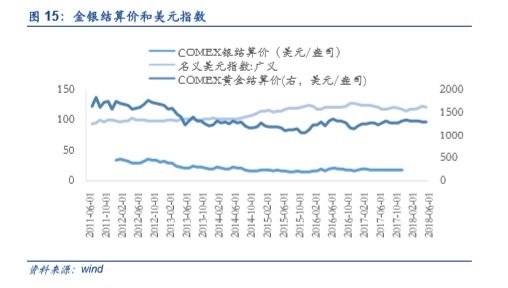

2.1.3。 有色行业:6月建议关注镍价启动

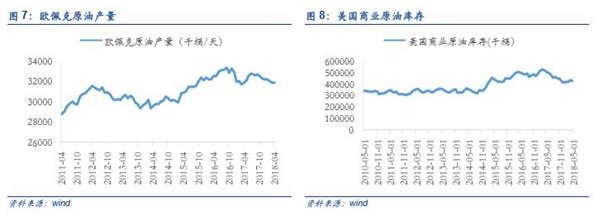

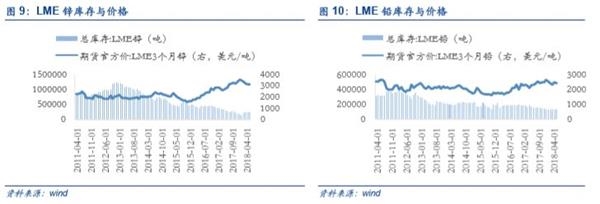

5月LME有色金属库存和价格总体呈分化现象,美国经济复苏导致黄金价格继续下跌,预计6月行业整体景气较此前持平,建议关注镍。国际市场方面,LME有色金属3个月期货价格呈分化现象,LME锌和LME锡下降,跌幅分别为1.99%和1.43%,LME铅、LME铜、LME铝和LME镍价格分别上涨5.09%、0.20%,2.70%和10.46%。库存方面,LME有色金库存同样呈现分化现象,其中LME锌、LME铅和LME锡的总库存分别较上月上涨3.45%、1.85%和7.78%,而LME铝、LME镍和LME铜分别下跌10.10%、5.43%和6.91%。贵金属方面,COMEX黄金期货结算价格较上月下降1.10%,美国5月非农就业最新公布结果表明美国就业人数超过预期,失业率达到近50年最低水平,加强美联储月加息预期,黄金承受较大抛压,而COMEX银期货结算价与广义名义美元指数则分别回升0.35%和2.34%。值得注意的是,近期国内不锈钢由于环保检修问题频发,环保督察“回头看”启动等,带动镍价强势,且伴随着电池高镍化的长期趋势,镍价将处于上升通道。

2.2。 中游行业景气追踪

2.2.1。 钢铁行业:6月预计钢铁整体需求处于低位

5月钢价小幅上涨,结合环保督查组“回头看”行动全面启动,预计6月行业景气较此前持平。受供大于求的压力影响,本月钢价涨幅回落,其中Myspic综合钢价指数环比上涨1.30%。其中,热轧板卷、冷轧板卷价格小幅上涨,螺纹钢的价格小幅下跌,线材价格与上月持平。产量端,全国高炉开工率为71.96%,较上月上涨6.32%;唐山钢厂高炉开工率为75.61%,环比上升10.72%。近期第一批环保督察“回头看”将全面启动,钢产量有下行压力,下游需求稳定,钢价或有支撑。库存端,国内铁矿石港口库存小幅下跌,合计15889.44万吨,环比下跌0.12%,线材、热卷板和冷轧板库存下跌,分别环比下跌9.15%、2.46%和0.87%,降幅较上月有所减小。我们预计6月环保高压态势持续,叠加行业去库存化,短期内钢价或有支撑,行业景气较此前持平。

2.2.2。 建材行业:6月预计水泥价格继续小幅上行

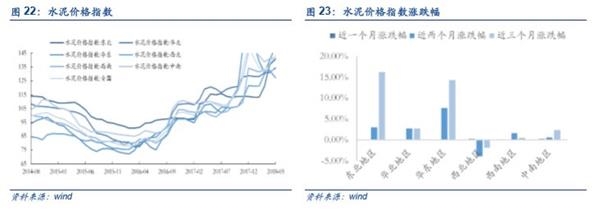

5月水泥价格延续高位上涨趋势,6月价格或将继续小幅上行,行业整体景气保持强势,较此前持平。由于2018年的错峰生产政策延长了停产时长,严格控制供给,同时随着天气逐渐回暖水泥需求增加,5月国内水泥价格依然坚挺,全国水泥价格指数环比上涨4.36%。其中,除西北地区的水泥价格下跌4.13%外,东北、华北、华东西南和中南的水泥价格指数均上涨,较上月分别上涨3.04%、2.65%、7.70%、1.85%和0.35%。虽然6月份水泥将进入季节性淡季,但当前水泥行业产能控制能力加强,“熟料资源化”加速进行,结合目前水泥的库存偏低,我们预计6月份水泥价格或将继续小幅上行,行业整体景气较此前持平。

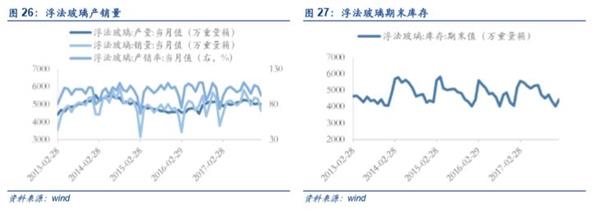

5月玻璃价格小幅下跌,受环保高压影响,6月价格下跌趋势或将持续,行业整体景气较此前持平。由于当前玻璃的利润率仍处于偏高水平,厂商仍有动力继续投产,供给过剩的问题依然存在,浮法玻璃生产线开工数和开工率较上月分别小幅上升0.87%和0.59%。受此影响,5月浮法玻璃现货平均价环比下跌1.09%,达79.81元/重量箱,中国玻璃价格指数环比下降1.09%,达1186.90。高库存和需求低迷将是影响目前玻璃价格的主因,短期的供需矛盾使得6月份玻璃价格下跌趋势或将持续,行业景气较此前持平。

2.2.3。 机械行业:6月预计总体销量将同比有所增加

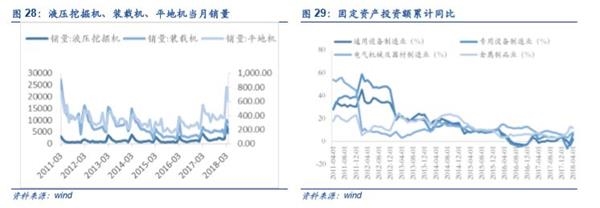

4月主要机械设备投入量有总体增长,销量同比大幅增加,预计6月行业景气较此前持平。4月机械行业投入端保持上行,通用设备制造业、专用设备制造业、电气机械及器材制造业和金属制品业的固定资产投资完成额累计同比分别为2.00%、6.50%、7.80 %和11.80 %。销量端,4月推土机、液压挖掘机、推土机、装载机和平地机销量全部上升,分别同比上涨53.23%、上涨11.76%、上涨48.98%、上涨36.08%,整体呈现大幅上涨的局面。主要的原因是由于下游行业复苏,固定资产投资额度增大,开工率较高,机械设备需求回暖,预计6月总体销量同比去年有较强上涨,行业景气较此前持平。

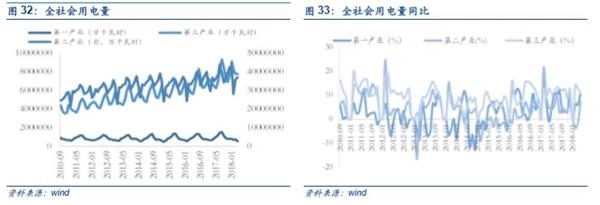

2.2.4。 电力行业:6月预计社会用电量仍将处于高位

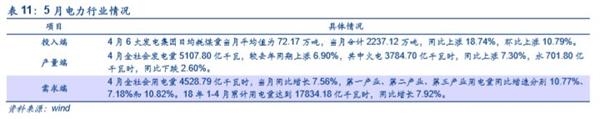

4月用电需求温和上涨,全社会用电需求不减,6月预计社会用电量仍将处于高位,行业整体景气较此前继续改善。供给端,4月发电量5107.80亿千瓦,较去年同期上涨6.90%,其中火电3784.70亿千瓦时,同比上涨7.30%,水电701.80亿千瓦时,同比下跌2.60%。6大发电集团5月日均耗煤量同比继续上涨,突破79万吨/日,同比上月增幅达到18%。需求端,18年1-4月累计用电量达到17834.18亿千瓦时,同比增长7.92%;4月当月用电量达4528.79亿千瓦时,同比增长7.56%,较上月增速上升。4月,第一产业、第二产业、第三产业用电量分别为,54.63、3697.61和776.54亿千瓦时,同比增速分别10.77%、7.18%和10.82%。值得注意的是,国家发改委,财政部和国家能源局对于2018光伏发电事项的通知要求合理把握发展节奏,降低补贴强度等,再结合即将到来的用电旺季需求释放,6月预计用电仍处于高位,行业整体景气较此前继续改善,建议关注。

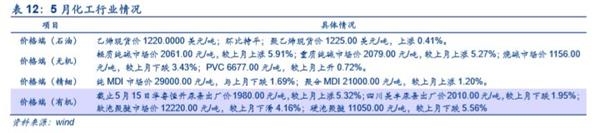

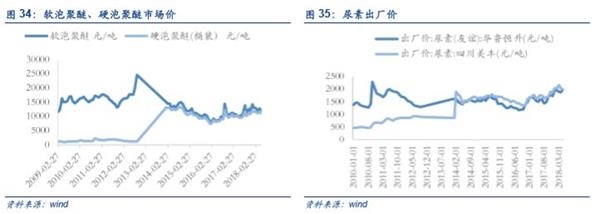

2.2.5。 化工行业:6月预计供给依然维持偏紧

5月下游需求走弱, 6月行业整体景气与此前持平,建议关注尿素。5月乙烯现货价位1220.00美元/吨,聚乙烯现货价1225.00美元/吨环比分别持平和下跌0.41%。无机化工方面,受下游开工旺季的影响,纯碱价格整体呈现上升趋势。其中,5月轻质纯碱和重质纯碱分别上涨5.91%和5.27%,烧碱价格出现小幅下跌,跌幅为3.43%。精细化工方面,下游需求不足,开工率一般,导致纯MDI市场价为29000.00/吨较上月下跌1.69%;聚合MDI较上月上涨1.20%。有机化工方面,价格趋向下行。其中,华鲁恒升尿素价格环比下跌5.32%,达到1980元/吨,四川美丰尿素价格较上月下跌1.95%,达到2010元/吨;本月软泡聚醚、硬泡聚醚市场货源紧张趋势有所缓解,价格较上月分别下跌4.16%和5.56%。就供给而言,在供给侧改革去产能、环保趋严等政策背景下,化工行业供给依然维持较低水平。结合目前下游需求走弱,虽至开工旺季但开工率不及预期,6月预计行业整体景气与此前持平,大多数产品价格将保持小幅波动。

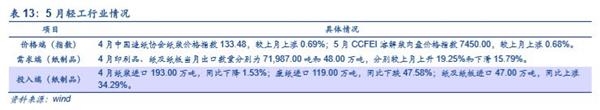

2.2.6。 轻工行业:6月预计纸浆价格平稳震荡

4月纸浆价格微涨幅,预计6月供需仍处于平稳震荡,造纸景气维持此前水平。价格端,因市场整体供需格局未发生重大变动,4月纸浆价格指数仅微涨,环比上涨0.69%,达到133.48;5月CCFEI溶解浆内盘价格指数延续上月下跌趋势,但趋势放缓,环比下降0.54%。需求端,随着全球经济的复苏及进入传统消费旺季,4月印刷品当月出口数量上升,增速达到19.25%,但纸及纸板出口下滑15.79%,当月值为48万吨。投入端,随着环保力度的不断加大、去产能效果显著,国内造纸行业供供需缺口持续拉大。同时,受到《进口废纸环境保护管理规定》的持续影响,废纸进口持续受政策压制,去产能效果显著,行业集中度有所提高。在此背景下,我国4月废纸进口继续大幅下跌,进口量同比下跌47.58%,而纸和纸板进口则为了平衡供需关系,4月达到47万吨,同比上涨34.29%。我们预计6月份供需仍处于紧平衡状态,纸张进口持续上行,纸浆价格或平稳震荡,造纸景气维持此前水平。

2.3。 下游行业景气追踪

2.3.1。 房地产行业:6月预计房地产成交数量继续下行

4月各线城市房地产价格涨跌不一,6月预计房地产成交数量同比去年继续下行,行业景气较此前持平。价格端4月70个大中城市一线、二线、三线城市二手住宅价格指数同比分别下降0.70%、上涨3.90%、4.60%。投入端,1-4月房地产开发投资完成额累计值、固定资产投资完成额累计值和房屋新开工面积分别同比上涨10.30%、7.00%和7.30%;5月房地产企业拿地的力度略有上涨,供应土地建筑面积同比增速高达12.19%。同时,房地产成交数量进一步下滑,在30大中城市商品房成交面积中,一线、二线和三线城市同比分别下降23.18%、16.67%和28.31%。目前尚未看到政策放松的基础,短期供需调控政策或将继续深化。一方面,人才政策持续扩散,人才公积金贷款额度也有显著提升,各种优惠政策中落户购房成为重要的组成部分。落户购房政策为商品房销售的上升具有一定的拉动作用。另一方面,低能级地区边际收紧,如海南等地对于无工作,无企业的非户籍人员限售,亦或是提高其首付比例。我们预计6月成交量依旧下行,行业景气度较此前持平,在低库存背景下中期或将有较大转机,需要密切关注。

2.3.2。 汽车行业:6月预计汽车板块产销小幅震荡

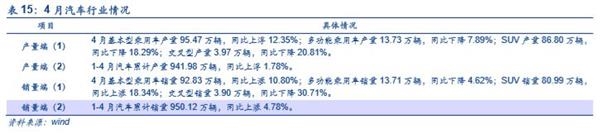

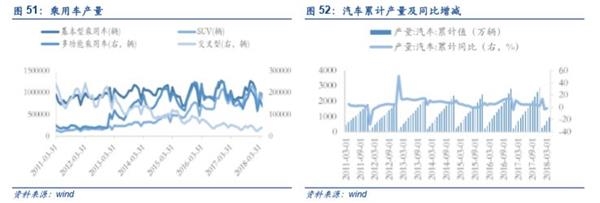

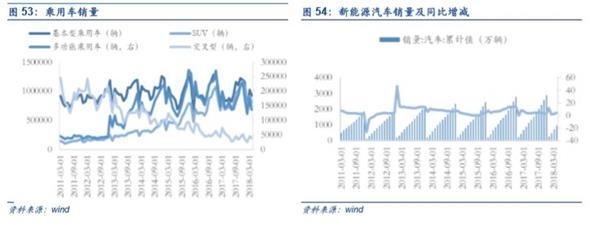

5月汽车板块表现良好,预计6月产销量小幅震荡,等待税务新规落地,行业景气较此前环比下滑,建议关注新能源车。供给端,4月基本型乘用车、多功能乘用车、SUV产量和交叉型产量分别是为95.47万辆、13.73万辆、99.83万辆和3.97万辆,相较于去年同期分别上升12.35%、下滑7.89%、上升18.29%和下滑20.81%,1-4月汽车累计产量为941.98万辆,同比上升1.78%。由于相较于12、1月份春节前,正是汽车销量的旺季,2月份春节休假供给量迅速冰冻,继而在春节过后的3,4月回暖,属于行业季节性周期特征。需求端:1-4月汽车累计销量950.12万辆,同比上涨4.78%。4月基本型乘用车销量和SUV销量分别是92.84万辆、80.99万辆,较去年同期分别上涨10.80%和18.34%,多功能乘用车和交叉型销量分别为13.71万辆和3.90万辆,同比下降4.62%和30.71%。显然,SUV 仍是带动销量增长的重要动力。值得关注的由于国内进口车辆关税下调,给予国产化豪华车价格的压力,拉长购车观望期,至7月新规正式落地之后影响才会进一步显现。且国内新能源车内生在增速超预期,2018年1-4月新能源车累计销量为22.3万辆,同比增速达到137%,建议关注。

2.3.3。 家电行业:6月预计空调、电扇电器销量持续增长

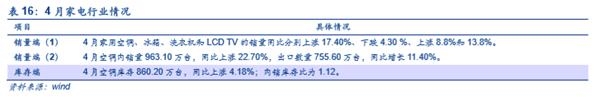

4月家电内销持续上行,6月预计受夏季需求带动空调、风扇等电器销量增长,行业景气较此前改善。销量端,4月家用空调、冰箱、洗衣机和LCD TV的销量同比分别上涨17.40%、下跌4.30%、上涨8.8%和13.8%。其中,4月空调内销、库存分别为963.10万台和860.20万台,同比增长22.70%和4.18%,致使内销库存比上涨至1.12。出口端,4月空调出口755.60万台万台,同比上涨11.40%。随着端午等节假日临近,使得家电行业进入销售旺季,特别值得关注的是空调、电扇等小家电随着夏日的到来,需求量将会进一步加大,行业景气较此前改善。同时,5月30日国务院会议决定大范围下调日用消费品下调关税,以更好的满足群众的消费多样性,但进口家电定位高端,影响有限。

2.3.4。 医药行业:6月预计维生素产品价格持续下跌

5月中药价格指数微幅上升,6月预计维生素产品价格持续下跌。中药方面,中国成都中药材价格指数168.42,较上月微幅上升0.86%。其中,除根茎类和花类价格指数下跌至131.82和138.09,跌幅分别是0.87%和1.21%,植物茎木类、皮类、叶类分别上涨2.30%、1.92%和3.53%。维生素方面,由柠檬醛生产线火灾引发的市场供需不平衡消化迅速,国产维生素价格总体弱势运行,价格大幅回落。同时,BASF发布公告柠檬醛最早于3月底出货,VE于3个月内出货,将缓解供给端压力,引导价格进一步回落。维生素A、维生素E、B1和VC价格在5月均出于下行,分别较上月下跌47.32%、46.85%、25.97%和11.22%,价格分别为540.00、38.00、285.00和43.50元/千克。各维生素价格离此前市场价格仍有一段距离,尚有下降空间。值得注意的是5月31日,国家医疗保障局挂牌成立,其目的在于更好的发挥市场资源配置的作用,确保基金合理使用,统筹推进三医联动等。能够更有效的调节医疗服务行业、引导医疗资源合理配置、控制医疗费用不合理增长,将对医药行业产生长远影响。

2.3.5。 农林牧渔行业:6月预计猪价维持疲软

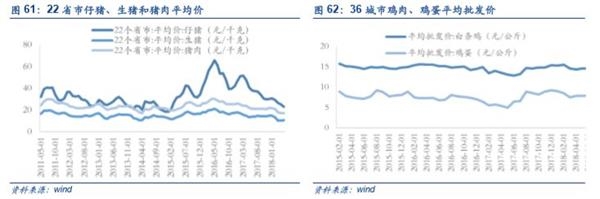

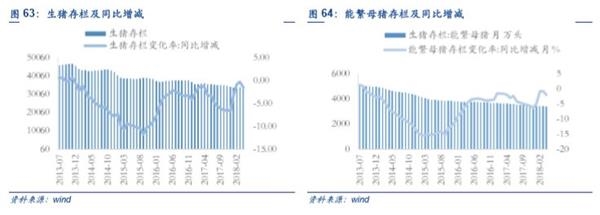

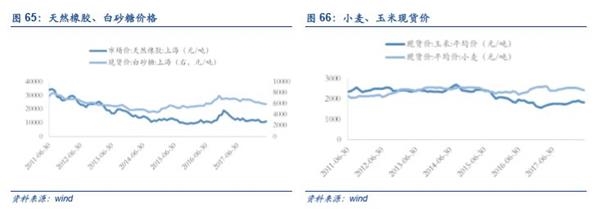

5月猪肉和鸡肉价格小幅上涨,6月预计价格趋向平稳。5月份22个省仔猪、生猪和猪肉的平均价涨跌不一,分别较上月下降8.14%、上浮5.25%和上浮0.53%,达到23.26、10.63和17.00元/公斤。虽然猪肉供需端有望逐渐修复,但短期价格依然较为疲软。同时,5月鸡肉、鸡蛋平均批发价回升,分别较上月上浮1.60%和上涨0.26%至14.60元/千克、7.86元/千克。长期引种低位,以及行业换羽意愿及换羽能力不足,使得行业供应紧平衡,行业有望进去盈利温和复苏阶段,并且在产父母代种鸡存栏下降,鸡苗价格有望迎来季节性上涨。此外,5月玉米行业处于种植成熟时期,现货平均价上月下跌1.01%至1843.25元/吨,玉米供给数量显著增多,由此使得玉米价格在短期内将会面对一定的下行趋势。

2.3.6。 纺织服装业:6月预计服装销量持续上涨

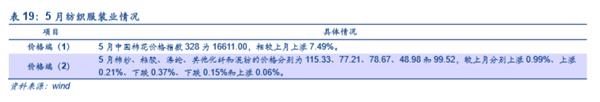

5月中国棉花价格指数大幅上涨,6月服装销量持续季节性上涨,行业景气较此前小幅改善。5月中国棉花价格指数328为16611.00,相较上月上涨7.49%。5月主要为国储棉轮出时期,成交热情高涨,地产棉与新疆棉竞拍分化加剧,郑棉持仓续增,价格保持强势。中国储备棉库存持续减少,长期价格重心上移,新疆灾害频发,现货跟涨加快。纺织材料方面,价格涨跌不一,棉纱、粘胶、涤纶、其他化纤和混纺的价格指数分别为115.33、77.21、78.67、48.98和99.52,较上月分别上涨0.99%、上涨0.21%、下跌0.37%、下跌0.15%和上涨0.06%。2018年第一季度服装类零售额同比增长6.5%,增速高于去年同期6.7%。受益于消费复苏,国内外纺织品服装在春夏时期的需求持续回暖,促使纺织材料的需求将进一步扩大,由此我们预计上游产品需求的拉大,将对6月纺织材料的价格形成较强支撑,行业景气较此前小幅改善。

2.3.7。 传媒行业:6月预计电影市场收入保持持平

5月电影市场依旧低产,复联3带动市场小幅回暖, 6月预计电影收入保持持平。受到年初春节影片集中上映的影响,从3月开始,影片上映数量从高位开始回落,观影人次和电影票房收入都有着明显的下降。5月主要因为复仇者联盟3的上映而有所回暖,复联3单月票房达到了21.8亿元,占5月整体票房的32.10%。根据相关网站的统计,6月上映电影数目将微幅上升,且随着暑期的来临,观影人数有望增长。值得注意的是目前还未有类似复仇者联盟的大IP电影上映消息,仍是产业中的不确定因素。因此我们预计票房较上月大致持平。

2.3.8。 交运行业:6月生产旺季带动货运增长

5月交运客运量同比整体小幅上升,6月预计国内交运行业景气较此前持平。国际方面,5月BDI、BPI和BCI指数转为下跌,分别较上月下跌18.72%、9.09%和35.53%,至1090.00、1160.00和1401.00。国内客运方面,5月铁路、水运、民航客运量分别同比上涨9.00%、上涨2.70%、上涨15.30%;公路交通需求量下降,客运量同比下跌5.90%。货运方面,公路、铁路、水运和民航的货运量分别同比上涨8.90%、上涨1.40%、同比上涨2.20%、同比上涨4.60%,其中公路的货运量最大,达到33.70亿吨,同时其货运量涨幅也最大。6月工厂处于生产旺季,货运需求逐步上升,且随之端午节等节假日的到来,进一步促进相关客运量的增加。值得注意的是,受到油价上行与汇率贬值的影响,行业整体景气较此前持平。

2.3.9。 电子行业:6月建议继续关注半导体行业

5月电子及半导体行业指数持续回调,行业景气度较此前持平,建议继续关注半导体行业。台湾方面,5月台湾电子行业指数和半导体指数分别达到445.59和164.48,较上月分别上涨3.26%和持平。同时,费城半导体指数继续高位回落至1379.00,较上月上涨10.82%。美国时间5月29日,白宫正式发布“关于采取措施保护国内科技和知识产权免受中国歧视性和制约性贸易的声明”,宣布将加强对我国在美科技领域投资限制,就知识产权保护诉诸WTO,对我国出口的价值500亿没有的货物增收25%的关税。

■风险提示:经济增长不及预期;地缘政治风险;通胀超预期