光伏浮世汇:硅料巨头做组件,是行业通吃还是被逼无奈?

.jpg)

进入 2022年,曾经崇尚专业化的光伏行业内掀起了一股垂直一体化浪潮。

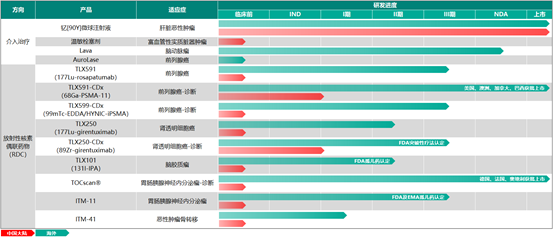

梳理可以发现,隆基绿能、天合光能、晶科能源、晶澳科技、阿特斯等光伏组件CR5都在不惜重金布局垂直一体化。

据统计,2021年市占率达61.8%的组件CR5的扩产预算总额已达到1504.85亿元。预计经过此轮扩产后,全球光伏组件市场的集中度将一步提高。

9月20日,通威股份发布公告称,其计划于江苏盐城投资40亿元建设25GW光伏组件产能,正式开启垂直一体化战略布局,再度引发市场对一体化战略的热议和思考。

一、平滑产业链周期

光伏企业为何热衷于一体化战略?

从经济和市场规律来看,光伏企业选择一体化战略是平滑产业链内部周期的必然选择。

光伏行业可大致划分为硅料、电池片、硅片、组件和光伏电站五大环节。根据不同的产业链环节,垂直一体化战略可概括为向下一体化和向前一体化。具体来说,通威从上游的硅料向电池片、组件延伸,隆基绿能由硅片拓展到组件属于“向下一体化”模式,天合光能、阿特斯等组件厂商计划切入电池、硅片、高纯晶硅领域属于“向上一体化”模式。

无论是向下还是向上,企业走一体化路线的本质动机是保障原材料供应,加强业务多元化发展,为富余产能建立“泄洪口”,是出于对光伏扩产潮下深挖“护城河”的深度思考。

硅料新一轮周期性紧平衡已经吸引众多新老玩家进场“淘金”。继通威、协鑫、大全、东方希望、合盛等传统硅料厂商启动扩产后,天合光能、阿特斯、TCL中环、上机数控、中来股份等新玩家都抛出10万吨至40万吨不等的高纯晶硅扩产计划,向上游做一体化战略延伸。

组件领域的隆基绿能和天合光能等组件厂商也较早实行了一体战略,并富有成效。隆基绿能已在两个方向做出一体化,上游的电池片规划产能60GW,下游组件规划产能达到85GW。天合光能的电池片、组件产能规划分别为50GW和65GW,最新计划在青海西宁投建年产能15万吨高纯晶硅、50GW单晶硅拉棒、10GW单晶硅切片项目,形成全产业链“通吃”只是时间问题。

企业之所以热衷于一体化战略,还在于产业链脱节导致的资源不对称。细心观察可以发现,在硅料、电池片、硅片和组件等环节,除市场集中度较高的硅片拥有一定的市场定价权,具备上下游“通吃”实力,拥有相对稳定的盈利能力之外,上游的硅料、电池片和下游的组件周期波动性相对较大,尤以硅料为甚。

2006-2008年“拥硅为王”时期,多晶硅价格从20美元公斤起步,最高涨至500美元/公斤。之后受全球金融危机冲击,又直线掉到了60美元/公斤。这次多晶硅风口过后,行业哀鸿遍野,多家光伏霸主先后因签订长单或投资硅料而破产。

在本轮大牛市来临前,多晶硅经历了十年的熊市。2020年5月,多晶硅价格一度跌至57元/公斤,创历史最低水平。这轮洗牌当中,很多二、三线厂商因亏损退出,通威、协鑫、东方希望等头部厂商的硅料产能也面临亏损,甚至不得不通过其他业务的盈利来补贴,协鑫集团则转让了大量的光伏电站资产“瘦身”。

究其本轮硅料持续大涨的根源,恰恰正是硅料周期性波动大,大量中小厂商出局,导致产能不足、供应紧平衡的僵局所致。同时,通威、协鑫、大全等硅料厂商凭借精准的战略预判,敢于逆势扩产,才守得云开见月明。

“你只看见人家吃肉,看不见人家吃苦。”当硅料企业连续实现高盈利,下游硅片、组件企业利润出现下滑时,在未纳入行业周期性规律因素前提下,单方面将行业现状归结为“上游吃肉,下游喝汤”有失公允。

事实上,鉴于硅料历史上“过山车”的走势,上游厂商切入电池片、硅片、组件赛道,是平抑行业周期波动,平衡业务单元的有效选择。

据统计,目前在硅料领域,除了大全能源、新特能源仍深耕多晶硅之外,通威股份、协鑫集团、合盛硅业、东方希望等晶硅巨头均已涉足或计划进军组件领域。

二、推进降本增效

如今,全球光伏政策和市场环境已经发生了翻天覆地的变化。碳中和已经成为全球共识,市场需求处于长期增长状态,单一的专业化发展受国际贸易政策波动、商品涨价影响,抗风险能力低的短板不断被放大。这无疑令具有降本增效属性的一体化战略,成为光伏企业寻求做大做强的最优解。

垂直一体化是行业由专业化发展过渡到集中化、集约化发展时期的产物,更为符合光伏行业降本增效的发展逻辑,也是光伏平价时代发展的必然趋势。

步入平价上网时代,光伏行业发展现市场集中度趋高的态势,一体化战略有利于降低企业生产成本、保证供应链安全,有利于头部企业将新技术、新成果在产业链内沉淀、节流,推动光伏发电降本、提质、增效。

同时,一体化战略也有助于企业消化富余产能,对冲较高的产能退出成本,通过多元化发展路径,提升企业自身的竞争力和抗风险能力。光伏发电从边缘能源到替代能源,再跃升为主体能源,降本增效是贯穿其发展始终的不变主线。

相较于专业化发展路线,在相关环节保持充分领先优势的前提下,将每一个“精而专”的链条有效融合、高效运转起来,更有利于提高生产、经营效率,降低运营成本。同时,依靠自身的渠道资源,一体化战略推动光伏降本、提质、增效,也有助于巩固客户群,提高客户粘性,进一步成就客户。

三、疯狂扩产下的“无奈”

其实,中国光伏20余年发展历程中,一体化战略早已有之。早期的无锡尚德、英利集团、赛维LDK、海润光伏,因国内外政策环境不成熟、产业链拉得过长、管理失当等因素而功败垂成。但这并没有阻挡住各家企业实施一体化战略,推进光伏发电降本增效的步伐。

早在2007年,天合光能也曾决定在连去港投建一个万吨级多晶硅项目,因条件不成熟而作罢。隆基绿能2014年收购乐叶光伏后开始进入组件、电池片环节,通威股份2013年收购合肥赛维后开始切入电池片、组件环节,逐步形成了6GW组件产能,首创“渔光一体”模式光伏电站也打好了进军组件市场的提前量。

.jpg)

天合、晶澳、晶科、上机数控、TCL中环、中来股份等组件企业加快启动向上一体化战略,本质上是出于平滑产业链内部周期,推进光伏降本增效的客观选择。而通威由硅料、电池片赛道切换到组件赛道,也是出自硅料、电池片扩产潮下,加设和增固自身“防火墙”的客观需求。

目前,多晶硅过度投资规划的产能正引发市场供需失衡的担忧。据中国有色金属工业协会硅业分会常务副会长林如海介绍,预计到2025年底,中国多晶硅产能将超过500万吨/年,若包括海外供应,共计可以满足全球1500GW左右的装机量需求。

光伏电池片的扩产步伐也在加快,市场集中度进一步提高。2022中报披露的电池片产能规划显示,组件CR5隆基绿能、晶科能源、天合光能、晶澳科技、阿特斯到2022年底产能规划分别为60GW、55GW、50GW、40GW和19.8GW。

全产业链各个环节都在扩产,业内外玩家都在搞垂直一体化,专业化厂商在某个环节的风险敞口也会随之加大。以目前硅料和电池片双龙头通威来说,天合、阿特斯投向上游硅料,组件CR5都在加码电池片,未来通威的硅料和电池片将去向何处?

以此来看,全产业扩产潮下,通威切入组件领域与其说是“上下游通吃”的主动决策,更像是不得已而为之的“无奈”。

四、强者恒强

虽然现在看来产业一化已是大势所趋,但也绝非是放之四海为皆准的真理。

垂直一体化在供应链某一环节特别紧张的情况下,能体现出保障供应、新技术被验证和应用更快,以及建立原材料溯源体系等方面的优势。但因产业链拉得更长,也会丢掉了专业化“船小好掉头”的灵活性,在面临行业技术、市场变化时,资金回收、技术迭代、生产效率协同等方面的劣势也会被放大。

垂直一体化的“广而全”与专业化的“小而美”在实操过程中并不矛盾,它的本质是对各个链条专业化的有机串联,更多考验的是企业的管理和执行能力,以及产业链拉长后的市场开拓能力、业绩成长性和风险承受能力等。

相对于中小厂商,通威股份、隆基绿能、天合光能、协鑫集团等有着向下一体化成熟经验和模式,在相关产业链环节具有深厚资源沉淀和储备的行业头部,对比经验匮乏、客户和资源储备有限的新玩家,在一体化“鏖战”中成功突围的胜面更大。

“无一体化不扩产,无一体化不光伏”。“双碳战略”驱动下,全球组件CR5、通威、TCL中环启动一体化战略,标志着光伏垂直一体化已经成为不可逆转趋势,重塑光伏行业新秩序、新格局已经在路上。在通威、隆基、天合等头部企业的共同推动下,光伏行业的降本增效必将谱写出新的华章。