五大首席把脉下一阶段经济发力点:经济恢复势头边际放缓 仍需政策持续加力

从近日国家统计局公布的7月份主要经济指标来看,我国经济恢复势头有所放缓。与此同时,7月份新增人民币贷款以及社会融资规模也双双低于预期,表明稳增长政策仍需持续加力。

那么,下一阶段在推动经济持续恢复发展方面,货币政策和财税政策如何共同发力?《证券日报》记者采访了五位首席经济学家,共同把脉下一阶段经济的发力点。

国内需求恢复尚不明显

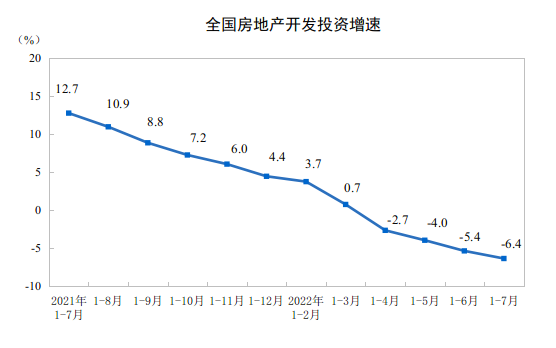

7月份投资与消费增速低于市场预期。7月份社零同比增速为2.7%,1月份至7月份固定资产投资增速5.7%,房地产开发投资同比增速继续下行至-6.4%,反映出当前国内需求恢复尚不明显。

“7月份经济的复苏斜率较6月份有一定下降,背后原因在于7月份疫情对经济活动和消费的扰动比6月份略大。同时,6月份经济大幅复苏在一些方面对7月份需求有一定的透支。”中信证券首席经济家明明对记者表示,结构上看,多重因素导致目前有效需求不足,地产市场面临突出困难、居民消费表现相对疲软。

展望后势,东方金诚首席宏观分析师王青表示,7月份消费数据再现下滑,增速也明显弱于工业生产,当前宏观经济“供强需弱”特征进一步凸显。一方面,前期居民收入增速下滑正在制约当期消费;另一方面,疫情反复不仅影响商品和服务消费场景,也对居民消费信心带来一定冲击,导致居民储蓄倾向增强,对当期消费起到一定抑制作用。

“考虑到汽车购置税减免政策效应的逐步释放,汽车消费仍对社零形成一定支撑。”国金证券首席经济学家赵伟表示,上半年城镇居民可支配收入增速3.6%,央行城镇储户问卷调查显示居民储蓄意愿再创历史新高,居民“预防式”储蓄意愿较强,或影响未来一段时期投资消费修复的程度。

从投资端来看,王青预计,伴随政策性金融工具开始发力,专项债资金支持项目逐步形成实物工作量,8月份基建投资将延续提速态势。在以降息为代表的宏观政策发力背景下,短期内固定资产投资增速下行势头将有所缓解,其中基建投资提速将在较大程度上对冲房地产投资下滑带来的影响。

赵伟表示,6月份地方债集中发行近1.6万亿元,但7月份基建投资依然回落,在一定程度上反映出资金落地滞后。基建投资或更多反映资金“前置”,而疫情多地散发、资金与项目不匹配等,导致落地偏慢。年中以来,投资落地有所加快,带动部分中观指标改善,修复速度依然偏慢。

仲量联行大中华区首席经济学家庞溟则认为,国内疫情多地散发和国际形势错综复杂的暂时性、短期性因素,对经济复苏态势,特别是对生产端和消费端造成较大扰动,但宏观经济修复的动能仍延续。

“7月份信贷与社融增量分别少增4010亿元与3191亿元,存量增速小幅下行,企业中长期信贷增长明显放缓,反映出当前实体经济的融资需求仍然较弱,需要加大政策调节力度。”植信投资首席经济学家兼研究院院长连平表示。

财政货币政策需协同发力

财政政策和货币政策是提振需求的主要工具,财政政策侧重引导激励社会有效需求增加,货币政策侧重保持物价稳定、降低社会融资成本,二者需协同发力才能稳住经济大盘。

值得关注的是,当前货币增量政策已开始发力。8月15日,央行开展4000亿元中期借贷便利(MLF)操作,净收回2000亿元流动性;开展20亿元7天逆回购,继续维持较低操作量。7天逆回购利率与一年期MLF利率下调0.1个百分点,分别降至2.0%与2.75%。“此次总量与价格工具同时调整,是当前经济恢复放缓对加大逆周期调节力度的迫切需求。”连平表示。

连平表示,未来稳健货币政策将重点推进信用扩张,着力提高商业银行信贷支持能力与实体经济融资能力,打通宽货币到扩信用的政策传导渠道。下半年需求缓慢恢复与财政支出持续加大,央行逆回购仍可能维持较低的操作规模。截至目前,今年还有2.6万亿元MLF到期,适度缩量续作的概率较大。与MLF相比,降准所释放的资金成本更低、期限更长,调节银行资金结构的优势更大,总量工具采用降准将更为合适。

“在当前经济形势下,货币政策加大逆周期调节力度是有需求、有空间的,需要降低市场利率以刺激信用扩张与需求恢复,改善政策预期。”连平说。

“货币政策的‘推绳子效应’,决定了稳增长过程中其更多的是起辅助作用,而财政政策的托底效果会更直接。”赵伟表示,可通过财政、准财政的方式补充缺口,包括地方一般财政收支差额通过转移支付补充;部分剩余专项债务额度较多的东部省份,可通过发行限额内专项债补充政府性基金收支缺口。

除此之外,赵伟认为,政策性银行资产端没有预算硬约束,需要满足的资本充足率也远高于监管红线3.5个百分点以上;除资本充足率外,不受其他商业银行监管指标限制,可及时加大对重点领域和薄弱环节资金支持。

明明也认为,未来财政政策也将会有增量工具出台,不排除今年专项债额度扩容或提前使用明年专项债额度的可能性。