各家航运企业赚得盆满钵满 纷纷把钱再次投入船厂

2022年已过半,各家航运企业赚得盆满钵满,纷纷把钱再次投入船厂。仅仅半年,各家船厂就纷纷创下诸多“新纪录”。

最近,就又有一个新纪录诞生:仅半年,全球船厂接到的LNG运输船订单就已达108艘,创历史新高,并超过了迄今为止任意一年的全年总量!

能源安全推波助澜

其实,2021年就已经被誉为LNG运输船创纪录的一年,当时全年总共拥有86艘LNG运输船订单。其次是2004年的71艘和2014年的70艘。

但是这些数据显然在今年的近半年就达108艘面前显得有些不够看。

迄今为止,2022年的大部分LNG运输船订单行动都发生在第二季度。今年前三个月,有记录的LNG运输船新造船合同仅有30艘。也就是说,在后面的3个月中,井喷式的出现了78艘船订单!

之所以会造成这种现象,很大程度是由于卡塔尔能源公司作出的北方气田LNG扩建项目。而在俄乌冲突的影响下,LNG的全球需求量陡增,LNG运输船运费更是节节攀升,几乎到了无船可用的地步。面对这种市场局面,LNG运输船订单被纷纷砸向船厂。

2022年初,全球天然气市场本就因一系列因素经历剧烈波动和价格冲击,俄乌冲突的地缘政治影响(俄罗斯天然气产量占全球的17%)进一步加剧了该市场的动荡,包括贸易和租船市场。

贸易方面,尽管这一局势导致了全球通胀和宏观经济风险增加,但由于地缘政治因素以及能源安全被迅速得到重视,LNG贸易的初步影响表现为年初至今欧洲LNG进口量同比增长52%。

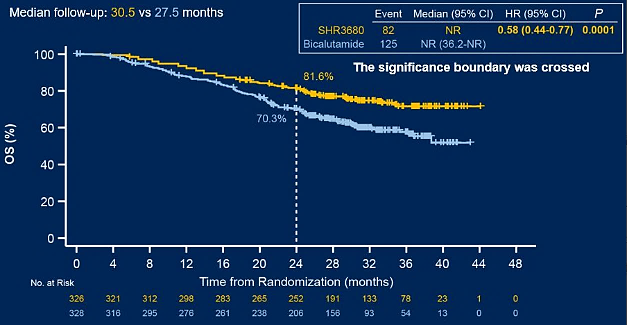

租船市场方面,考虑到欧洲进口的增加大部分来自于亚洲货物的转移,一定程度上削减了吨海里运距,因而近期LNG船期租租金水平持续强劲更多地是受到制裁的不确定性和对未来运输需求增长预期的支撑(Freeport LNG停产将短期内对市场形成扰动)。截止6月17日,克拉克森研究发布的160,000立方米TFDE型LNG船1年期租租金为100,000 美金/天, LNG船租船市场前景整体依然坚挺。此外,贸易需求增长的预期也为FSRU市场带来机会,今年以来欧洲已签订8条FSRU租约。

就长期影响而言,克拉克森研究在初步评估俄乌冲突对航运市场影响中假设,俄罗斯-欧洲的大部分管道天然气贸易(2021年为1.2亿吨)将被逐步取消,则2030年全球LNG贸易量预测达到6.2亿吨(上调了4,000万吨)。克拉克森研究认为在理想状态下,LNG取代所有俄罗斯出口至欧洲的管道天然气,且亚洲LNG贸易增长不受影响,全球LNG贸易量可能从目前的4.01亿吨增长至6.95亿吨,这将带来约110艘LNG船的运力需求。

“抢船潮”提前开启

船舶经纪公司Poten & Partners近日表示,目前在大西洋航线的16万立方米LNG船现货运价达到了10万美元/天,亚洲或苏伊士以东地区现货运价为8.5万美元/天,与今年的平均价格相比均大幅提升,作为对比亚洲年均价格为4.9万美元/天。

Poten & Partners指出,LNG船现货运价在3月触底后,5月以来一直非常强劲。LNG需求飙升,以及买家因俄乌冲突而避开俄罗斯货物和船舶,导致更多长期租船合同出现,进而限制了现货市场的船舶供应。

此外,近期长期租船的数量也大幅增加,船东正从现货市场撤出运力。Poten & Partners称,现在已经看到一些多年未见的10年期租船合同。过去两个冬季因运输短缺而陷入困境的买家纷纷转向长期租船,因此未来几个月结束租约的LNG船数量将会更少,加剧供应紧张。

与此同时,LNG期租租金也在大幅攀升。消息人士称,目前包括壳牌、道达尔能源(TotalEnergies)、中石化在内的多家能源公司正在进行一场提前的年度抢船潮,以确保有足够的运力可以在冬季需求旺季运输LNG.通常而言,LNG船抢船潮一般发生在北半球夏季末期,但今年在夏季来临前已经拉开序幕。

根据Clarksons Platou Securities的数据,目前LNG船一年期租约的日租金达到了12万美元,同比增长50%以上,逼近2012年14万美元/天的高位水平。行业高管称,能源公司正在通过商讨延长租期来寻求降低日租金。

LNG船运营商Flex LNG和Avance Gas负责人Oystein Kalleklev表示:“市场已经爆炸!在市场上很难找到任何可供长租的船舶。”

同时,Poten & Partners提到,此前美国Freeport LNG出口终端因火灾而暂时关停,但这并未影响到LNG船现货运价的上涨。Poten & Partners预估,Freeport LNG出口终端到月底都将关闭,供应中断应该会对市场产生一定影响,任何地方的供应损失都意味着需求的损失,但目前还未看到。

船厂竞逐新造船领域领头羊

过去六个月的LNG运输船订单合同中,有一半流入了韩国三大造船商——韩国造船与海洋工程公司、大宇造船与海洋工程公司和三星重工。据悉,三家船厂分别赢得订单数为21艘、18艘和24艘。而三星重工仅1天就收到了14艘LNG运输船的订单。

克拉克森表示,随着燃料转型势头强劲,到2022年为止,以修正总吨计,可替代燃料的船舶占订单的62%——是创纪录的份额。

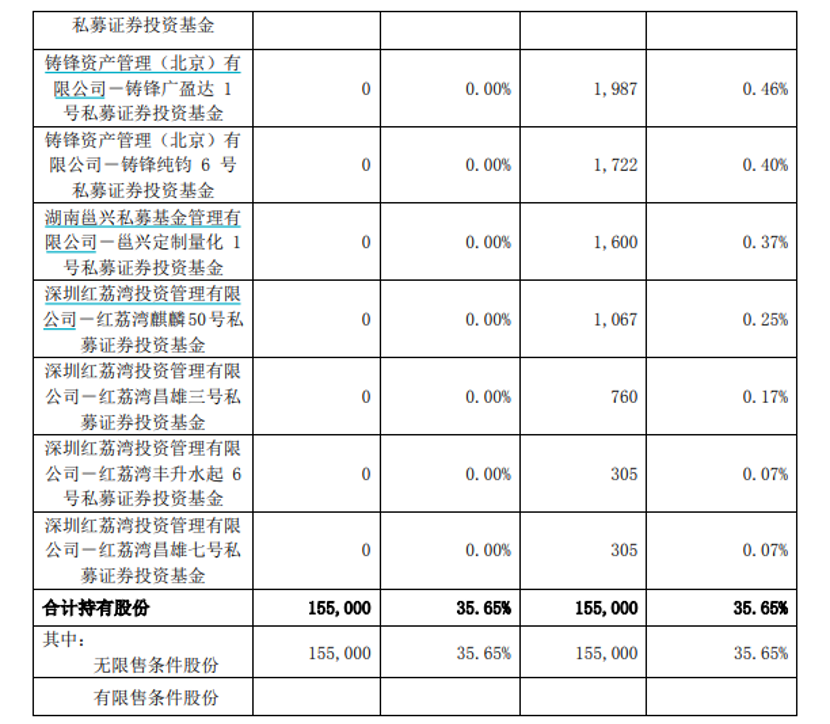

以国家为单位,目前韩国船厂有386艘2350万吨级的订单,其次是中国船厂,拥有315艘1100万吨级的船舶订单,欧洲船厂有119艘590万吨级的船舶订单。

克拉克森称,“其实,在各建造国之间,非LNG运输船方面较为平均。而差异很大程度上是由于LNG运输船船的订单集中在韩国船厂,这些订单占可替代燃料的新造船订单的44%。”

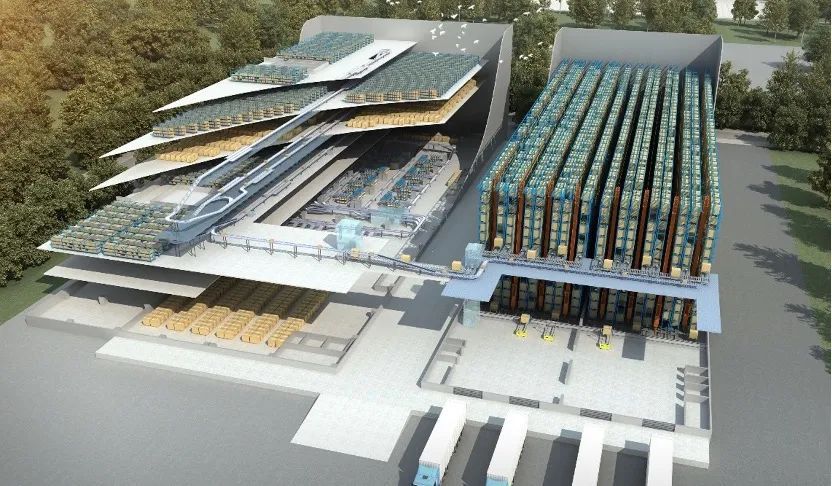

韩国外,中国主要的LNG造船厂沪东中华在短短六个月内就获得了高达19艘液化天然气运输船的订单。同时也有两家新造船厂进入大型LNG运输船领域,江南船厂获得了5艘船舶的订单,其中包括来自招商局的两艘国内订单。

相比之下,日本船厂的可替代燃料订单似乎相对有限。克拉克森表示,这反映了近期日本船厂的订单有限,以及散货船行业替代燃料的使用量减少,占日本总吨位预订量的56%。

日本各大船厂退出LNG运输船市场的原因,一部分是由于日本高昂的原材料价格。两年前,当价格约为1.86亿美元时,日本船厂已无法与韩国和中国竞争。

然而,如今每艘船的价格已上涨至2.3亿美元,这是一个日本低成本船厂可能有能力竞争的水平。于是,一些日本船厂也似乎再次把目光看向了LNG运输船市场。

近日,造船巨头三菱重工(MHI)的子公司三菱造船称,该公司计划通过技术和设计工作以及为液化天然气运输船新造船提供设备来继续从事LNG运输船行业。

贸易增长蓄势待发

尽管历年来增速可能参差不齐,但全球LNG贸易整体保持良好增势。在过去20年间,全球LNG海运贸易量平均增长6.5%,相比之下管道天然气贸易同期平均增长3.4%,全球天然气需求平均增速为2.4%,全球石油海运贸易量仅增长1.0%。

尽管克拉克森研究的最新预测显示今明两年的贸易增速将略有放缓(2022年预计增长5%,2023年增长4%,主要由于今明两年LNG出口项目新增产能有限),但未来LNG贸易量的增长依然乐观。中长期来看主要受到两方面因素的有力支撑:

——LNG出口项目产能将在2024-2025年迎来大规模扩张。克拉克森研究数据库显示,目前有1.55亿吨/年的液化产能项目正在建设中,3.03亿吨/年的项目处于FEED阶段,2.95亿吨/年的项目已拟议。

——LNG贸易前景也将从全球能源转型进程中受益(至少在初期阶段)。克拉克森研究的能源转型模型中, 在符合巴黎协议的快速去碳化情境下,LNG贸易将在未来近10年经历更为快速的增长。

另外,船队供给侧方面,环保法规、技术更替面临进一步修改变化,克拉克森研究月度更新绿色环保分析。随着一些中国船厂新进入LNG船新造船领域,推动中国船厂LNG船年产能在不久将来扩大到20艘以上。但值得注意的是即使产能扩张,克拉克森研究新造船数据显示目前全球船厂的LNG新船坞期也已排到2025年,甚至2026年。