周期与成长共振 中小盘股受青睐

在A股市场4月底以来的这轮反弹中,成长风格锋芒渐露,与此同时周期板块中部分资源类个股也出现共振上涨的态势。机构人士认为,中长期市场将呈现成长股和中小盘股走势占优的格局,市场也将慢慢从震荡市走向偏成长的结构牛市。对投资者而言,站在当前时点,需重视科创板的布局价值。

资源股表现突出

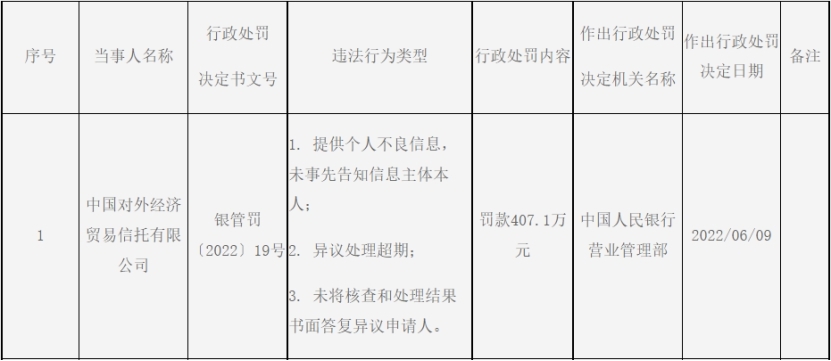

自4月底以来,A股三大股指持续反弹。从市场风格看,科技成长再度走强,周期板块尤其是资源股表现突出。

Wind数据显示,4月27日至6月13日,31个申万一级行业多数上涨,其中新能源产业链个股扎堆的电力设备板块累计涨幅接近40%,前期回调明显的国防军工板块累计涨幅也超过30%;电子、通信、计算机等成长板块在此期间也出现较为明显的反弹,累计涨幅均在15%以上。

周期行业中,汽车板块以40.91%的涨幅位居31个申万一级行业前列,有色金属板块同期也实现了34.38%的涨幅;年内持续走高的煤炭板块在此期间累计上涨近29%,6月9日该板块指数盘中创下近7年来新高。值得注意的是,同为周期板块的银行和房地产近期表现不佳,4月27日至6月13日期间板块指数双双下跌。

在中泰证券分析师张帆看来,周期股和成长股表现较好,之前受益于稳增长的金融、地产板块出现一定程度的回调,其中地产股回调主要是由于地产销售和投资还未有明显起色,银行股回调主要是由于5年期LPR下调给银行资产端造成一定压力。对于汽车板块表现突出的原因,张帆认为主要是政策给予了明显支持,汽车购置税部分减免以及购车补贴都给该行业带来显著利好。

科创板配置价值凸显

近期成长板块持续上涨是否意味着后市A股整体市场风格将再迎切换?

“以半年维度看,A股市场成长风格占优。”中信建投证券首席策略官陈果直言。在陈果看来,中长期看,市场将会是成长和中小盘风格占优的格局,市场也将慢慢从震荡市走向偏成长的结构牛市。“未来市场的最强主线将是中小盘中有持续增长预期支撑的方向。”陈果研判。

不过陈果也表示,考虑到今年市场可能会有震荡和反复,所以在成长板块回调的时候,部分消费板块仍有机会,消费板块中首选汽车领域。

“如果说2019年至2021年是硬科技投资的‘1.0时代’,那么展望未来3-5年,我们认为硬科技投资进入了‘2.0时代’。”浙商证券首席策略分析师王杨说,“我们要寻找的新成长,正是满足硬科技投资‘2.0时代’的一批公司,这批公司恰好映射了半导体、新能源、国防、数字经济、专精特新、生物医药等方向的子领域更迭。”

从配置角度出发,王杨还强调了科创板的配置价值,并认为站在当前时点,科创板进入牛市初期。“科创板盈利高速增长,2022年和2023年盈利增速均有望超30%。与此同时,科创板估值触底,目前科创板平均市盈率(TTM)接近2012年创业板水平。此外,基金对科创板配置较低,截至一季度末,科创板占基金配置的比例约为5%,同样接近2012年创业板水平。”王杨说。

陈果也认为,在成长风格占优的背景下,科创板需要得到战略性重视。“从基本面、资金情绪和政策环境三个维度考量,当前的科创板和2012年的创业板有三大共同点:一是盈利领跑全市场,且科创板成分股主要分布在新经济方向,受原材料价格上涨影响较小,后续将受益于需求爆发,预计科创板盈利将保持强势;二是估值位于历史底部,资金将持续流入;三是目前处于经济结构转型期,鼓励科创的相关政策频繁推出。”陈果表示。

对于成长板块后市表现,也有业内人士提出相对谨慎的观点。信达证券策略首席分析师樊继拓认为,期待成长板块整体净资产收益率(ROE)再次上行的难度较大,目前只能将成长股行情界定为一个较大级别的季度反弹行情。