五矿信托去年营收净利双降 资产不良率上升

近日,五矿信托公布2021年年报,其营收、净利均下滑超10%,资产不良率为3.11%,同比上升1.86个百分点。

业绩大幅下滑

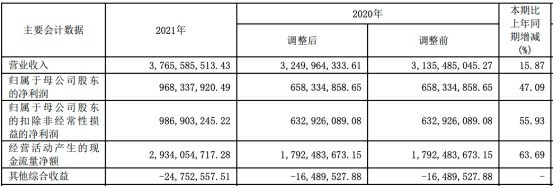

上月末,五矿信托发布2021年年报告显示,2021年公司实现营业收入45.97亿元,同比下降10.98%;同期,利润总额31.34亿元,同比下降15.37%;实现净利润23.62亿元,同比下降15.16%。对于业绩下滑原因,五矿信托向中国网财经表示,一切以年报信息为准。另据五矿信托控股股东五矿资本公告,2021年五矿信托计提预计负债3.38亿元,对应减少五矿信托利润总额3.38亿元。

从收入结构来看,五矿信托当期投资收益从去年同期4.44亿元,跌至3.44亿元,跌幅达29%,成为造成其营收大幅下滑主因。除此之外公允价值变动收益从正变负,从2020年的3.20亿元降至2021年的-13.18亿元,变化幅度达到-512%。同期,五矿信托营业总支出上升至14.59亿元,与去年数据基本持平。

2021年,五矿信托录得总资产270.25亿元,同比增加8%。其中,净资本余额 198.75亿元;各项业务风险资本之和108.52亿元。负债方面,截至2021年末,其负债合计38.65亿元,同比增长51.27%;其中其它负债增加5.53亿元,增长19.07倍,成为助推其负债规模上升主因。对于其它负债具体包含项目及上涨原因,中国网财经采访到五矿信托,其同样未做回应。

记者注意到,在五矿信托资产和负债结构发生变化情况,也在一定程度上影响其所有者权益总量情况。截至2021年末,其录得合计所有者权益231.60亿元,相较去年同期上升3.08%;而这一数据变化情况又直接影响信托公司净资产收益率表现,同时这与数据又是衡量一家金融企业经营好坏重要标准。2021年五矿信托净资产收益率为10.35%,相较2020年17.47%水平,下降达7.12个百分点,且同时低于2018年14.49%、2019年16.01%净资产收益率水平。

信托资产规模小幅上升

截至2021年末,五矿信托录得信托总资产8174.05亿元,相较于期初7028.52亿元,同比上升16.30%。而通过信托权益结构来看,资金信托占据其信托资产主力达7537.27亿元;其中,集合信托成为绝对主力,规模达6902.42亿元。

虽然五矿信托管理信托资产规模出现回升,但其信托业务营收却出现下降,仅录得630.90亿元,同比下滑4.81%;扣除资产损失信托利润为483.12亿元,同比下滑9.16%;期末未分派信托利润为109.19亿元,相较去年同期出现上升。

具体来看在构成其信托业务营收主要科目中,利息收入锐减成为造成其信托业务营收下降主要原因。2021年,其录得利息收入199.10亿元,同比降幅达8.71%。对于其利息收入下滑原因,五矿信托年报中并未做出解释。

同时,受上述信托业务业绩下降等影响,五矿信托的信托报酬率同比走低。2021年,其信托报酬率为0.48%,低于去年同期0.19个百分点,也低于2019年水平,仅相当于2018年同期水平。

资产不良率上升

据不完全统计,近两年,五矿信托有包括稳赢投2号集合资金信托计划、千为1号债券投资集合资金信托计划、稳赢投资1号、恒信国兴374号、慧鑫2号、腾达21号、46号单一资金信托计划,鼎兴1号、2号集合资金信托计划,先后出现违约情况,上述信托计划多数在2021年与今年出现违约情况,项目期限1-5年不等,共涉及融资金额81.16亿元。

2021年,受上述项目违约情况影响,其资产不良率也出现上升,由2020年的1.25%上升至3.11%,同比上升1.86个百分点;略低于行业平均4-5%水平。另外,尽管五矿信托资产不良率低于行业平均水平,但其仍收到监管提出的整改意见。

五矿信托年报披露,2021年中国银保监会青海监管局在“持续防 控信托业风险、促进信托业转型发展、持续推进信托业改革”等方面向其提出监管意见,并提示相关风险。对此五矿信托表示,其通过整改落实监管意见,公司的风险管理、 公司治理、经营管理等各项能力水平进一步提高,内部控制及法律合规体系更加完善。对于在此情况下,其仍出现资产不良率走高,项目违约频发情况原因,中国网财经采访到五矿信托,对方同样未做正面回应。