磨底期投资基金 智者何所为?

来源:华夏基金

鬼故事再度来袭,昨夜暴跌的外盘带崩了今日的大A,沪指在3000点蹒跚,回了几天血的基金,料想今天又要亏钱了。

“磨底期”的市场,总是无趣、焦躁,像扶不起来的刘阿斗,像被吊起来打的孔乙己,像逢人诉说不幸的祥林嫂……

那么,如果情绪不佳,找个天朗气清,惠风和畅的周末,邀三两好友,到山里去吧。

在绵延的山脉里,在葱茏的草木中,在奔流的溪水旁,问道自然的法则,感受生命的伦理,不觉间心境也会随之开阔起来。

五一假期,和几个朋友得闲在密云山中小住几日,深山和草木馈赠些许人生与投资的启发,自觉有几分道理,是以为记。

01 山居笔记之心理篇

笔记一:天高地迥,觉宇宙之无穷

苍天高远,大地寥廓,天地滋养了万物,却也带来了地震、洪水等自然灾害。

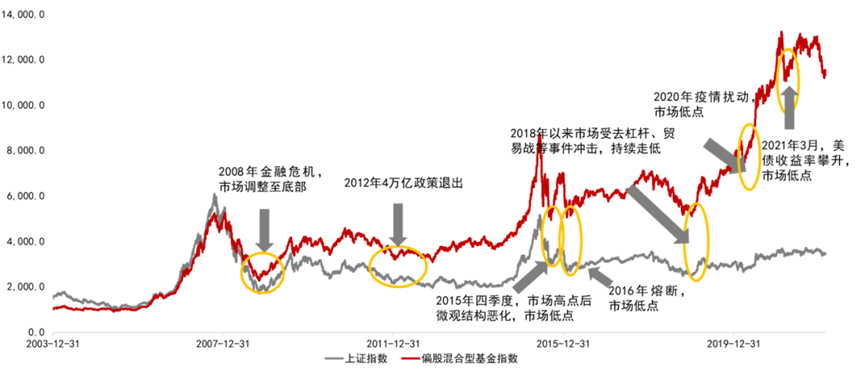

过去近20年来,偏股混合型基金指数基日(2003.12.31)以来实现了年化13.73%的收益,为广大投资者带来了丰厚的回报,但却也多次经历过黑天鹅以及其他负面因素交织导致的暴跌。(来源:wind,截至2022.05.06)

尽管颠簸不断,但韧性仍在,经过回撤后,指数往往都能迎来反弹行情,除极端行情外都创下了新高。

回顾历次暴跌行情,平均调整时间为57天,平均调整幅度为30.42%。但调整后反弹行情平均能持续313天,反弹幅度平均可达50.68%。

(来源:华夏基金财富家)

笔记二:兴尽悲来,识盈虚之有数

欢乐逝去,悲哀袭来,人有离和,月有阴晴,事物的兴衰成败都是有定数的。

世间万物皆周期,市场总是在波动中前行。开年以来,市场经历了一轮深度调整。

复盘来看,3月中旬之前市场的下跌,主要由三方面因素导致:一是国内经济面临下行压力、地产预期恢复较慢;二是美联储货币政策收紧预期;三是俄乌战争黑天鹅及其带来的海外“滞涨”风险。

3月中旬之后,疫情全国多点散发超预期,特别是上海疫情突如其来,与其他负面因素交织,加剧了市场的担忧情绪,造成了恐慌性的回调。

但是在大幅杀跌的过程中,积极要素在不知不觉中积累,前期压制市场的“恐慌”因素已经迎来了转机。

第一,疫情出现了边际改善。以上海为例,单日新增感染者数量已连续多日在1万例以下,总体波动下降;6个区实现社会面基本清零。居民生活逐步恢复,企业复工复产有条不紊。

第二,上周五召开的中央政治局会议并未调整今年5.5%的经济增长目标,意味着稳预期、稳增长仍然可期,给市场吃下了一颗“定心丸”,5、6月份的经济增长动能有望提升。

第三,北京时间昨日凌晨,备受关注的美联储5月议息会议靴子落地。无论是加息幅度还是缩表节奏,都符合市场预期。

可以看到,前期压制市场的部分因素得到一定的改善,那么从这个角度来说,市场最悲观的时刻可能已经过去了。

笔记三:登高望远,游目骋怀

登高俯瞰,遍野风景一览无余;纵目远眺,远方尽在掌握之中。

迷茫时,看远方。把视角拉长,可能看得更明白更透彻,也能够坦然克服当下的恐惧。

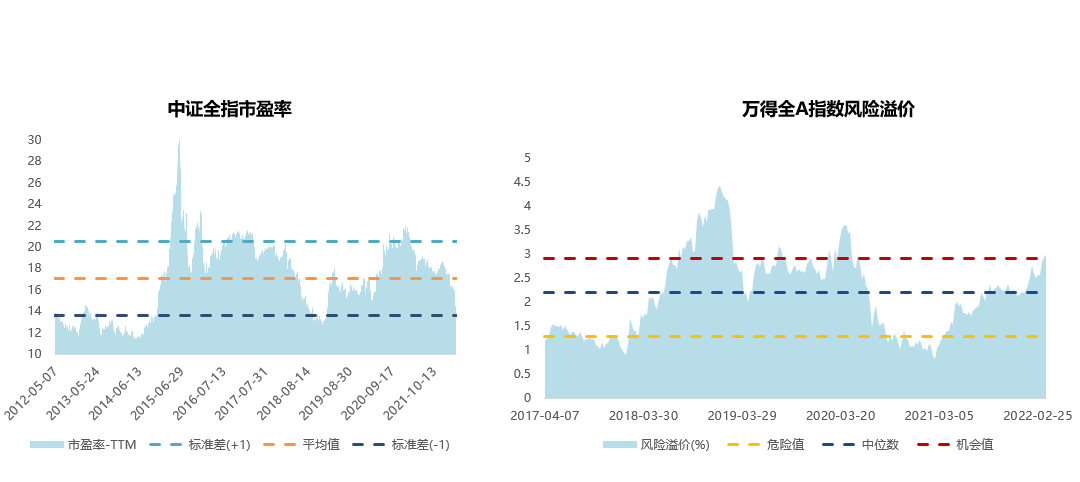

经过前期的大幅杀跌后,A股整体估值已经处于历史低位区间,当前中证全指市盈率仅为15.8倍,甚至已经低于2016年初熔断触发的市场低点估值17倍PE,距2018年末13倍左右估值也相差不多。(数据来源:Wind,截至2022.5.5)

反映股票相对于债券投资性价比的指标风险溢价也已处于高位,也就是说,股市风险阶段性得到了较为充分的释放,悲观预期也很大程度上在股价中得以体现。

(数据来源:Wind)

展望已经到来的5月,虽然不确定因素仍在,指数短期难以一蹴反转,但当前时点已经不宜过度悲观,可以确定的是,目前的A股的确处于一个相对“便宜”的位置。

随着积极的信号的涌现,内外部负面因素继续得以疏解,股指有望逐步走出底部区间,开启新一轮的反弹行情。

从历史经验来看,在深度调整后的市场磨底期间,不少投资品种都称得上已经跌出了性价比,通常会具备较好的中长期布局机会。

目光长远的智者,是时候先人一步,开始新一轮的布局了。

02 山居笔记之操作篇

那么在这样的磨底时刻,怎样的投资操作是智者修为呢?

笔记一

草木之长,不见其有予而日修

山间草木,在不为人所见的时候,在缺乏认同声音的时候,坚持吸取养分,每天长高一点,终成繁茂葱茏之势。

磨底期买基金,可能经常会听到质疑的声音,可能有时自己都不再相信自己,此时更需要坚守信念。

当然,一锤子买卖All in,也是不值得提倡的。

我们无法精准抓住底部点位,满仓押注;无法判断反弹具体的高度,快速出入。

但是我们能够做到的是:在一个相对模糊的底部区域,边打边看,分批投资,在春寒渐过的时候做点提前量的布局和积累,等待果实成熟待摘。

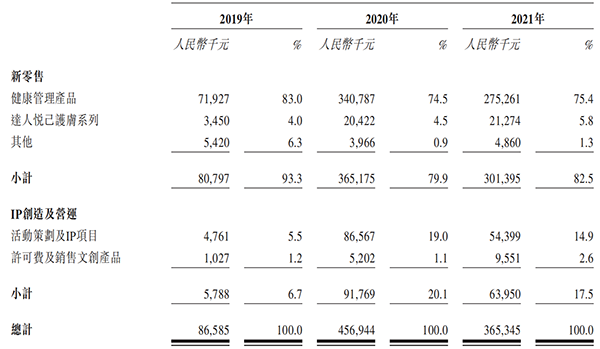

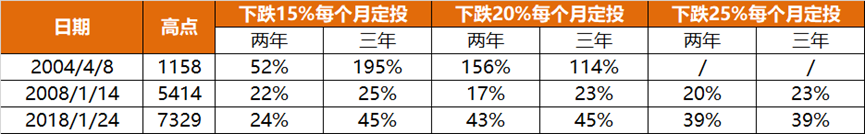

年初以来,普通股票型基金指数(885000.WI)已下跌超过20%,海通证券测算了历史过去几轮高点下跌15%、20%和25%后,定投投资股票型基金指数持有2年、3年的收益率。

如下表。

(来源:Wind,海通证券)

可以发现:

在上述三轮历史高点股票型基金指数下跌15%后,定投两年平均收益率在22%-52%之间,定投三年平均收益率在25%-195%之间;

下跌20%后,定投两年平均收益率在17%-156%之间,定投三年平均收益率在23%-114%之间;

下跌25%后,定投两年平均收益率在20%-39%之间,定投三年平均收益率在23%-39%之间。

笔记二:失之东隅,收之桑榆

或许某处、某时先有所失,不用着急,万物讲究平衡之道,或在另处、他时终有所得。

磨底期投资基金,最重要的讲究“配置”二字。

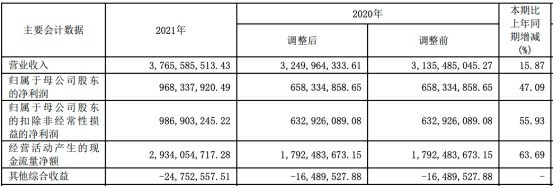

1、股债均衡配置

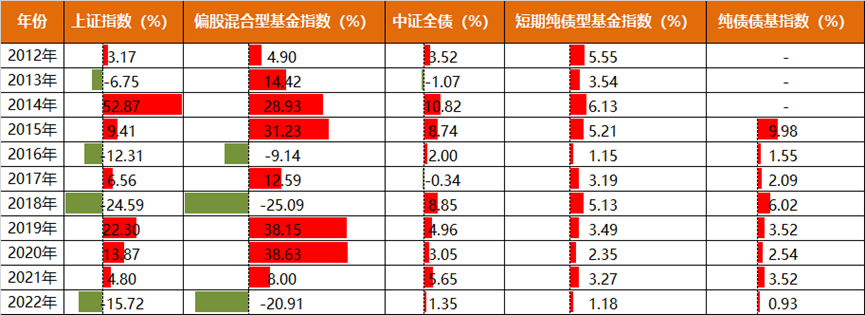

今年来权益市场大幅调整,却有一类基金仍然正收益,那就是纯债基金。

纯债基金主要投资于债券等固收类资产,风险收益相对较低,在权益市场行情较好的时候,经常容易被忽视;但是在股市阴雨连绵之际,价值就显现出来了。比如2016年、2018年,以及开年至今。

(来源:Wind,2022年数据截至05.05)

在仓位中配置部分债券型基金,可以力争构建安全垫和防护锁,不至于在过度追逐收益的时候失足命丧悬崖。

2、行业风格均衡配置

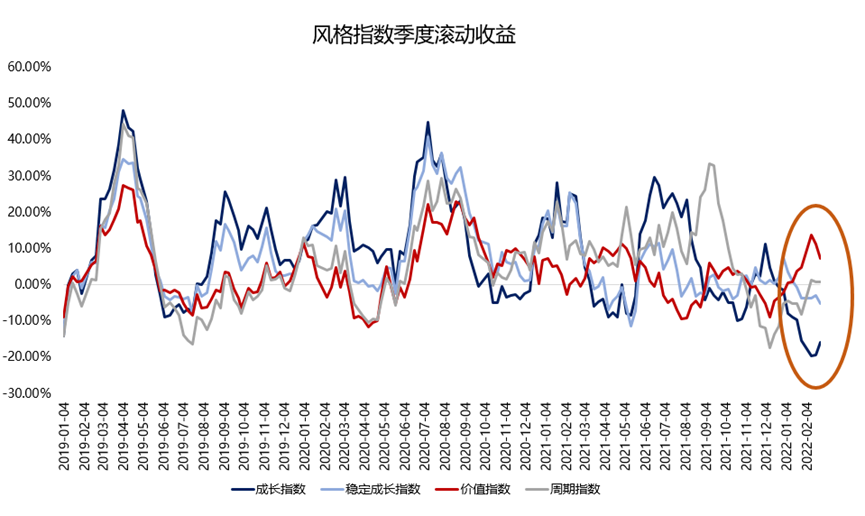

(来源:Wind,华夏基金)

从以上四大风格指数近些年来尤其是今年以来的季度滚动收益可以看出,风格均衡配置非常重要。

年初至今,以地产基建链为代表的价值风格估值持续修复,而新光半军医等成长行业却遭遇估值压缩,两者的估值差当前约为4倍,处在19年以来的低位。

挖掘基觉得,目前从风格配置角度来说,经济预期明显恢复之前,市场可能仍然聚焦稳增长相关板块,稳住经济根基是其它一切的前提。

但是后续随着经济预期恢复,风险偏好也会逐步回升,市场可能会开始寻找在经济企稳中真正能够兑现基本面的方向,目前国内成长股估值已经很有吸引力,在普跌中被错杀的成长个股也将迎来纠偏,成为后续主线收益来源。

笔记三:一动不如一静

这是关于飞来峰的故事:南宋孝宗幸灵隐,问和尚:飞来峰会飞,为何不飞走?

和尚答:挪动一次费时费力,远不如呆在老地方舒适自在。

在山间住久了的小和尚,也是机智的。磨底期投资基金,多看少动,降低操作风险,是一条高手法则。

既不要因涨跌波动和反复回寒而失去信心、动摇信念,贸然终止定投或割肉在黎明前。

也不要耐不住心性,躁动焦虑,跟随市场短期热点调仓换股,切换基金,最终两头挨打。

天道变化无常,股市亦是说翻脸就翻脸,非常力所能预测和把控。

因此,需要在无常和有常之间,找到平衡。在没有最好的选择之前忽略“穿林打叶声”,保持动态平衡,按照自己的节奏徐徐图之。

山中几日,置身自然,内心渐渐温和起来。

山行时忽悟“投资,是一场修行”些许真谛,感慨万千,记录山居笔记,聊以慰藉。