青海银行中间收入连亏三年 第一大股东被强制执行标的超1700万

中国网财经4月28日讯(记者 燕山 王金瑞)近期,青海银行发布2021年度报告。2021年,该行净营业收入、净利润均呈增长态势,该行利息净收入呈下滑态势,手续费及佣金净收入连续3年为负。另外,该行资产利润率连续4年低于监管“红线”。

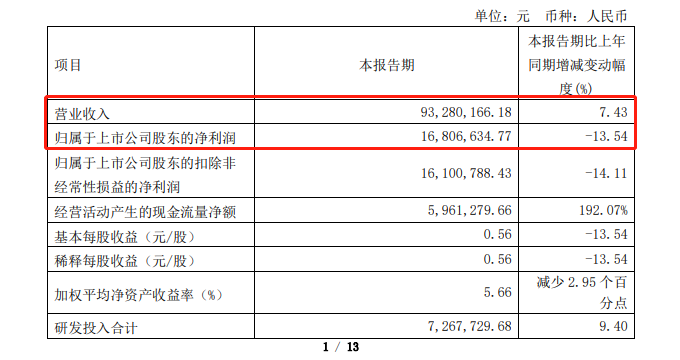

报告显示,截至2021年末,青海银行资产总额1057.56亿元,较2020年末增加9.68亿元,增幅0.92%;负债总额962.38亿元,较2020年末增加4.57亿元,增幅0.48%。

中国网财经记者注意到,早在2016年末,青海银行资产总额就已经突破千亿元,近5年来却依然保持在千亿元左右。据该行历年年报数据显示,截至2016年-2020年末,该行资产总额分别为1072.29亿元、1096.94亿元、1039.05亿元、1032.96亿元、1047.88亿元,对应增速分别为52.24%、2.30%、-5.28%、-0.59%、1.44%。可以看到的是,该行2018年、2019年资产总额呈下滑态势,2020年、2021年小幅度增长,但是依然不及2016年末的1072.29亿元。

经营业绩方面,2021年青海银行净营业收入、净利润均呈增长态势。具体来看,2021年,该行实现净营业收入25.50亿元,较2020年增加5.15亿元,增幅25.31%;实现净利润5.30亿元,较2020年增加0.49亿元,增幅10.19%。

就具体的营业收入结构来看,2021年青海银行利息净收入、手续费及佣金净收入均呈现不同程度的下滑。2021年,该行实现利息净收入11.15亿元,同比下滑13.57%;手续费及佣金净收入为-1.68亿元,同比下滑40%,2019年、2020年手续费及佣金净收入分别为-1.20亿元、-1.20亿元,2019年、2020年、2021年连续3年为负;投资收益8.02亿元,同比增长6.08%。

值得关注的是,青海银行资产利润率已连续4年低于监管“红线”。截至2021年末,该行资产利润率为0.50%,低于“商业银行资产利润率应大于等于0.6%”的监管要求。截至2018年-2020年末,该行资产利润率分别为0.19%、0.44%、0.46%,均低于监管“红线”。

资产质量方面,截至2021年末,青海银行不良贷款率2.95%,较上年末减少0.29个百分点,但是仍高于全国城商行1.90%的平均水平;拨备覆盖率179.78%,较上年末增加21.12个百分点,低于全国城商行188.71%的平均水平。

就股东情况来看,中国执行信息公开网显示,青海银行第一大股东青海省国有资产投资管理有限公司2020年6月11日成为被执行人,执行标的约1764.24万元。

除此之外,2022年2月17日,青海银行原董事长王丽贪污受贿一案迎来一审判决。2022年2月17日,青海省海东市中级人民法院披露一则判决书,公布对青海省地方金融监督管理局原巡视员、副局长王丽的一审判决,决定对王丽执行有期徒刑十八年,并处罚金110万元;涉案赃款、赃物依法没收,上缴国库。

法院审理查明,王丽利用担任青海银行党委书记、董事长的身份,指使他人采取虚列费用、虚开发票等方式套取国有资金,将其中的15.5万元据为己有;王丽利用担任西宁市商业银行行长及青海银行党委书记、董事长职务上的便利,挪用公款2000万元帮助他人注册公司;利用上述职务便利,帮助他人违规获取资金、帮助他人承揽业务并多次收受贿赂款物和有偿服务价值达579.83万元;王丽超越职权违规审批贷款,造成本金3亿元和利息2.065亿元的国家财产重大损失;王丽自参加工作至案发,其财产、支出明显超出合法收入,不能说明来源1680余万元。

中国网财经记者多次拨打青海银行2021年度报告披露的电话,欲就该行中间业务收入下滑、资产利润率连续4年低于监管“红线”等问题进行采访,电话均无人接听;记者同时向该行邮箱发送采访问题,截至发稿前,未收到相关回复。

公开资料显示,青海银行原名西宁市商业银行,成立于1997年12月30日,2008年11月经原中国银监会批准更名为青海银行,是青海省首家地方法人股份制商业银行、唯一一家城市商业银行。成立初始,青海银行注册资本1.01亿元人民币,此后经过四次增资扩股及分红送股,截至2021年11月,注册资本为25.57亿元人民币。