欧洲上市潮来临?三家中国锂电企业计划赴瑞士二次上市

国内锂电上市企业科达制造股份有限公司(600499,下称科达制造)、国轩高科股份有限公司(002074,下称国轩高科)、 宁波杉杉股份有限公司(600884,杉杉股份)近期接连宣布赴瑞士挂牌上市的计划。

4月8日,科达制造发布公告称,公司计划终止2022年度非公开发行A股股票事项,并申请境外发行GDR并在瑞士证券交易所(SIX Swiss Exchange)上市事宜。

全球存托凭证(Global Depository Receipts,GDR)是指在全球公开发行,可在两个或更多金融市场上交易的股票或债券。

公告显示,本次科达制造将以新增发的A股股票作为基础证券,通过国际发行方式发行GDR,发行GDR所代表的新增基础证券A股股票不超过1亿股,不超过本次发行前公司普通股总股本的5.30%,发行对象为合格国际投资者及其他符合相关规定的投资者。具体发行时间、最终发行数量、GDR 与基础证券A股股票的转换率、发行价格等将根据法律规定、监管机构批准及市场情况后续确定。

科达制造表示,公司发行GDR的募集资金扣除发行费用后,将用于拓展主营业务及战略投资业务,推动全球化布局及补充公司运营资金。

华鑫证券研报分析称,对于科达制造来说,定增改为境外发行GDR融资,有几个方面的改善:股权稀释会减少(GDR发行价格不低于定价基准日前20日均价的90%,而定增为80%,同等融资规模下新股发行数减少);拓宽融资渠道,通过发行GDR,可以募集境外资金;改善股东结构,通过与瑞士资本市场的直接,可以吸引海外的长期投资者,改善公司的股东结构。

科达制造创建于1992年,2002年在上交所上市,公司业务涵盖锂电材料、建材机械、海外陶瓷生产及销售等多个领域,均已在海外深耕多年。截至2021年年底,科达制造海外营收为41.16亿元,占整体收入的47%。此外,科达制造还间接持有蓝科锂业43.58%股权,是蓝科锂业第二大股东。

科达制造日前披露的业绩预告显示,预计2022年一季度实现净利润9亿元,同比增长约371.91%;扣非后净利润为8.71亿元,同比增幅约388.22%。

科达制造对此表示,业绩增长的主要原因一方面是建材机械业务持续拓展市场,非洲建筑陶瓷产品产量较上年同期有所提升;另一方面是碳酸锂产品市场价格上涨,参股公司蓝科锂业股份净利润同比大幅上涨,由此带来投资收益增长。

除了科达制造以外,深交所上市公司国轩高科、上交所上市公司杉杉股份也于上个月公布了拟赴瑞士挂牌上市的消息

3月16日,国轩高科发布公告称,为了加快公司国际化战略布局,满足海外业务发展资金需求,公司筹划境外发行GDR并拟在瑞士证券交易所上市。本次GDR发行所募集的资金将主要用于公司国际化产业布局,加快公司国际化战略步伐,有助于提升公司盈利能力和全球竞争力。

国轩高科表示,目前公司已与多家国际客户达成战略合作并签订产品销售订单,逐步构建全球市场体系,本次GDR发行上市将有利于扩大公司产品全球市占率,有利于提升公司经营业绩,持续推动公司健康发展。

2021年7月,国轩高科与德国大众集团签署《关于电池战略合作关系的谅解备忘录》,双方共同在欧洲打造从电池材料、电池产品到电池回收利用的全生命周期产业链。

2021年12月,国轩高科发布公告称,境外全资孙公司与美国某大型上市汽车公司签署了《战略供应和本土化协议》,未来6年将累计向该美企供货量不低于200GWh,其中2024年前供货量不低于24GWh,2026年预计供货量不低于120GWh,2028年达到200GWh以上。

国轩高科在海外设厂的规划也已初步展开。2021年,国轩高科宣布了在欧洲和美国投资建厂的规划,计划收购博世集团位于德国哥廷根的工厂,建立其在欧洲的首个新能源生产运营基地。未来,国轩高科计划在欧洲、北美、亚洲等海外市场加大动力电池产能建设和配套产业建设,建设新一代一流的动力电池生产线。

同时,国轩高科海外销售收入占比也在逐年上升。财报数据显示,2019年、2020年及2021年上半年,国轩高科海外地区(含港澳台)营收分别为0.22亿元、1.59亿元、1.68亿元,分别占总营收的0.45%、2.36%、4.74%。

国轩高科成立于1995年,2006年在深交所上市,是国内排名前四的动力电池厂商,主营业务为动力锂电池和输配电设备两大业务板块,主要产品为动力锂电池产品、输配电产品等。据SNE Research统计,2021年国轩高科动力电池装机量为6.4 GWh,市占率为2.1%,位列全球第八。

3月18日,杉杉股份公告显示,为拓展公司国际融资渠道,满足公司海内外业务发展需求,提升公司国际化品牌和企业形象,公司拟筹划境外发行GDR并在瑞士证券交易所上市。

杉杉股份表示,随着全球新能源汽车销量持续增长,公司将持续加大海外市场资源投入,建立面向全球市场的产品创新研发、生产和销售体系,进一步提升公司全球竞争力。

通过赴瑞士上市,杉杉股份希望充分利用资本市场支持,与境外资本市场实现直接对接,提升公司的海外品牌知名度和影响力,拓宽海外金融融资能力。此外,杉杉还可以引入境外专业投资机构和产业投资者,进一步优化杉杉股权结构。

杉杉股份成立于1992年,1996年在上交所上市,1999年开始从服装业转型新能源产业,先后布局正极材料和电解液等锂电材料。现已成为国内锂电池材料、光电显示材料的行业龙头,以及国内唯一同时布局正极、负极和电解液的锂电综合材料供应商,据了解,瑞士证券交易所由苏黎世,巴塞尔,日内瓦瑞士国内3间有百年历史的证券交易所合并而成,是全球首家采用全自动化交易、结算及交收系统的证券交易所。在其上市公司中,外国公司占比达25%,开放程度和欧洲排名第一的伦敦交易所相当

2018年10月,证监会正式发布《关于上海证券交易所与伦敦证券交易所互联互通存托凭证业务的监管规定(试行)》,简称“沪伦通”。符合条件的两地上市公司,可以发行存托凭证(DR)并在对方市场上市交易。

“沪伦通”首次实现中国与欧洲资本市场的直连互通,被视为继沪港通、深港通之后,我国资本市场进一步对外开放的标志性举措。迄今为止已有四家上交所上市公司完成全球存托凭证发行并在伦交所上市。

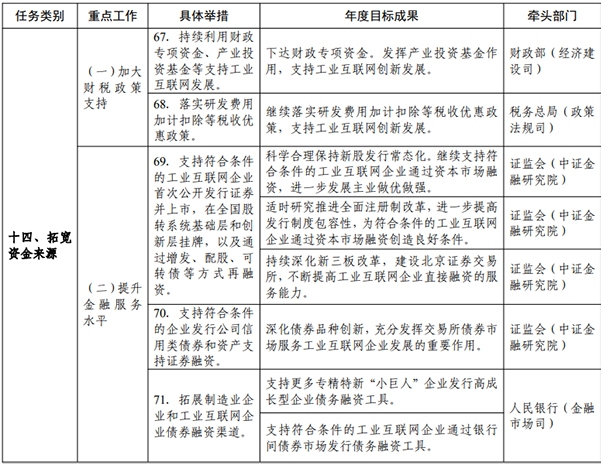

2月11日,证监会发布修订草案,进一步拓宽“沪伦通”的适用范围。允许深交所符合条件的上市公司发行GDR,并将瑞士、德国等欧洲主要市场的交易所纳入“沪伦通”。

3月16日,国务院金融稳定发展委员会召开专题会议,提出进一步抓紧推动企业境外上市监管新规落地,支持各类符合条件的企业到境外上市,保持境外上市渠道畅通。

杉杉股份、国轩高科在公告中表示,本次GDR发行上市是为响应国内资本市场政策号召,深化中欧资本市场互联互通、借助境外资本市场促进实体经济发展的重大举措。

在政策和市场的双重支持下,未来可能会有越来越多的中国企业选择赴海外上市,除了三家锂电企业以外,中国机械龙头三一重工、乐普医疗两家公司也宣布了赴瑞士上市的计划。