机械设备行业:全年工程机械销量数据出炉

近期行情回顾

2021年12月18日-2022年1月17日,沪深300下跌3.78%,机械板块下跌2.79%,跑赢大盘0.99个百分点,在申万所有一级行业中位于第23位,19个子行业13跌5涨,其中表现较好的子行业分别为楼宇设备、制冷空调设备、机器人,分别上涨4.56%、2.85%、2.31%。截至2022年1月17日,行业TTM市盈率为26倍(整体法,剔除负值),相对于沪深300的估值溢价率为104%。

机械行业整体情况回顾

工程机械方面,12月共销售各类挖掘机约2.40万台,同比下降23.8%,其中国内销售1.54万台,同比下降43.5%;出口8615台,同比增长105%。12月共销售各类装载机8857台,同比下降21.2%,国内市场各类装载机销量6316台,同比下降26%;出口2541台,同比下降6.17%。叉车销量方面,11月全行业叉车销售约为8.77万台,同比增长2.03%。从挖掘机开机小时数来看,12月我国小松开机小时数同比降低14.4%,为110.0小时。全球其他主要地区除日本下降6.4个百分点外均实现不同程度提升,日本开机小时数为53.7小时;欧洲开机小时数为60.6小时,同比增长2.3%;印度尼西亚开机199.3小时,同比增长12.3%;北美同比增长4.3%,为63.9小时。工业机器人方面,12月制造业固定资产投资累计同比增速为13.5%,其中下游主要应用场景中,汽车行业12月固定资产投资累计下滑3.7%,3C行业固定资产投资累计增速保持22.3%的较高水平。受益于下游制造业固定资产投资不断提升,12月工业机器人产量同比提升15.1%,为3.52万台。未来随着疫情影响逐渐消散、制造业投资的不断复苏,工业机器人产销数据将持续改善,工业机器人产业链将迎来国产替代的黄金时期。

投资策略

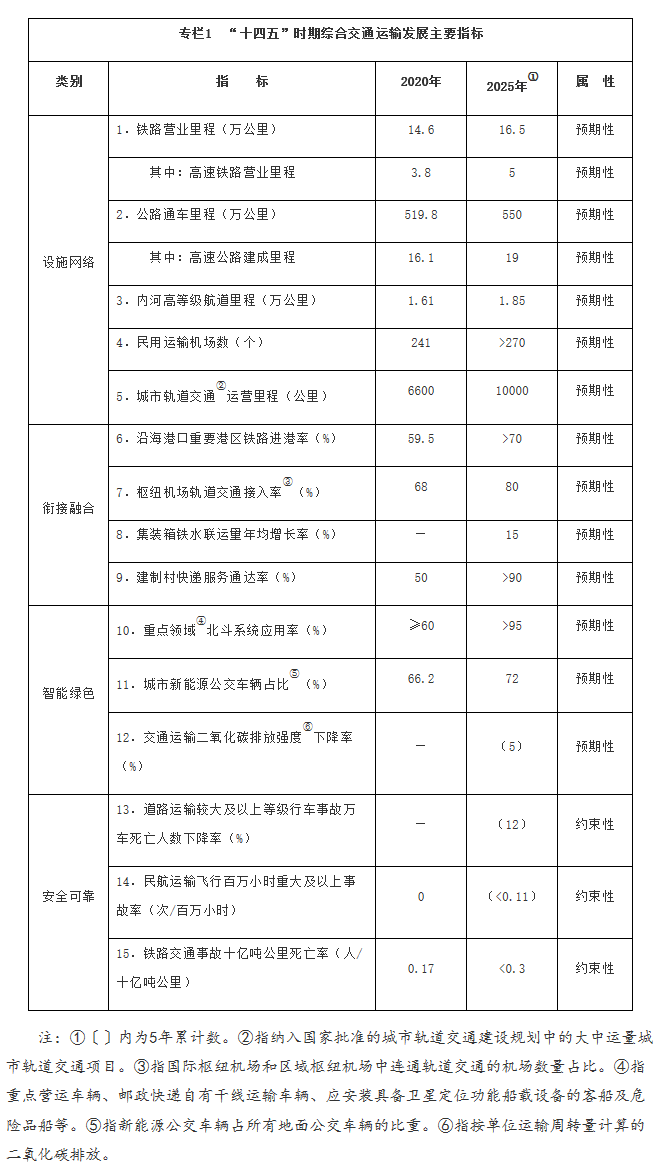

工程机械方面,根据中国工程机械工业协会的数据,12月挖掘机销量为2.40万台,同比下降23.8%,其中国内市场销售15423台,同比下降43.5%;出口8615台,同比增长105%。2021年全年挖掘机销量为34.28万台,同比增长4.63%,增速低于全年10%增长预期。此外,近期中央经济工作会议强调稳增长,财政部提前下达2022年新增专项债1.46万亿元,各地重大项目陆续开工带动工程机械需求反季节增长,我们认为1、2月受春节及季节性因素影响,工程机械需求将进一步减弱,预计3月份随着房地产、基建需求的提升,工程机械产销数据有望回暖。在此预期下,建议重点关注行业内龙头企业,如工程机械龙头三一重工(600031)、建设机械(600984),以及核心零部件生产商恒立液压(601100)。

机器人方面,工信部牵头出台两项利好规划,明确提出了到2025年间行业营收年均增长20%、制造业机器人密度到2025年翻倍的目标。今年Q3机器人企业表现并不乐观,国内一些代表公司出现营收大涨但利润暴跌的现象,成本价格上涨是一方面因素,更根本的原因还是受限于技术壁垒,国内的机器人企业大都集中在中低端产品领域,议价能力不强。两项规划的出台将加速推动我国机器人产业迈向高端化进程。此外,随着我国人口红利逐渐消退以及工业机器人价格不断下探,二者价格剪刀差已经明显缩小,机器换人将成为未来制造业转型的重要趋势,在此过程中建议关注国产工业机器人龙头埃斯顿(002747)、拓斯达(300607)、减速器龙头绿的谐波(688017)。