中梁控股提前归集资金偿还到期美元债背后:聚焦地产主业 销售回款带来稳健现金流

1月17日,中梁控股(02772)发布公告称,公司已提前由境内银行账户完成汇出所有必需的资金至其境外银行账户,用于2022年1月31日票据到期时偿还余下的本金金额及应计利息。除了本次提前归集资金兑付1月31日到期的境外美元债券以外,去年11月,中梁一笔到期美元债也是提前打款至相关账户,获得投资者充分的认可,在行业下行环境下,中梁保持稳定销售和回款,如期偿还境内外债务,的确是给现行的市场一颗“定心丸”。

现金流稳定 足额兑付到期债务

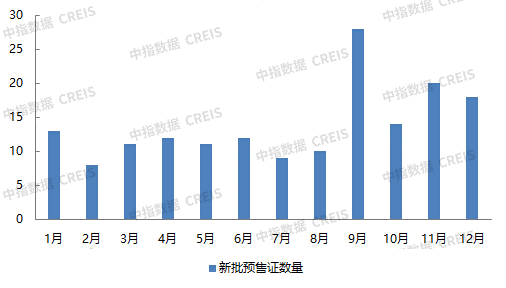

克而瑞数据显示,2021年,规模房企整体的目标完成情况远不及历史同期,平均目标完成率不到90%,明显低于过去三年105%以上的平均水平。其中,中梁2021年实现合约销售金额约1718亿元,销售均价稳步增长至12000元。在克而瑞研究中心发布的《2021年度中国房地产企业销售业绩TOP200》排行榜中,中梁继续稳居全口径榜单TOP20。

在销售金额稳步增长之际,中梁持续保持健康、稳定的回款质量。2021年,保持着85%的较高回款率并提前完成全年回款目标。

自2021年下半年以来,中梁利用自有资金积极回购美元债,持续传递市场信心。连同本次提前归集资金兑付1月31日到期美元债,自去年下半年至今,中梁已累计归还与回购超过10亿美元的境外债务。在稳业务的同时,积极主动进行美元债管理、优化财务结构。

稳健前行,频获资本市场正向反馈

2021年,在部分房企出现债务违约,房企信用评级普遍下调的背景下,中梁凭借良好的业绩表现和充裕的现金流,持续收获国内外评级机构给予的正面评价。

去年9月至11月,国际评级机构穆迪、标普和惠誉先后确认中梁长期发行人信用评级”B1”、“B+”与“B+”。国际评级机构肯定了中梁在不断变化的市场条件下展示的风险管理和执行能力,并指出,中梁的经营规模和项目执行能力使之能够应对现时的经营环境。

国内评级方面,12月29日,联合资信发布中梁2021年评级报告,维持中梁主体长期信用等级和公司债券信用等级为AA+,评级展望为稳定。并在报告中指出,中梁的业务布局较广、开发经验和产品类型较为丰富的特点,有利于分散集中风险。未来随着公司在建和拟建项目的开发完成并实现销售以及竣工交付面积和结转收入的增长,中梁经营状况有望保持良好。

2022年,中梁将稳字当头,聚焦地产开发主业,围绕都市圈中心城市,坚持安全健康、高质量和可持续稳健发展。