央行继续开展1000亿元逆回购 市场利率走势整体平稳

11月10日,中国人民银行继续开展1000亿元逆回购操作,期限为7天,中标利率为2.2%,与此前保持一致。11月份以来,这已是央行连续第4个交易日开展1000亿元逆回购,此前央行在3日、4日连续两日开展了500亿元逆回购。

“央行实施1000亿元公开市场操作,较此前明显增量,一方面体现出央行公开市场操作的灵活性,另一方面释放了央行确保流动性合理充裕的政策意图。”光大银行金融市场部宏观研究员周茂华认为。

东方金诚首席宏观分析师王青表示,从上周开始,央行逆回购持续加量,从100亿元到500亿元再到1000亿元,这改变了此前月份在这一时段通常实施每个交易日100亿元逆回购的操作惯例,表明央行正在通过公开市场操作微调来保持市场流动性合理充裕,避免市场利率超预期上行。

“在当前宏观经济下行压力有所加大的背景下,央行适时增加逆回购投放,不仅有助于引导市场利率围绕政策利率平稳运行,而且能够稳定市场预期,为四季度稳增长创造有利的货币金融环境。”王青说。

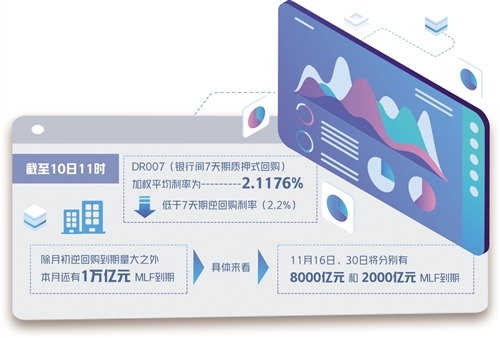

10日,上海银行间同业拆放利率(Shibor)短端利率全数下行。其中,Shibor隔夜下行30.4个基点,报1.833%;7天Shibor走低4.9个基点,报2.142%;14天Shibor回落2.6个基点,报2.201%。截至10日11时,DR007(银行间7天期质押式回购)加权平均利率为2.1176%,低于7天期逆回购利率(2.2%)。

市场资金利率走势整体平稳,恰恰反映出市场对流动性保持合理充裕已有较充分预期。此前,由于11月公开市场操作工具及中期借贷便利(MLF)到期量大,叠加缴税、专项债发行量较大、财政支出等因素影响,有部分市场人士担心,国内资金面将受到短期扰动,资金面或将趋紧。

数据显示,11月1日至5日,共计1万亿元规模的逆回购陆续到期。除月初逆回购到期量大之外,本月还有1万亿元MLF到期,为今年以来最高值。具体来看,11月16日、30日将分别有8000亿元和2000亿元MLF到期。

与此同时,新增专项债发行进度明显加快。数据显示,10月份全国各地组织发行地方债8689亿元,其中,新增专项债发行5372亿元。此外,按财政部“2021年新增专项债券额度尽量在11月底前发行完毕”的要求,预计11月份新增专项债发行规模将达9061亿元。

面对这一情况,业内人士预计,央行将综合运用多种货币政策工具,满足金融机构合理资金需求,保持流动性合理充裕,实现平稳过渡。同时,四季度财政政策有望适度发力,接力公开市场操作的续做,有助于稳定市场流动性。

“四季度,银行体系流动性供求将继续保持基本平衡,不会出现大的波动。”央行货币政策司司长孙国峰日前在第三季度金融统计数据新闻发布会上表示,对于政府债券发行和税收缴款以及中期借贷便利到期等阶段性影响因素,央行将综合考虑流动性状况、金融机构需求等情况,灵活运用中期借贷便利、公开市场操作等多种货币政策工具,适时适度投放不同期限流动性,熨平短期波动,满足金融机构合理的资金需求,保持流动性合理充裕。同时,结构性货币政策工具的实施在增加流动性总量方面也将发挥一定的作用。

“央行反复强调保持流动性合理充裕不是一句空话。我们观察到,央行是这样说的,也是这样做的,过去这大半年的流动性很是稳定,央行通过言行一致的操作和预期管理稳定了市场预期。”光大证券首席固收分析师张旭认为。

周茂华预计,央行后续将更多通过MLF与公开市场等政策工具,灵活对冲短期干扰因素,确保流动性保持合理充裕。