网红主播迎来“补税潮”?新业态缴税亟待合规

来源:21世纪经济报道

在专业与技术的融合下,未来会再次兴起新经济业态征税潮与网络主播“补税潮”。

近日,郑州税务部门运用大数据追征一名网红662.44万元税款收入国库引发社会关注。伴随技术手段的不断提升、社会消费理念和方式的更新,涌现出了一批诸如网络直播、直播带货、数字营销等新兴业态。但与此同时,近段时间以来,网红主播等新业态从业者的偷漏税现象也频繁发生。

中央财经大学教授、税收筹划与法律研究中心主任蔡昌在接受21世纪经济报道记者采访时指出,对于网络主播的收入,必须严格界定其收入性质,关键是准确把握其业务内容,精准定位其业务性质。在专业与技术的融合下,未来会再次兴起新经济业态征税潮与网络主播“补税潮”。

新业态“补税潮”或将兴起

近半月来,税务部门公布了多起网红主播偷漏税案件。

国庆收假后,据《郑州日报》报道,郑州市金水区税务局运用大数据实现信息系统自动提取数据,追征一名网红的662.44万元税款收入国库。

9月28日,国家税务总局曝光增值税发票虚开骗税和隐瞒高收入未如实申报纳税典型案例。其中,国家税务总局驻上海特派员办事处统筹协调浙江、广西等地税务部门,依法对这两名主播及相关企业进行立案检查。检查发现,两名主播均涉嫌违规将个人收入转变为企业经营收入,进行虚假申报少缴个人所得税,涉税金额较大。目前,案件正在检查之中,对于查实的偷逃税行为,税务部门将依法严肃处理并予以曝光。

将个人收入转变为企业经营收入是一种常见的避税方式。对于这类电商主播、网红明星,如何界定其收入性质?

以直播带货为例,蔡昌告诉21世纪经济报道记者,销售主体可能是企业,也可能是网红。网红一般采取委托代销方式,采取买断销售方式较少。网红只是抽成,按照劳务报酬或经营所得计税。

至于是否可以以个人独资企业或个体户的形式缴税?

“个税形式主要对于工资薪金、劳务报酬所得征收,个人独资和个体工商户属于机构行为,一般个人兼职应该按照自然人个税形式缴纳,而个独与个体工商户适用于经营活动,即这些个人以机构名义经营,且是其主业才可以。”蔡昌认为,在专业与技术的融合下,未来会再次兴起新经济业态征税潮与网络主播“补税潮”。

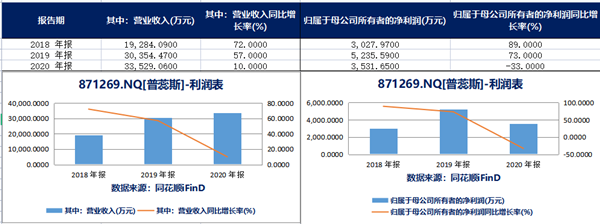

新业态亟待加强税收征管

从国家税务总局办公厅公布的数据来看,“十三五”期间新办涉税市场主体共5874万户,截至2020年末仍存续的共4752万户,存续数量为全国涉税市场主体的66%。这类新办涉税市场主体更倾向于进入现代服务业和新兴行业,更愿意从事创新活动。新办涉税市场主体占比最高的前15个大类行业中,除了零售、房地产和建筑业等行业外,其余均为现代服务业和新兴行业。

新兴业态税收征管亟待完善。蔡昌坦言,这类新兴业态的征税难度在于数据的获取。网红直播、带货等收入信息比较隐蔽,目前税务机关很难完全掌握,一方面是由于信息不对称性引起的,很多平台没有把相关信息推送给税务机关等政府监管部门;另一方面,税务机关未能在新经济业态征管领域深度应用大数据技术,区块链、人工智能、神经网络、云计算等技术需要进一步应用于税收征管。

从最近几次通报中不难看到,以税收大数据分析等为主的现代信息技术手段,对于实现数字化征税、促进智慧税务征管具有积极的意义。

原中国税务学会学委会副秘书长、中国税务学会理事焦瑞进在接受21世纪经济报道记者采访时也认为,数字经济时代的税源基础是资金信息流,以数治税要从源头抓起,控制住资金信息流,就控制住了税收。所以打给网络直播带货的提成,不管打到公司账还是个人账,都能实现代扣代缴。

谈及对新业态的税收监管,焦瑞进认为,应实行网络支付全面监控,凡有网络或移动支付功能的平台,交易支付相关各方必须实现网上自动智能化注册登记,并赋予代扣代缴义务方能控制住税收流失。对于市场主体,他们支付带货直播网红时,如果是个人必须代扣代缴,防止税收流失。如果是个体或独资,应该索要发票交增值税。不仅如此,新时代也应该尽快完善以数治税的社会协同治理体系。

首次开展文娱行业“双随机、一公开”税收检查

9月,中宣部、国家税务总局接连发文称要加强包括明星艺人、网络主播等在内的文娱领域从业人员的税收管理。

国家税务总局办公厅在9月18日发布的《加强文娱领域从业人员税收管理》通知中指出,进一步加强文娱领域从业人员日常税收管理,对明星艺人、网络主播成立的个人工作室和企业,要辅导其依法依规建账建制,并采用查账征收方式申报纳税。要定期开展税收风险分析,近期要结合2020年度个人所得税汇算清缴办理情况,对存在涉税风险的明星艺人、网络主播进行一对一风险提示和督促整改。要定期开展对明星艺人、网络主播的“双随机、一公开”税收检查,依法依规加大对文娱领域偷逃税典型案件查处震慑和曝光力度等。

多位受访专家向21世纪经济报道记者表示,提出定期开展对明星艺人、网络主播等文娱领域从业人员的“双随机、一公开”税收检查,这是我国首次提出的税收管理检查要求。

蔡昌表示,这一举措将会对文娱行业避税起到遏制作用,也会进一步规范文娱行业税收管理,减少税收流失,增强社会税收公平性。其实,对文娱行业严监管是重新审视劳动与资本征税的结构与公平性问题,这会对社会财富分配结构产生重要影响,也会对经济行为与模式产生引导作用。

近年来我国对高收入群体征管力度不断加强。8月17日,中央财经委员会第十次会议聚焦研究扎实促进共同富裕问题,研究防范化解重大金融风险、做好金融稳定发展工作问题。会议指出:要加强对高收入的规范和调节,依法保护合法收入,合理调节过高收入,鼓励高收入人群和企业更多回报社会。

蔡昌认为,加强对高收入群体收入征管也是实现公平治税,走向共同富裕的必由之路。共同富裕其实更多的应该对增量财富进行公平分配、征税与管理,这就需要建立公平税制和公平执法,才能保障共同富裕沿公平的路径前进。对于存量财富,也需要通过一些税制改革逐步进行调节,比如房地产税,对社会已有的存量住房进行征税,以实现共同富裕目标。