普蕊斯冲刺IPO:新员工一年离职600人引关注 新三板挂牌披露信息与招股书多处不符

中国网财经10月13日讯(记者杜丁 见习记者安荻)2019年在新三板退市的普蕊斯(上海)医药科技开发股份有限公司转战深交所创业板IPO,目前已通过深交所上市委会议审核,下一步将递交注册。

一旦通过注册,普蕊斯上市之路将无大碍。不过上市委仍旧对普蕊斯的人才流失问题表现出关注态度,要求普蕊斯补充回复员工流失的情况及风险。

记者注意到,普蕊斯2020年员工离职率超过30%,其中任职不满1年就离职的员工高达600人。对此,普蕊斯解释称,是由于SMO行业从业人员拥有更多择业选择,导致SMO行业整体的人员流动较为频繁。

2020年员工离职率超30%

资料显示,普蕊斯成立于2013年,主营业务为向国内外制药公司、医疗器械公司及部分健康相关产品的临床研究开发提供SMO服务(即Site Management Organization,临床试验现场管理组织)。

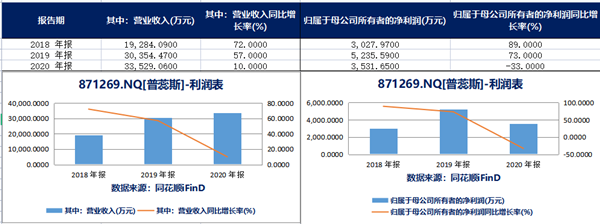

同花顺数据显示,2018-2020,公司分别实现营收1.93亿元、3.04亿元、3.35亿元,同比增长率分别为71.67%、57.41%、10.46%;归母净利润分别为3027.97万元、5235.59万元、3531.65万元,同比增长率为88.71%、72.91%、-32.55%。

可以看出,尽管营收与利润均为正,但公司的同比增长率在持续下滑,2020归母净利润同比增长率则为负数。

据招股书披露,公司营业收入均来自于SMO业务。

不知是否受到业绩持续下滑影响,近几年,普蕊斯的员工离职率居高不下。

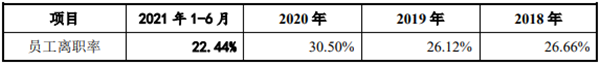

数据显示,2018-2021年6月,公司员工离职率分别为26.66%、26.12%、30.50和22.44%。

其中,在离职员工专业结构中,临床研究协调员历年(2018年-2020年)人数均为最多,2020年最高为1055人;在离职员工任职年数分布方面,小于1年离职人数历年(2018年-2020年)均为最多,2020年最高为600人。

持续的员工高离职现象也引起了深交所关注,9月27日,证监会网站发布《关于普蕊斯(上海)医药科技开发股份有限公司首次公开发行股票并在创业板上市的上市委审核意见落实函的回复》,要求公司说明员工流失的情况及风险。

尽管普蕊斯称,SMO行业从业人员拥有更多择业选择,导致SMO行业整体的人员流动较为频繁。但是,网上关于普蕊斯员工离职的帖子显示,“钱少事多”是基层员工离职的原因之一。对此,普蕊斯表示,为了吸引及稳定人才队伍,公司或需提供更高薪酬及其他福利,从而可能对公司的财务状况及经营业绩产生不利影响。

记者注意到,在研发方面,普蕊斯成立至今,尚无一项专利技术。对此,公司则解释称,无已授权专利,符合SMO 行业的商业模式特征,与同行业可比公司不存在重大差异。

新三板披露数据与招股书“打架”

记者注意到,自去年10月普蕊斯)的创业板IPO申请获受理后,就有媒体开始质疑其“从新三板转战创业板,披露信息存差异”。

2017年3月29日,普蕊斯股票正式在股转系统挂牌并公开转让,证券简称普蕊斯,证券代码871269.OC;2019年8月26日,公司股票终止在股转系统挂牌,而后便开始着手准备申请深交所创业板上市。

记者注意到,普蕊斯此次申报材料中2017年度、2018年度财务报表与在全国股转系统挂牌(即新三板挂牌)期间披露的财务报表之间存在差异,包括营业收入、营业成本、营业利润、净利润、资产减值损失等多个会计科目。

其中,2017年归属于母公司股东权益合计差异最大,股转系统披露数据为4253.50万元,IPO申报文件披露数据为3792.98万元,相差460.52万元;2018年应收账款差异最大,股转系统披露数据为7901.31万元、IPO申报文件披露数据为7357.74万元,相差543.57万元。

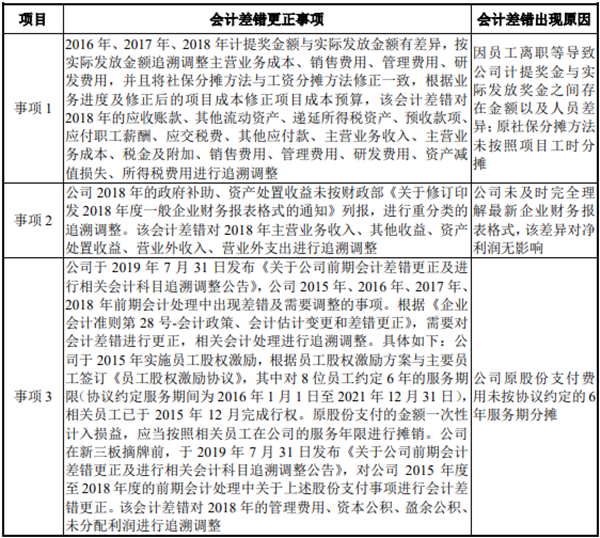

据招股书显示,公司的前期会计差错更正披露中提及3项会计差错更正。

2019年7月31日,在新三板摘牌之前,普蕊斯发布《关于公司前期会计差错更正及进行相关会计科目追溯调整公告》,对公司 2015 年度至 2018 年度的前期会计处理中相关股份支付事项进行会计差错更正。该会计差错对 2018 年的管理费用、资本公积、盈余公积、未分配利润进行追溯调整。

2016年、2017年、2018年计提年终奖金额与实际发放金额有差异,按实际发放金额追溯调整主营业务成本、销售费用、管理费用、研发费用,并且将社保分摊方法与工资分摊方法修正一致,根据业务进度及修正后的项目成本修正项目成本预算,该会计差错对 2017 年至 2018 年的应收账款、其他流动资产、递延所得税资产、预收款项、应付职工薪酬、应交税费、其他应付款、主营业务收入、主营业务成本、税金及附加、销售费用、管理费用、研发费用、资产减值损失、所得税费用进行追溯调整。

2017年、2018年的政府补助、资产处置收益未按财政部《关于修订印发 2018 年度一般企业财务报表格式的通知》列报,进行重分类的追溯调整。该会计差错对 2017 年至 2018 年主营业务收入、其他收益、资产处置收益、营业外收入、营业外支出进行追溯调整。

对此,普蕊斯解释称,造成以上三项会计差错的原因有四点,一是公司原股份支付费用未按协议约定的6年服务期分摊;二是因员工离职等导致公司计提奖金与实际发放奖金之间存在金额以及人员差异;三是原社保分摊方法未按照项目工时分摊;四是公司未及时完全理解最新企业财务报表格式。

值得注意的是,在重大会计科目追溯调整的情况下,公司新三板年报和招股书披露的供应商、客户排名不仅有所变化,其金额也有所调整。

2017年新三板年报不具名披露了前五名客户和供应商的采购金额,但其采购金额与招股书所披露的数据存在差异。而2018年,不仅数据有差异,连前五大供应商、客户机器排名亦不相同。

对此,中国网财经致函普蕊斯,截至发稿,未给与任何回复。

实控人曾涉财产转让纠纷

在“会计差错频发”的背景下,普蕊斯的股份转让、股权结构也颇受质疑。

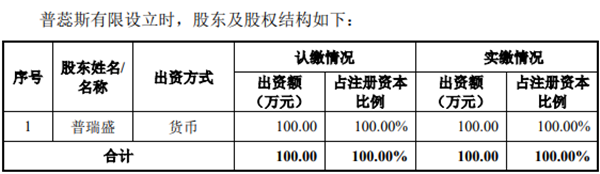

2013年1月13日,普瑞盛(北京)医药科技开发有限公司(“普瑞盛)签署了《普蕊斯(上海)医药科技开发有限公司章程》,以货币出资 100 万元,占普蕊斯有限注册资本的 100%。

不过,截至招股书签署日,普蕊斯股东中已无普瑞盛的身影。取而代之的是石河子玺泰(持股比例25.25%)、观由昭泰(持股比例16.10%)、石河子睿新(持股比例10.94%)、赖春宝(7.59%)、新疆泰睿(持股5.11%)等。

其中,新疆泰睿成立于2014年10月23日,从事对非上市企业的股权投资,持有普蕊斯5.11%的股份。值得一提的是,该公司曾频繁减持,并且受让方的股东却与新疆泰睿的股东存在重合。

2017年01月至2020年01月,新疆泰睿共计转让股份13次,由持股43.81%的第一大股东降至持股5.11%的第六大股东。受让方分别为汇桥弘甲、俞乐华、赖春宝、钱祥丰、高瓴思恒、西安泰明及观由昭泰。

此外记者注意到,在其让人眼花缭乱的股转过程中,新疆泰睿的股东与受让方的股东观由昭泰存在重合,包括赖春宝、高原、杭州泰格、王林吉等。

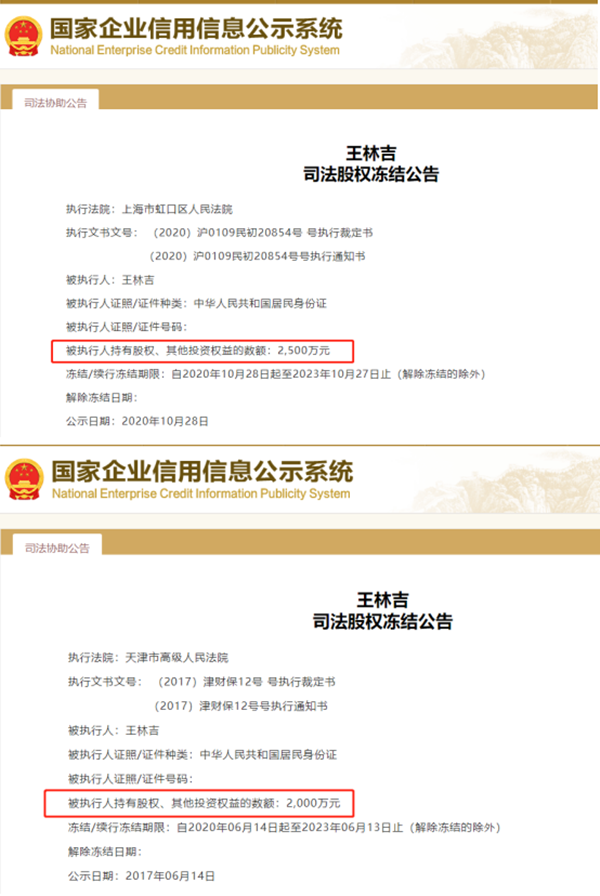

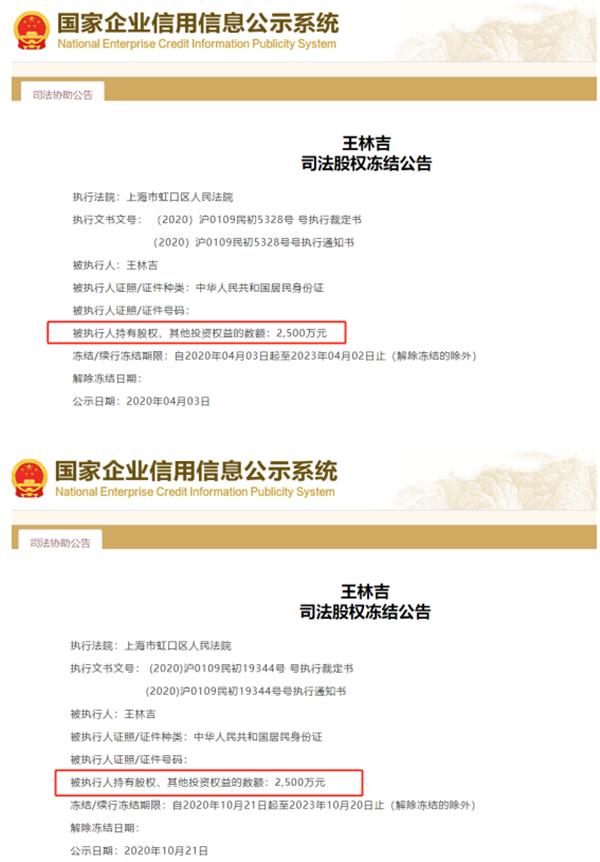

其中值得注意的是,新疆泰睿和观由昭泰所共有的自然人股东王林吉有四项股权、其他投资权益被冻结的司法协助信息,共计冻结数额为9,500万元,冻结期限分别至2023年6月13日、4月2日、10月20日和10月27日。

据招股书披露,王林吉分别持有新疆泰睿6.49%、观由昭泰8.12%的股份。而观由昭泰持有普蕊斯16.10%的股份,新疆泰睿持有普蕊斯5.11%的股份。至于王林吉具体持有的哪家公司的股份被冻结,企信网中并未披露。

另外,公司的实际控制人赖春宝的工商变更登记纠纷案也备受关注。

据中国裁判文书网,2019年6月5日,赖春宝与石河子睿新原有限合伙人孙业兰签署6月5日版转让协议,协议载明孙业兰将其持有的第三人26.11%财产份额转让给原告,转让价30,074,000元。

2020年3月,孙业兰单方面认为前述股份转让的价格过低,要求重新洽谈并拒绝配合办理工商变更登记手续。2020年6月,赖春宝就要求孙业兰履行配合义务事宜向上海市黄浦区人民法院提起诉讼。2020年9月14日,孙业兰向上海市第二中级人民法院提起上诉。

针对此纠纷,普蕊斯表示,目前赖春宝与孙业兰的工商变更登记纠纷已消除,且双方已签署和解协议确认双方不存在其他纠纷或潜在纠纷,相关情形不影响公司股权清晰、稳定。

报告期内,公司新增合并客户数量分别为62家、69家和86家,各期新增合并客户收入金额分别为1571.48万元、1670.40万元和1408.52万元,分别占当期收入的8.15%、5.50%以及4.20%。其中,属于各期前十大新增客户的新增销售金额分别占当期新增销售金额的 78.19%、66.91%和 56.54%。

可以看出,公司报告各期内新增合并客户收入金额占当期收入比例较低。公司称,这主要系报告各期内新增合并客户对应的收入规模均较小,对公司各期营业收入不存在显著影响,公司主要客户整体较为稳定。

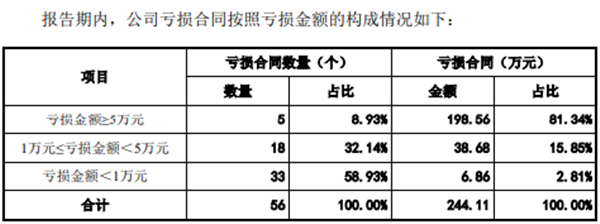

不过值得注意的是,报告期内,公司合同额(不含税)10万元及以上的项目有10项被终止,已完工项目中亏损的合同数量为56个,总亏损金额达244.11万元。其中,亏损金额小于1万元的合同有33个,占比58.93%。