餐饮旅游行业:免税人服业绩高增 餐饮旅游持续复苏

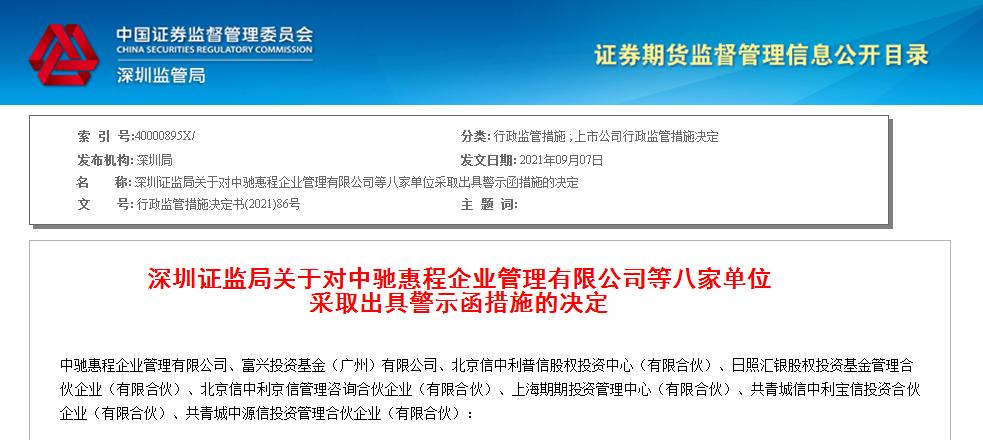

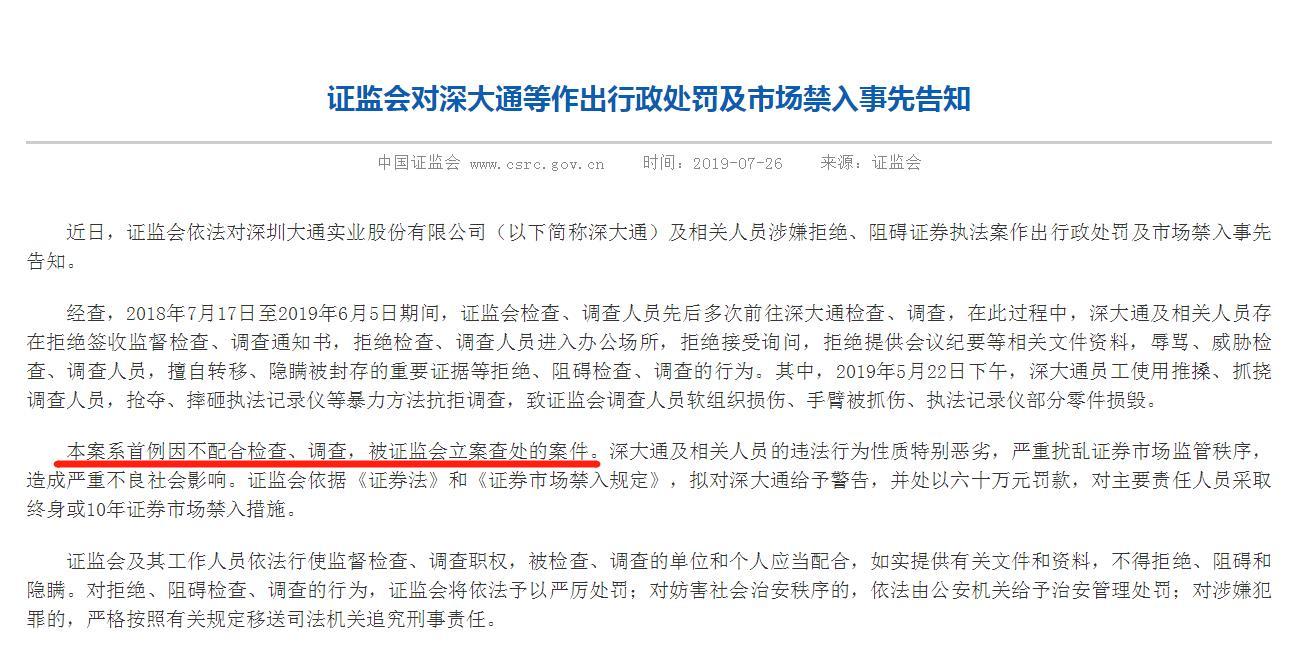

按中信行业分类下的50家社服标的统计:按照中信消费者服务行业分类,目前50家社服公司2021年半年报已披露完毕,①2021H1合计实现营收723.24亿元/YoY+61.74%,较2019H1下降7.68%;实现归母净利润52.78亿元/YoY+380.56%,较2019H1下降27.11%。随着国内整体环境从疫情影响的阴霾中逐渐走出,业绩较去年同期实现快速修复,但Q2因广州等地区疫情仍有反复,业绩恢复速度有所放缓,同比2019年同期数据仍然承压。考虑到暑期南京郑州扬州等地疫情目前也基本得以控制,在后续无大规模疫情反复的假设下,我们认为整体社服板块企业仍将持续恢复正常经营水平,重点推荐中国中免、科锐国际、锦江酒店、首旅酒店、九毛九、广州酒家、宋城演艺、天目湖等标的。②2021H1营收增速排序(较2019H1):人服>免税>职教>餐饮>酒店>自然景区>休闲景区>出境游;③2021H1业绩增速排序(较2019H1):免税>人服>休闲景区>酒店>自然景区>职教>餐饮>出境游,人服、职教具有明显抗周期属性,业绩逆势保持增长;免税业绩增长主要系中国中免受益于海外消费回流、离岛免税显着增长所驱动。④基于行业的增速判断,各板块的行业景气程度如下:人服>免税>酒店>休闲景区>自然景区>职教>餐饮>出境游。

免税:坚持看好离岛免税空间,中免龙头地位稳固。1)2021H1:公司实现营收355.26亿元/YoY+83.98%,环比2020H2增长6.72%;归母净利润为53.59亿元/YoY+475.92%,环比2020H2增长2.88%;扣非后归母净利润为52.65亿元/YoY+576.44%,环比2020H2增长1.46%,主要系离岛免税新政使得离岛免税业务大幅增长,同时2020H1疫情低基数所致。2)2021Q2:营收为173.92亿元/YoY+49.00%,归母净利润为25.10亿元/YoY+138.91%,扣非后归母净利润为24.31亿元/YoY+170.58%,与此前的业绩快报一致。3)现金流:2021H1经营性现金流量净额为7.51亿元/YoY-82.57%,较2019H1下降69.66%,主要系支付企业所得税大幅增加所致。4)2021H1公司继续完善多渠道布局免税业态:①海南:海口国际免税城和三亚店一期2号地项目贡献边际增量。②线上:线上业务作为有税业务,不具备免税牌照壁垒,但依托强大的供应链和运营实力带来的价格、购物体验等多方面的优势,盈利能力较强,再次证明中免牌照以外的从供应链到运营体系实力。公司加快线上业务整合,积极开展线上一体化平台建设,通过创新服务内容推进智慧门店建设以提升运营水平和顾客的购物体验;③上机新租金补充协议顺利落地,北京机场谈判有望再增利润;④国人市内免税新政有望加速推行,打开新增长点;⑤公司拟赴港上市,有望进一步拓展海外渠道、巩固上游采购体系、促进其产业链的延伸以及完善供应链、信息系统以及会员体系,国际竞争优势持续加强。

就业服务:灵活用工保持高景气度,科锐灵工H1收入高增80.5%,持续技术投入加持生态布局;省考提前投入增加短期承压,中公教育多序列增长飞轮效应有望显现。1)人服板块:中国大陆灵活用工业务2021H1保持高增长,稳就业政策下看好行业未来需求红利不断释放,龙头发展潜力可期。①科锐2021H1实现营收31.57亿元/YoY+79.19%;归母净利润1.03亿元/YoY+39.59%(剔除股权激励费用),处于此前业绩预告的中位数水平。②招聘市场需求回暖,IT、医药研发等岗位灵活用工保持高增。其中灵活用工2021H1收入25.18亿元/+80.5%,扣除英国灵活用工业务同增117%,毛利率7.36%/-1.57pct,较19H1下降0.61pct,2020H1因部分社保减免导致毛利率较高,因此与19年同期可比性更强;中高端人才访寻2021H1收入3.20亿元/+33.61%,扣除英国业务同增32%,毛利率38.19%/+1.78%;RPO2021H1营收0.68亿元/+28.90%,扣除英国业务同增28%,毛利率40.24%/+6.91pct。2)职教板块:①2021H1中公实现营收48.56亿元/YoY+72.94%,主要系上半年行业修复,教育培训基本正常开展;归母净利润为-0.97亿元/YoY+58.30%,扣非后归母净利润为-1.70亿元/YoY+53.77%;合同负债(扣除增值税之后的预收学费)42.29亿元,同比下降58.56%,可比口径下较年初降低4.32%,主要系上半年多省联考提前导致高峰收费期减少所致。②教学投入人力成本增加影响,净利率短期仍承压,市场回暖各序列逐步恢复亏损缩窄。2021H1毛利率44.71%/-3.56pct,同比2019年减少12.81pct,主要系线下开班逐步恢复及教学投入增加所致。整体净利率-2.00%/+6.30pct,同比2019年减少15.56pct。管理费用12.52%/-5.96pct,较2019年减少1.22pct;销售费率20.10%/-4.86pct,市场投入增加,较2019年增加1.53pct;研发费用率11.18%/-2.47pct,较2019年增加2.82pct。③疫情影响下地方中小培训机构抗风险能力较弱,有望催化行业加速向龙头集中。2021年国考招录继续稳增,省考招录人数有望进一步扩容,中公教育公考主赛道有望继续增长;非公业务多品类齐发,依托研发平台及高密度网点高速扩张。

餐饮:同店经营继续恢复,龙头企业谨慎展店,促进良性发展。①2021H1餐饮板块整体营收27.59亿元/+48.65%,归母净利0.04亿元,较2020年同期增加1.31亿元,主要系疫情得到控制,餐饮行业逐渐恢复所致,全年门店开店速度符合预期。②港股板块:1)九毛九:2021H1实现营收20.21亿元/YoY+112.9%,较2019年同比增长63.40%,归母净利润1.86亿元/YoY+316.57%,同比2019年增加102.2%;2)海底捞:2021H1实现营收201.63亿元/YoY+105.91%,较2019H1增长72.07%,实现归母净利润0.95亿元/YOY+109.84%,较2019H1下降89.57%;3)呷哺呷哺:2021H1实现营收30.47亿元/YoY+57.22%,较2019H1增长约11.82%,主要系疫情后经济复苏营业天数增多以及公司门店数量扩张所致;归母净利润为-0.50亿元/YoY+80.39%,净亏损大幅收窄但仍未扭亏为盈,较2019H1下降130.49%。③受七月末疫情多地爆发的影响,餐饮8月经营数据短期承压,但随着疫情逐步得到控制,预计餐饮业有望逐步恢复,目前时点继续推荐海底捞&九毛九。

酒店:Q2局部疫情反复拖累经营指标修复,趋势性恢复+加速展店+中高端升级不改。①2021H1酒店板块营收93.48亿元/YoY+40.31%,归母净利润为-0.66亿元/YoY+89.70%,主要系疫情后行业复苏,商旅和休闲旅游需求持续复苏所致;锦江和首旅2021Q2受疫情影响同店RevPAR上涨51.94%和80.6%,复苏势头强劲,2021H1扣非业绩分别同比+109.82%和+106.95%,疫情冲击逐渐减弱,行业复苏趋势显着,但上半年多地零星疫情反复使得行业恢复进程受阻,较疫情前同期仍持续承压态势。②开店:2021Q2末锦江pipeline酒店数增至5204家,相较2021Q1末的5109家继续增多95家,全年计划开店1500家;截至2021Q2末首旅酒店已签约未开业和正在签约店为1599家,较2021Q1末增多192家,保持1400-1600家店的开店目标;③根据STR数据,7月国内经济型&中高端酒店整体的入住率较2019年同期增速-9.9%环比6月对应增速-12.6%有所修复,RevPAR较2019年同期增速-10.9%环比6月对应增速-14.4%有所修复。7月尽管南京、郑州等地局部地区疫情影响暑期旺季复苏进程,但较6月仍有修复。根据STR数据,国内酒店整体入住率在7月第二三周已恢复至19年同期水平,在7月20日后入住率受疫情影响逐日下跌,至月末全国酒店入住率已跌至6成左右。考虑到目前南京、郑州、武汉等地疫情已基本得以控制,看好酒店同店经营稳步修复。

休闲景区:天目湖Q2业绩超预期,宋城受疫情反复影响客流恢复,随着中秋、十一小长假将近,下半年休闲景区客流改善仍可期。①休闲景区板块2021H1营收44.82亿元/YoY52.52%,归母净利4.55亿元,较2020年同期增加5.82亿元,主要系疫情得到控制叠加五一、清明小长假的刺激作用,使得景区上半年营收大幅增加;②标的层面:休闲度假游标的天目湖Q2业绩超预期,Q2实现营收1.49亿元/YOY+87.85%,较2019年同期增长13.74%;归母净利润为0.47亿元/YOY+198.88%,较2019年同期增长20.51%,略超预期,虽然受七月底疫情多地爆发,跨省游受限的影响,但公司积极采取应对措施,挖掘本地游客需求,同时在局部疫情得以控制的背景下,预计周边游仍将在较长时间内表现优于跨省游,叠加酒店产品线不断丰富,有望持续带来业绩增量;宋城演艺魅力湘西剧场出现确诊病例使得疫情防控再度收紧,根据我们的跟踪,旗下多景区在8月4日前后陆续减少场次或闭园,截至8月26日,仅有上海、杭州、宁乡开业且每日仅有一场演出,预计Q3业绩有所承压。后续随着此轮疫情基本得以控制,同时杭州室外千古情上映,预计园区经营有望逐步恢复;中青旅旗下的乌镇和古北水镇两大休闲游景区客流Q2实现较好恢复,北古水镇客流恢复到19年同期水平,随着疫苗接种人次增加叠加疫情得到有效控制,继续看好休闲游市场的下半年恢复。②自然景区2021H1实现营收34.14亿元,恢复至2019H1的70.0%,归母净利-0.73亿元,仍未扭亏。

出境游:受国际疫情影响出境游持续承压,旅游龙头强强联合赋能后续发展。①出境游2021H1受海外疫情等影响,上半年营收18.42亿元,同比下滑78.49%,归母净利-5.08亿元,同比下滑439.63%,主要系海外疫情扩散使得业务无法开展所致;尽管国内各大机场国际航班陆续增多叠加各国逐渐放松入境管控,整体出境游短期恢复进度预计仍较为缓慢,后续还需持续关注境外疫情控制情况。②根据公告和官方公众号,凯撒在今年6月与众信旅游签订《合作意向协议》,拟通过发行股票的方式吸收合并众信旅游,两者优势互补、强强联合,为后续出境游的恢复做好充足的准备。

目前时点,我们继续推荐社服三大主线:①免税组合:消费回流+政策催化下免税行业保持高增长,离岛免税政策利好不断释放、免税牌照发放增加进一步扩大市场容量,重点推荐中国中免;②酒店餐饮旅游等线下消费组合:2021H1餐饮和酒店等可选消费较去年同期高速修复,且酒店和餐饮龙头在短中期均逆势加速开店扩充市占率,下半年疫情扰动有望减少、预期行业恢复进程不断加速,继续推荐酒店板块锦江+首旅、餐饮板块九毛九+海底捞+广州酒家等;休闲景区宋城+天目湖;③就业类服务业逆周期组合:就业压力加大、保就业政策推出背景下,职教培训和灵活用工的需求持续提升,且职教、人服行业集中度均较低,渗透潜力巨大,利好龙头中公教育+科锐国际+人瑞人才,关注强生控股。