存款利率自律上限确定方式变了 调整首日各银行情况如何?

商业银行存款利率上限确定方式变了。21日,市场利率定价自律机制(下称“利率自律机制”)公众号发布文章称,利率定价自律机制优化了存款利率自律上限的确定方式,将原由存款基准利率一定倍数形成的存款利率自律上限,改为在存款基准利率基础上加上一定基点确定。

新的存款利率自律上限实施后,存款利率自律上限“有升有降”,半年及以内的短端定期存款和大额存单利率的自律上限有所上升,一年以上的长端利率自律上限有所下降。

中新经纬客户端查询发现,21日,已有多家银行发布了调整人民币存款利率牌价的公告,不过也有部分银行表示暂未收到通知是否调整以及如何调整。

多家银行发布调整人民币存款利率公告

6月21日是存款利率定价改革的首日,各家银行存款利率产品是否调整?怎样调整?

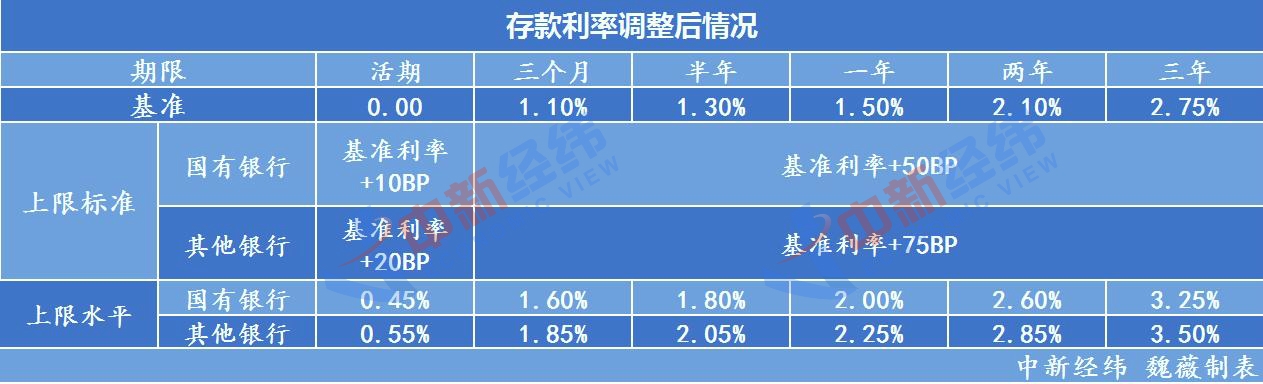

中新经纬客户端从业内获得的一份北京地区存款利率调整后情况表显示,调整的机构按照国有银行(注:指工农中建四大行)和其他银行分类,国有银行的活期存款、定期存款和大额存单上限标准分别为基准利率+10BP、基准利率+50BP、基准利率+60BP,其他银行的活期存款、定期存款和大额存单上限标准分别为基准利率+20BP、基准利率+75BP、基准利率+80BP。

中新经纬客户端查阅某国有银行APP发现,6月18日该行大额存单1年期、2年期和3年期产品年利率分别为2.25%、3.15%和3.987%;6月21日,其大额存单1年期、2年期和3年期产品年利率分别为2.1%、2.7%和3.35%,较之前相比分别下调15BP、45BP和63.7BP。

某国有银行大额存单产品调整前后对比 来源:某国有银行APP

一家城商行北京分行的理财经理对中新经纬客户端表示,该行的大额存单一年期和三年期产品利率有明显下降,如三年期产品由之前的年利率4.3%下降至3.55%。“之前的大额存单产品还有少量额度,卖完之后就没有了,将变成新的产品。”上述理财经理表示。

此外,中新经纬客户端查询发现,天津金城银行、广西桂林银行、吉林白城农商银行、河北三河农商银行、长春高新惠民村镇银行等多家银行于6月21日发布调整人民币存款利率的相关公告。

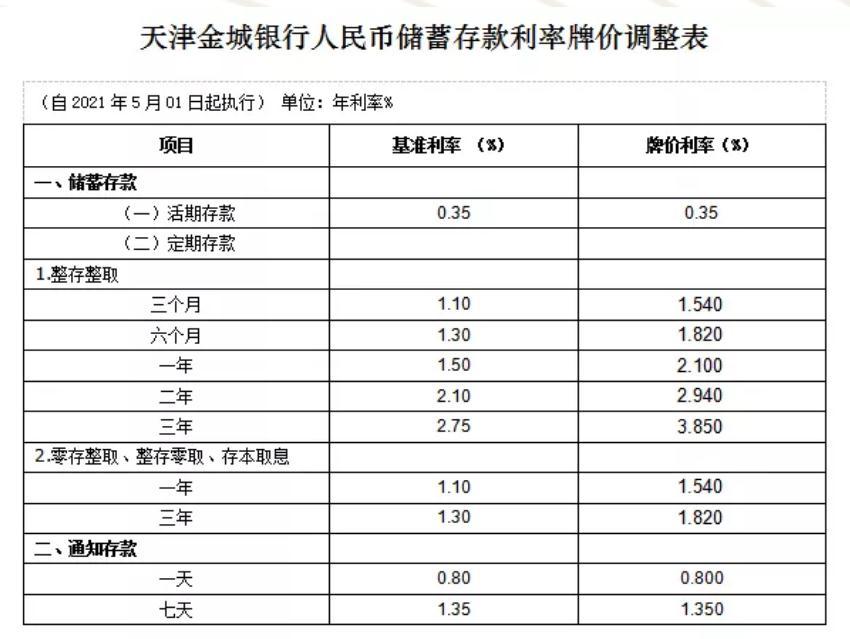

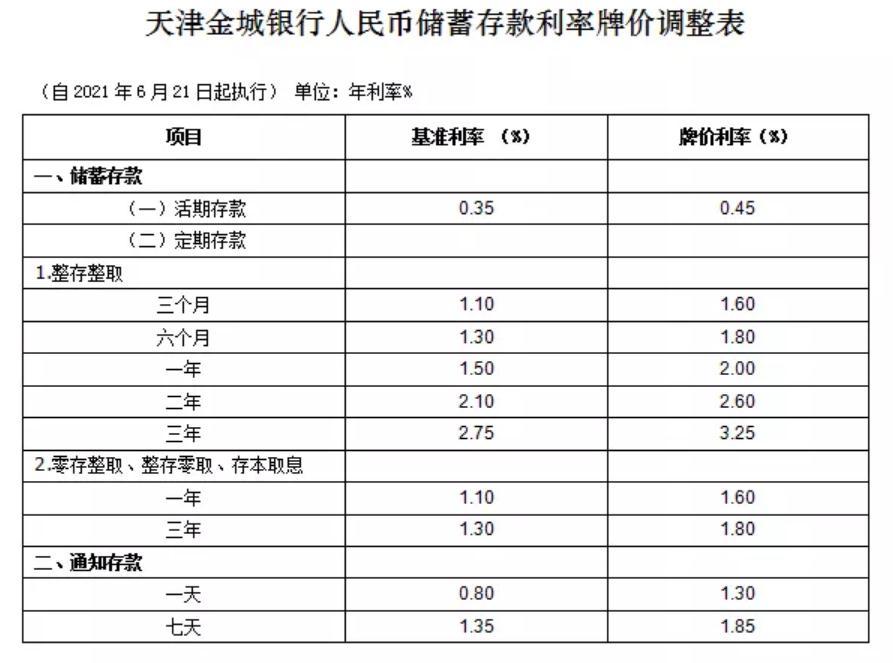

金城银行官方微信号显示,该行活期存款年利率由0.35%上升至0.45%,整存整取三个月储蓄产品的年利率由1.54%上升至1.6%,整存整取六个月、一年、二年、三年储蓄产品的年利率分别由1.82%、2.1%、2.94%、3.85%下调至1.8%、2%、2.6%、3.25%。

零存整取、整存零取、存本取息的一年期储蓄存款年利率由1.54%上升至1.6%,三年期则由1.82%下调至1.8%。一天、七天的通知存款利率分别由0.8%、1.35%上升至1.3%和1.85%。

来源:金城银行微信公众号

白城农商银行在公告中称,从2021年6月21日零时起,该行二年期定期存款执行年利率2.73%,三年期定期存款执行年利率3.3%,五年期定期存款执行年利率3.6%。活期存款、协定存款、通知存款及其他档次定期存款执行利率暂不作调整,仍按现行利率标准执行。

另据21世纪经济报道,某西部省联社于6月19日向省内农信社、农商行、农村合作银行下发的《关于调整人民币存款利率的通知》显示,该省联社根据新的存款利率定价方式及加点自律约定要求,对全省农村合作金融机构人民币存款挂牌利率进行了调整。

调整后的人民币存款挂牌利率自6月21日开始执行,其中:活期存款、1年期以下(不含一年)定期存款、保证金存款利率与现行执行利率一致,未调整;1年期以上定期存款(包括整存整取、零存整取、整存零取、存本取息、定活两便)利率调整为“基准利率+75BP”;协定存款调整为“基准利率+35BP”;七天通知存款调整为“基准利率+41BP”。

不过,也有银行表示暂未接到相关通知。一家民营银行相关负责人对中新经纬客户端表示,仅听说了存款利率自律上限确定方式转变,暂时不了解该行存款利率是否调整以及如何调整。

存款利率自律上限“有升有降”

据了解,2015年,央行放开存款利率上限,同年市场利率定价自律机制开始运作。此前,为有效维护存款市场利率定价秩序,在利率自律机制协调下,金融机构经过自主协商,形成了按存款基准利率倍数确定的存款利率自律约定上限。此番存款利率自律上限确定方式调整为在存款基准利率基础上加点,存款利率将有何变化?

市场利率定价自律机制在文章中表示,新的存款利率自律上限实施后,存款利率自律上限“有升有降”,半年及以内的短端定期存款和大额存单利率的自律上限有所上升,一年以上的长端利率自律上限有所下降。

东吴证券在研报中指出,长期以来,多数地区的自律机制要求:对20万元以上的大额存单,国有行、股份行及城商行、农商行的定价上限分别为基准上浮50%、52%、55%,这意味着1年期和3年期大额存单的最高利率是2.325%和4.2625%,实践中大量的中小银行选择“顶格上浮”。

以国有行为例,3年期大额存单原先的利率上限是2.75%*150%=4.125%,但改为“加点上限60BP”后,利率上限被降低至2.75%+0.6%=3.35%。而三个月的大额存单原来的利率上限为1.65%,但改为加点后,利率上限上升至1.70%。

文章称,按照存款基准利率倍数确定的利率上限,存在明显杠杆效应。由于长期存款基准利率较高,执行利率也明显偏高,扭曲了存款的期限结构。特别是个别金融机构利用长期存款利率较高的问题,通过多种不规范的所谓“创新”产品吸收长期存款。其他银行为稳定存款来源,被动抬高存款利率揽储,推升整体负债成本,出现了存款市场由坏银行定价的问题,不利于存款市场有序竞争。

中国银行研究院研究员梁斯在接受中新经纬客户端采访时分析,此前通过整数倍的方式确定短端和长端利率,会造成利率期限的扭曲。例如在短端利率应该上升的情况下,由于采用倍数定价,如果抬高倍数,会导致上限的高估,长端利率也同样面临类似的问题。结果是压低了短期利率上限,抬高了长期利率上限。因此,在改为加点报价后,两端利率会向中间位置回归。

宏观分析师周茂华对中新经纬客户端分析称,此次存款利率的改革,就是让存款机构由原来倍数粗放式定价转为精细化负债定价管理。这一改革使存款机构定价灵活性与自由度提升,让机构存款定价真正反映市场供需情况,就是让市场资金成本能真正反映供需、期限和风险溢价。

业内:不宜做出“降息”的过度解读

对于此次存款利率上限确定方式的变化,有部分网友认为,该行为属于变相降息。

“此次改革并非‘降息’,而是优化了存款利率自律上限的确定方式。”梁斯认为,以倍数确定自律机制上限,不仅存在“杠杆”效应,而且灵活度不足,相对来说更加刚性,以加点的方式确定存款利率自律上限在赋予金融机构更大自主权同时,也有助于规范市场竞争。

光大证券研究所金融业首席分析师王一峰同样在研报中指出,该政策应更多属于机制的理顺,属于“小步慢走”的渐进式改革方式,会对部分负债业务定价形成影响,但主要银行存款利率水平大体稳定,不宜做出将其视为“降息”的过度解读。

王一峰分析称,国有银行、股份制银行活期和一年期以内(含一年期)定期存款利率将维持相对稳定,但需关注通知存款、协定存款的报价水平变化,这部分存款客户具有较强的议价能力,存款定价是否上行需要再观测。

“一年期以上存款利率下调后,对国有银行、股份制银行影响不明显,但可能影响中小行吸收存款的能力。”王一峰指出,由于一年期以上存款占比相对不大,城商行负债在“量”“价”之间面临再平衡,预估影响可控。定制存款、大额可转让定期存单、协议存款等主动型、高成本定期负债,这些存款的定价水平相对偏高,改革后利率水平将出现下降。

另一家民营银行高管人士对中新经纬客户端透露,21日,该行已经接到相关通知,为了保证存款产品竞争力,该行也已设计将部分存款产品利率在上限范围内“一浮到顶”。

在王一峰看来,对于个别银行而言,考虑到地处不同地区的机构面临的市场环境和竞争格局存在较大差异,不排除部分存款增长压力较大的机构,可能会通过提升加点幅度的方式稳存增存。

“新方案实施后,金融机构无需大幅调整所有期限的存款利率,而且一年以上的存款占比也较小,总体看对金融机构和存款人的影响都不大。”市场利率定价自律机制在文章中表示。

需要指出的是,市场利率定价自律机制还表示,各金融机构仍可在自律上限之内,与存款人自主协商确定存款实际执行利率,存款实际执行利率并不一定会有大的变化。

对于储户而言,周茂华指出,整体上,本次出现各期限存款利率涨跌,整体波动幅度不大,银行存款目前仍是最安全靠谱的保本方式,储户可以根据自身流动性需求,选择相对高的储蓄产品。

梁斯认为,存款利率自律上限规定了存款利率的“天花板”,在合理范围内,储户仍然可以和银行协商确定存款利率,对储户的影响并不大,无需过度担忧。