老虎证券:一文看懂巴菲特股东大会八大亮点

美国东部时间5月1日,伯克希尔·哈撒韦公司(Berkshire Hathaway) 2021股东大会在美国洛杉矶如期举行,今年,90岁高龄的巴菲特专程飞赴加州,与合作了60年的97岁老搭档芒格“合体”,年度股东大会的地点首次在奥马哈以外的地方举行。被外界普遍视为巴菲特接班人的两名副董事长:伯克希尔保险业务负责AjitJain和非保险业务负责人Greg Abel一同出席股东大会。

巴菲特和芒格在会上分享了对通胀、对加息的精彩看法,同时回答了为何减持苹果、如何看到比特币/SPAC热潮等大家关注的问题。

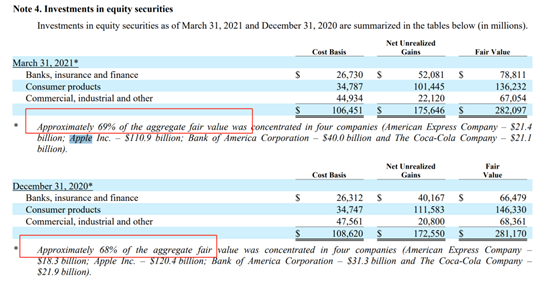

在股东大会之前,伯克希尔发布了今年一季报:

当季运营利润70.2亿美元,较去年同期增长20%,比疫情爆发前、也就是2019年的55.6亿美元高出了26%以上。在计入其所投资盈利后,公司一季度净收益117.11亿美元(相当于750多亿人民币)。

此外,伯克希尔公布其最新的四大持仓,共占其投资组合比重为69%。截至3月底,苹果仍然是伯克希尔哈撒韦投资组合中最大的单一持股,价值超过1100亿美元。其他持仓量最大的依次是美国运通,美国银行和可口可乐。截至2021年3月31日,伯克希尔哈撒韦前4大持仓为:

而为了让大家第一时间get要点,老虎证券特地总结了本次股东大会的8大亮点:

1、世界发生剧烈变化,巴菲特建议投资指数基金,芒格建议买伯克希尔

在演讲开始时,巴菲特列出了截止2021年3月31日的全球20个市值最大上市企业,前六个公司中有5家是美国公司,包括苹果、微软、亚马逊,谷歌和Facebook,第二名是当地政府控股的沙特阿美。巴菲特认为这说明美国环境利好。(小编特别指出:当前全球20大市值公司中有4家中国公司哦!他们是腾讯、阿里、台积电和茅台。)

巴菲特说,短短30年内,最高市值公司的市值从1040亿美元增长到2.05万亿美元。市值变化一定程度反映了一些通胀,但这期间其实并不是高通胀时期。你可以看到30年里,世界变化极大。但如果你的股票持仓足够多元化,那就会表现很好,当然我个人更喜欢美国公司。

30年前的全球20大市值排名中众多的是日本公司。巴菲特说道,1989年排名前20的公司没有一家出现在今天的榜单上。选择伟大的公司比仅仅选择一个有前途的行业要复杂得多。选股要比找出未来什么会成为一个好行业重要得多。

如果你喜欢挑选个股来投资的话,很难确保你能挑选到很多年后还顽强存活的公司。例如,1903年我爸爸出生时,是汽车改变了美国,曾经至少有2000家跟汽车相关的公司,而到了2009年,仅有三家汽车制造商幸存,其中两家破产。这是汽车业在金融领域里发生的变化,变化是巨大的。

在关于投资指数基金的问题中,芒格认为,对长期投资者来说,是长期持股还是持股多元化,持有伯克希尔等于持股多元化。巴菲特随即打趣称,我一直以来都有推荐SP500指数基金,当然90%的情况下,你买国债或者标普比较安心,我也建议。我当然更喜欢伯克希尔,伯克希尔是很好的可以持有的个股,如果您对股市不了解,那就买标普500指数基金。

2、卖出苹果股票可能是个错误

在被问及为什么2020年减持了部分苹果,而不是继续买入。

巴菲特承认:去年出售其一小部分苹果股票是个错误决定。2020年第四季度,伯克希尔将其所持有的苹果股份减少了3.7%,至约9.44亿股。根据刚发布的第一季度财报显示,苹果仍是伯克希尔组合中最大的单一股权,价值接近1100亿美元。

巴菲特回答,我们对于苹果5.3%的持股率已经是很高的市场安全水平,而且持有的市值已经远远超过其他股票。苹果是一个非凡的公司,他们有优秀的管理层,他们的产品在全球范围也有忠实的粉丝,苹果的品牌和产品都非常杰出,利润率也非常高。同时手机在所有年轻人生活中都是必不可少的必备品。查理你觉得我们去年卖了股票是错误的,是吧?

芒格:确实错了。你看有些时候你必须可能还得在查理的眼皮底下偷偷做一些操作,但是现在看来是做错了。

巴菲特:去年伯克希尔出售了部分苹果股票,但由于回购了自家股票,令股东所持有的苹果比例不降反升。库克是我们见过最棒的公司管理人,产品广受欢迎且利润率高。

3、巴菲特拒评比特币,芒格称“与文明利益背道而驰”

被问及在加密货币已超过了2万亿的估值,你们仍然觉得这个是一个无价值的黄金吗?

巴菲特拒绝回答,他戏言,为什么政治家可以躲避这个问题,我是不是也行?他表示与芒格都不持有比特币,现在数千万看直播的人持有比特币,不要问两个不持有的人,不想让大家不高兴。

但巴菲特的拍档芒格则很直接地称憎恨比特币的成功。他说,这些了解我的人,现在在我面前使劲摇旗,叫我不要回答。但我憎恨比特币的成功,我不喜欢这种虚拟货币来绑架我们现有的货币系统。比特币就好像一种“凭空创造的金融产品而已”,我不满意这一点,我认为这一点“与文明利益背道而驰”。

巴菲特过去曾宣称比特币毫无价值,他不能对比特币估值,因为他觉得比特币不是一种能产生价值的资产,是一种幻觉。在巴菲特看来,认为比特币具有巨大内在价值的想法是一个笑话,也是一个幻觉,当新投资者停止进入,那么比特币的繁荣就将结束。

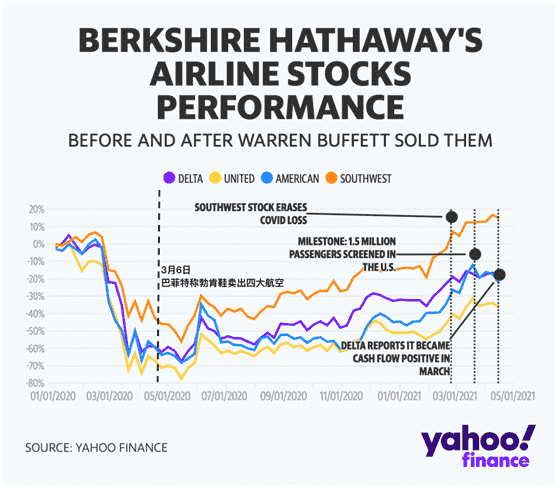

4、航空业有很大复苏,但不会买回航空股

2020年疫情期间,伯克希尔抛售了总计数十亿美元的航空股,是亏损割肉的。随着后疫情时代到来,航空股价开启涨势,有人戏言股神割肉割在地板上。

但巴菲特认为他的行为没有任何问题,美国政府在疫情爆发后给航空公司提供帮助。事实上,伯克希尔已经不是航空公司业的大股东,也正因为抛售,政府才可能更容易接受援助这个行业。

关于清仓航空股,巴菲特回应道,那时候整个经济停滞情况,救不了。后来通过美联储以及国会在财政方面的行动,航空业现在有了很大的复苏,但是还是不想把这个股票给买回来,我们知道短期内航空业回不来的,因为现在很多人想国际旅行,但是去不了。

巴菲特表示,“一个实际销售额不到1000亿美元的行业亏损了很多钱,他们失去了潜在的盈利能力。”巴菲特说道,“我认为航空业务因为我们的抛售变得更好了,我希望他们一切都好,但我仍然不想购买航空业务。”

巴菲特还表示,伯克希尔依然通过其他企业持有很大的航空公司风险敞口。目前持有约19%的美国运通,对服务航空业的公司精密机件(Precision CastParts)还有持股。他希望四大美国航空公司经营良好,认为这些管理层已经在疫情期间做了出色的工作。

其实,巴菲特在股东大会上也说,更喜“轻资产,重回报”的公司,比如Facebook、谷歌都很好。但航空股显然是非常重资产的模式,而疫情之下,超额负债,显然不符合巴菲特的投资逻辑。巴菲特曾经说过,所有航空公司的整体经营规模比不上一个苹果公司,所以它们不会跻身伯克希尔的前十五大投资。

5、只要钱到位,就为马斯克去火星殖民承保

当被问及是否愿意成为马斯克旗下SpaceX的火星殖民计划的保险公司时,巴菲特回答:“这个问题很简单,只要看给多少保费就好了。如果保费高,当然是愿意的,当然也要看马斯克的意愿。”

而伯克希尔保险业务副董事Ajit表示:“我很小心,他(马斯克)真的很有冒险精神。”

马斯克此前称伯克希尔对德州投资90亿用于能源建设是错误的,应该用电池来储能。对此,伯克希尔非保险业务副董事长Abel回应称:“今年在德州发生了很多不幸的事件,很多人丧失生命,也造成了800至1300亿美元的经济损失。而电力行业的表现是令人失望的,没有满足人们的需求,并且造成了很大的能源成本。”

Abel表示,伯克希尔对BNE的投资和提议是基于德州人民的福祉,发展电力行业需要有效的保险政策,面临民众对电力的需求,应该提前部署,把提前4天部署再提前到7天。目前来讲,伯克希尔的考虑是最好的,也将持续讨论和评估下去。格雷格称:我们的电力可以持续7天发电,而电池只能持续4个小时。“

巴菲特也补充道:对能源建设进行400亿美元投资是一个承诺,伯克希尔并没有因为有各种风险而不去承保。“公用事业最本质的目的是为极端情况做好准备,不能总是强调某种情况百年一遇,因为会有人在例外情况中失去性命。”

6、SPAC是投机狂热的副产品

巴菲特表示,SPAC按规定两年内必须花钱出去,如果利用别人的钱来赌博,自然表现好于伯克希尔。

但巴菲特称,我们会看很多的状况,也许这中间有一些私人的传奇公司,或者有比较好的公司和比较差的公司鱼龙混杂,可以做任何的销售,但是我觉得这是比较夸张的情况,这种等于是对市场赌博的情况。

芒格称,我不喜欢职业投资者骗人投资割韭菜,SPAC是一种“容易钱”(easymoney),如果过度的话就会有很大问题,用来赌博的话是种羞耻行为。

7、Robinhood加剧了市场的投机性

被问及短线交易的时候,巴菲特称,Robinhood已经成为过去一年或一年半股市赌博属性中非常重要组成部分,他们声称免佣金,吸引了很多想要赌博的人,Robinhood这种软件没有违法但谈不上道德。赌徒押注的方式不是我尊重的方式,是在“向希望收税”。像Robinhood这样的交易应用最近为股市的“投机部分”做出了贡献,利用了个人投资者的投机倾向。

芒格则生气地表示,这种事情就是个严重错误。

短线交易人数的增加,也就是所谓的赌徒。当他们进行赌博的时候,觉得是像买彩票一样的。他们口袋里有很多现金开始行动,有时候也会得到很好的结果。然后他们买了这些股票,觉得非常有趣之后又赚钱了。这些赌徒在全世界都有的,而且他们的赌性非常强。在不同的一些情况之下,也领导到我们在进行投资的市场当中,这也是我们看到的一些事实。但是如果没有人跟你讲这样子的一些情况是不太好的话,你可能也不会发觉。

芒格:是的,用费用驱动的,而不是真正进行了良好地投资。这中间有一些费用相应的发展,所以才会发生活动。所以在某种层面之下,这种容易赚的钱,比如SPAC或其他的公司,或者得到更多的相应的费用,所以这中间会造成更多的问题,特别是对人类文明的市场当中,所以并没有更好的信用进行投资。

巴菲特:人类对于赌钱的事情有本质上的喜爱,是很多人觉得自己非常聪明。

8、现在估值更多要跟利率挂钩

有一个问题问道:现在这么多高估值的标的,特别是高科技企业,比如去年成长50%、100%甚至200%,一年取得了这样的成长,估值这么高,现在怎么去看投资?

巴菲特说,股票的价格有些时候还要跟利率去做一个比较,我昨天跟华尔街日报做一个访问的时候有一个资料,就是在星期四的时候,美国财政部发了一个长达四周的财政刺激的预案,他们发的国库券。就是关于国库券的拍卖,他们做了四周的国库券的拍卖,大概是收到的申请超过430亿,而且平均的国库券价格是100.000000,后面跟了六位数的0。大家拿到400亿的国库券,而且财政部收到的这个钱后面全是“0”。

当我们的财政部部长耶伦提到会有债务的经常性的费用,他们现在的利率支出其实是降低了8%,利率如果达到10%,如果在整个估值方面产生非常大的变化,产生的就是金钱和财富。因为出去没有在风险环境下经营,我们知道现在是短期的,所以这个现象非常有意思。

我长达25年的时间,都把保罗·萨缪尔森的书带在身边,都是解释关于经济基本面的。保罗·萨缪尔森是第一位诺贝尔经济学奖的得主,大概是在六十年代的时候是来自于美国的第一位经济学奖的得主。萨缪尔森是非常棒的作家,文笔非常犀利以我带了1973年的《经济学》。那个时候经济学刚刚作为学科进入,亚当斯密也说过也写过经济学的理论,后来又有了很多经济学家涌现出来。萨缪尔森成为了他时代最有名的经济学家。

我完全没有找到有负利息的字眼,然后找零利率,他在零利率怎么讲的?他在亚当斯密学习了这个理论几百年后提到了几点,他说你可能短期内能接受负利率,但是永远不会发生,这是他在黑暗时期提出的理论。现在我们生活在目前的环境下面,利率在去年基本上接近于零,现在也差不了多少。发了四周的短期国库券,比如说我们有1000亿的国库券,当然真实数量是超过这个的。

在疫情之前,大概从中每年有10到15亿的收益。从现在的利率去出发,可能只有达到2000万。感觉只是最低收入从15分到20分的改变一样,我觉得这是设计的初衷。这也是为什么我们的联邦储备是以这样的方式去颁布政策,因为不管怎么样,他们都是希望利率越低越好。但是如果现在的利率,如果长期以来都觉得是适当的话。这些刚才提到的公司,对他们来说就是可以更好地去交付现金。

你如果在现在的利率上打折的话,股票的价格也会变得比较低,我们也需要知道从三十年的角度去看利率,现在的时期真的是非常特殊的。我们从来都没有看到现在这种财富运作的情况,尤其是根据货币政策和财政政策去做的调整,基本上利率是接近0%。但是在经济学上,我们必须要记得一点,你永远不可能只做一件事,必须预期接下来会发生什么呢?我们提到有大概85%的美国人都收到国家给他们刺激性的支票1400美金。一年前说大概说美国40%的人在银行里没有存款,但是一下子85%的人拿到1400,收到钱的人都感觉更好了。但是借钱的人肯定不是太好。

这样的政策让我们的商业更加繁荣,让大家的心态也变得更加快乐。但是我们看一下这样的成本在之后会不会带来其他后果?如果有的话,可能又要有很多其他措施推出出来。经济学的任何措施都会有后果的,这也是为什么像苹果、谷歌这样的公司,都是好的公司,尤其是资本利得上,在经营上不会有太多的资本,如果要找到这样债券话,我觉得是不可能的。

芒格:大家都已经完全了解,我们也希望能够推展现在的经济,在欧洲也是如此,在财年上面的一些政策都是有关的。很多人对数字已经麻木了,觉得万亿不是了不起的事。您讲到1400块好像不值多少钱,我们看看以后是怎样的计划。对于我跟查理曾经看到很多的电影,专业经济学家看到这样的情形也觉得非常惊讶。我知道丘吉尔是非常保守的人,而且对很多事情的判断都是准确的。现在再讲到现在经济学家,他们对于很多事情都非常有信心。但是我们知道现在经济状况其实是更复杂了。

以上八大亮点之外,巴菲特在伯克希尔股东会回答了关于银行股、企业税等问题,同时,他强调轻资本高回报的业务模式是最好的!

本文不构成且不应被视为任何购买证券或其他金融产品的协议、要约、要约邀请、意见或建议。本文中的任何内容均不构成老虎证券在投资、法律、会计或税务方面的意见,也不构成某种投资或策略是否适合于您个人情况的陈述,或其他任何针对您个人的推荐。

特别提醒:本网信息来自于互联网,目的在于传递更多信息,并不代表本网赞同其观点。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,并请自行核实相关内容。本站不承担此类作品侵权行为的直接责任及连带责任。如若本网有任何内容侵犯您的权益,请及时联系我们,本站将会在24小时内处理完毕。