康臣药业年报增速明显,主体+并购业务双驱动

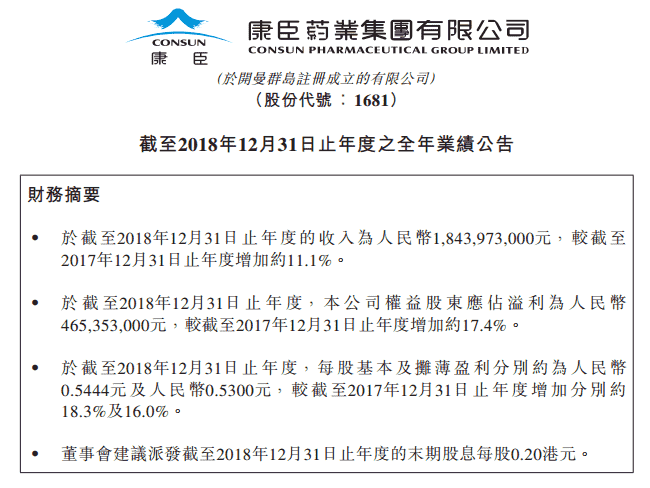

2019年3月20日,康臣药业(1681.HK)公布2018财年业绩,录得营收18.44亿元(人民币,下同),同比增长11.1%,其中康臣药业主体业务(不含玉林制药分部)经营规模突破12亿元;公司权益股东应占利润4.65亿元,同比增长17.4%,经营性净现金流达到7.54亿,同比增长199.1%。公司宣布每股派息0.2港元。

业务回顾

康臣药业的主营业务包括两大块,一个是上市公司主体里的传统业务(包括肾科、医用成像、妇儿系列药品),另一个是并购进来的玉林制药业务,两个分部均有稳定的增长。

图表一:康臣药业主要财务数据对比图

数据来源:公司公告,格隆汇整理

1. 主体业务(康臣药业分部):经营规模放大,肾科药物增速明显

康臣药业主体业务(不含玉林制药分部)经营规模突破人民币12亿元,主要包括肾科药物,医用成像对比剂药品,以及妇儿系列药品。

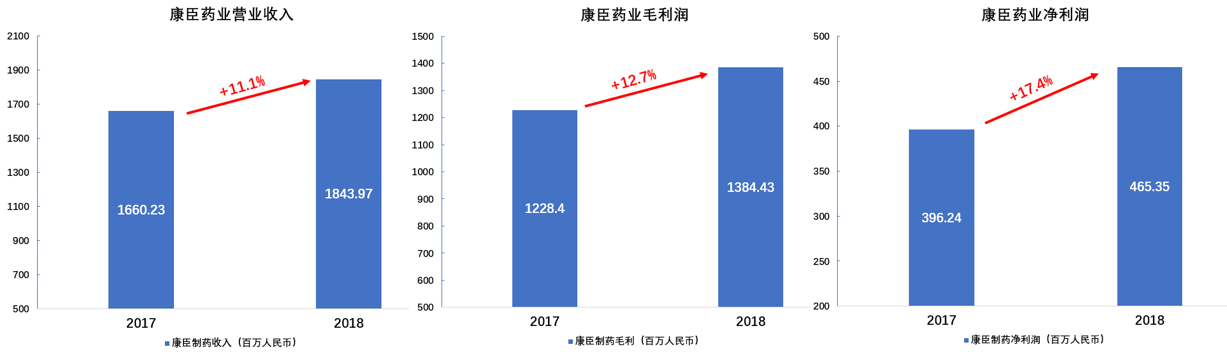

肾科药物录得营收9.28亿元,同比增长13.9%。尿毒清颗粒作为公司的拳头产品,在肾病口服现代中成药市场第一的位置保持不变,尿毒清作为基药目录内的品种,从医保乙转甲后,增长的态势明显。产能是销量的硬指标,只有产能跟上来,销量才不会掉链子。所以2018年5月,康臣与通辽市政府签署了战略合作协议,公司预计会在未来的5年内投入近5亿元人民币的资金,其中1亿元在2018年投资用于技术改造,启动尿毒清颗粒新车间建设,提高生产能力和自动化、智能化水平;2019年计划投资近2亿元建设尿毒清颗粒生产新车间,力争用五年时间将尿毒清颗粒单产品生产规模提升至20亿元,尿毒清的放量还将持续。

医用成像对比剂药品(钆喷酸葡胺注射液)销售录得营收1.28亿元,同比增长6.9%。其中销量同比增长12.23%,三级医院销售量同比增速11.3%,二级医院销量同比增速22.4%。2018年康臣药业钆喷酸葡胺注射液市场份额保持排名第三(占到25%),仍然维持在磁共振成像对比剂产品线的稳固地位。

妇儿系列收入1.30亿元,同比增长18.2%。妇儿板块增加的一个过亿品类右旋糖酐铁口服液(源力康),源力康是三价铁里唯一口服液剂型,是康臣药业独有的剂型。右旋糖酐铁为有机高价铁络合物,用于治疗和预防缺铁性贫血,可以有效的被人体吸收,没有胃肠道反应、没有异味,所以可用于围产期孕妇和2岁以下幼儿补铁。2018年,右旋糖酐铁被纳入国家基药目录,从基层医院到三家医院都会不断深化。

2. 玉林分部:品牌重塑,产能扩大

玉林制药前身广西玉林制药厂始建于1956年,绝对的“中华老字号”企业,独家品种20个、地理标志产品1个、中药保护品种12个,例如其主打产品正骨水、湿毒清胶囊、鸡骨草胶囊、云香精、珍黄胶囊(珍黄丸)等。康臣将其收购后,进行了重新的整改,销售方式改为自营,降低成本,玉林毛利率快速提升,业绩大幅改善。从2016年7月成为康臣葯业集团的控股子公司以来,玉林制药累计向康臣集团及其他非控股权益股东分红超过人民币0.76亿元,分红比例约30%。

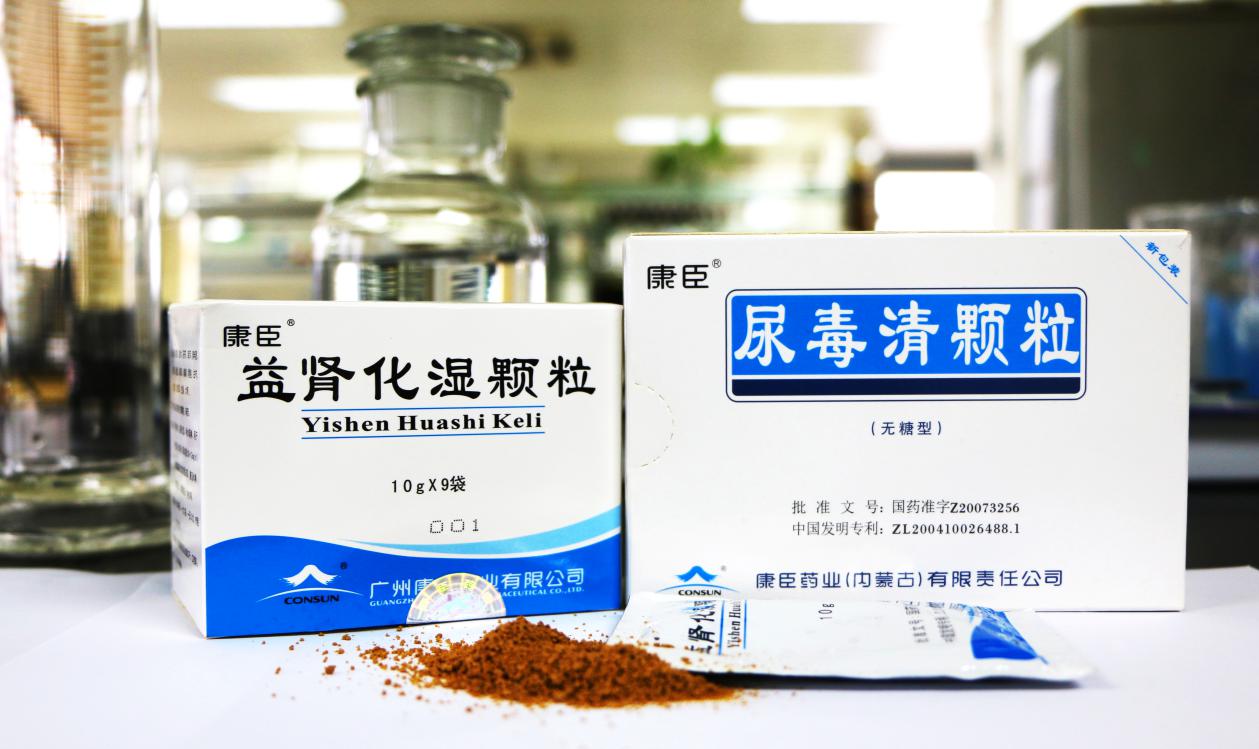

2018财年,玉林制药分部实现营收6.24亿元,同比增长4.1%。其中税后利润1.48亿元,同比增长20.2%。按项目分类来看,骨科药物录得2.5亿元,同比增长11.5%;皮肤科药物销售2.22亿元,同比增长0.5%;肝胆科药物销售1.11亿元,同比增长8.5%。

根据公司未来发展规划来看,玉林分部中OTC业务将会主攻终端市场。OTC业务的改变,由消费者直接感知,从而获得消费者认可。作为老字号的玉林,有着长期的信任基础,配合康臣药业自身的丰富产品线,外加深耕销售,任何市况下产品组合都能够取长补短,抵御风险能力强。

产能方面则是扩张明显。2019年1月20日,玉林制药在玉林中医药健康产业园隆重举行了封顶仪式,目前已基本完成园区北区8栋建筑的封顶工作,而在2017年10月,公司已经完成园区南区2万平方米的仓库的封顶工作,意味着,新区建设已经迈入新阶段。玉林制药新地点规划用地600多亩,计划总投资额逾人民币10亿元,三期建设完工投产后,产能将是目前的6倍。

图表二:玉林制药2017与2018收入,净利润与净现金流

数据来源:公司公告,格隆汇整理

财报亮点

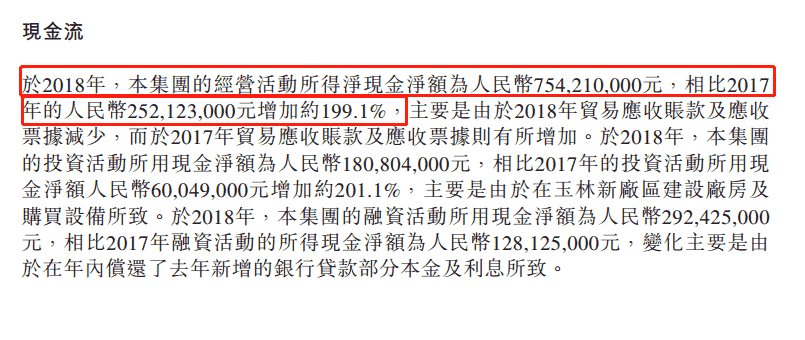

2018年康臣药业业绩整体盈喜之外,也存在一些值得关注的财报亮点,主要体现在现金管理与库存管理方面。

2017年时,公司在营收增速35.7%的背景下,经营性现金流减少了43.9%,这个背离让市场疑惑很大,但不可忽视的是,当时有两票制以及中药价格波动导致存货及备货周期影响所致。而2018年,康臣的现金流出现了大幅的好转。

图片三:康臣药业现金流公告

数据来源:公司年报,格隆汇整理

公司去年的利润有4.65亿,去年公司在收入增长的同时,也加大了应收款项的管理,将应收款下降了1个多亿。另外,库存也进行了很好的控制,成品库存余额从7088.6万元下降至4972.6万元,在产品的和原材料都有所增加,在产品余额从3990.8万元增长至5062.4万元,原材料存货余额从8920.7万元增长至1.1亿元,为下一年的生产做好了储备。

图表四:康臣药业应收账款余额

数据来源:公司公告,格隆汇整理

研发管线

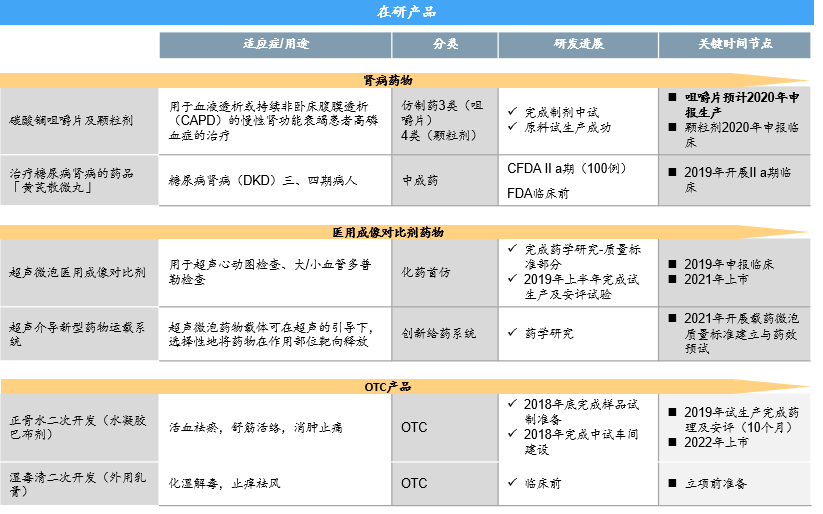

作为医药制药企业,研发与创新是发展的第一动力。下图为康臣药业目前在研产品进度表,其中最值得关注的是肾病药物的两项产品,碳酸镧与黄氏散微丸,两款产品的成功研制,将完成公司对慢性肾病1-5期的全面覆盖。

图表五:康臣药业研发管线

数据来源:公司公告,格隆汇整理

1. 糖尿病新药获批临床试验

源于传统古方北宋《圣济总录》的“黄芪散微丸“,2018年3月15日获得CFDA颁发的《药物临床试验批件》,批准开展实施临床试验。

此次获批临床的新药,是采用现代先进技术对传统中医药进行系统研究,自主研发的纯中药制剂,疗效确切、安全性高,具有很高的科技附加值,并已注册申请专利。该药临床定位于糖尿病肾病III期,为国内独家品种,市场潜力巨大,预计2019年将开展II期a临床,若日后获批上市,该药将可填补国内该治疗领域的空白。

2. 碳酸镧取得重大突破

2018年碳酸镧取得重大突破,成功研制出原料药,制剂,咀嚼片,颗粒剂试剂成功。碳酸镧咀嚼片与颗粒试剂主要用于血液透析或持续非卧床腹膜透析(CAPD)的慢性肾功能衰竭患者高磷血症的治疗,分别于2020年申报生产与临床。

从市场规模角度预测来看,米内网数据显示,2013年-2017年间,碳酸镧咀嚼片在我国医院年销售额增长率均超过100%,2022年预计市场规模达到8亿元。碳酸镧作为夏尔制药原研产品,目前在中国为独家销售,公司力争实现首仿,在碳酸镧成功进入国家乙类医保之后能够进行替代。

小结

管理层近几年的业绩指引一直是20%以上的增长率,每一年都有做到,即使在2018年医药政策频出后,业绩依然稳住超乎预期表现。看康臣的逻辑很简单,只要尿毒清颗粒地位稳住,增长就有保证;玉林的产能恢复,玉林的增长进一步稳住公司业绩,终端的开发就是彩蛋了。康臣目前10倍的PE(TTM),与同行业公司对比,估值处于洼地,看到稳住的成绩单,不断向前的在研产品管线,就明白重塑盘整中的稳扎稳打,惊喜还是常在。