飞书深诺再度闯关IPO 去年利润率为7.7%资产负债比率超90%

中国网科技11月4日讯(记者 苏畅) 今年4月冲刺香港IPO折戟后,飞书深诺数字科技(上海)股份有限公司(下称“飞书深诺”)再度冲击上市。近日,港交所信息显示,飞书深诺近日向港交所二次递表申请上市。

出海数字营销服务提供商飞书深诺成立于2013年,主要为第三方广告代理提供广告投放及合规服务,客户涵盖游戏、APP、电商、品牌等行业的中国企业。截至今年6月,飞书深诺服务了3519名定制化解决方案营销客户。

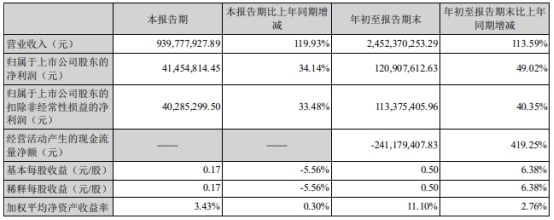

营收主要来自定制化解决方案服务和SaaS服务。招股书显示,飞书深诺近三年营业收入起伏较大。2018年实现营收3403万美元,2019年大幅增长86%至6325万美元。2020年受疫情影响,公司收取的媒体奖励平均比率下降,提供的营销客户奖励平均比率提升,导致全年收入减少9%至5949万美元。今年上半年飞书深诺收入为5225万美元,增幅达到129%

飞书深诺引用艾瑞咨询报告的数据显示,按2020年交易总额计,飞书深诺是Facebook及Google的最大经销商,贡献了95%左右的媒体交易净额总值。公司以20.5%的市场份额于中国出海数字营销服务供应商中排名第一。

对应报告期内,飞书深诺的毛利率分别为88.8%、80.8%、83.3%和80.1%,与可观的毛利率相比,公司的利润率保持低水平,分别为3.9%、15.4%、7.7%和5.9%。

其中,销售费用、行政开支和研发费用三费侵蚀了大部分毛利。值得注意的是2018年投入最大的行政开支部分,该项费用在毛利中的占比达到43.2%,今年上半年行政开支占比降至22%,紧随销售费用之后。

值得一提的是,飞书深诺在报告期内的资产负债比率高企,分为达到95.9%、95.0%、93.5%和92.5%。

飞书深诺几乎全部收益来自出海数字营销服务,在一定程度上,业务及前景部分取决于客户的出海需求,以及对出海数字营销解决方案的需求。飞书深诺指出,如果营销客户对全球扩张的需求并无增长或增长速度慢于预期,公司业务、经营业绩及财务状况将受到重大不利影响。今年以来,国际竞争形势趋于紧张,不少公司暂停赴美IPO,前景不甚明朗。

此外,飞书深诺面临激烈的市场竞争,出海营销服务领域已经诞生了汇量科技、蓝色光标等上市公司,以及易点天下等。飞书深诺表示,如果无法适应瞬息万变的行业或不断变化的客户需求,则对公司服务的需求或会减少,进而对业绩产生不利影响。

在上市之前,飞书深诺已完成4轮融资,外部投资机构包括完美世界、二六三网络、嘉蓝投资(跨境通旗下)、赢创投资、越云投资、湖南文化旅游等。在飞书深诺IPO前,飞书深诺创始人、董事会主席兼CEO沈晨岗及其配偶冯岚合计持股比例达到50.78%。完美世界持股占比为11.46%。

招股书披露,飞书深诺计划未来将进一步加强数据驱动技术基建、SaaS平台及营销工具,打造跨区数字营销生态平台。