“双十一”银行信用卡花式秀优惠 免息分期付款含“水分”

“双十一”购物节又来了,各家金融机构掀起新一轮刷卡消费促销战,除了“领红包”“消费减免”“多倍积分”等刷卡“抢客”方式外,“分期业务”也成为各家银行信用卡业务拓展的必备玩法。

但对于消费者而言,天下没有免费的午餐,或许只是午餐的收费形式进行了再包装。银行分期业务营销手段历来简单粗暴,缺乏对客群的精准识别和精细化营销,因此,近年来银行信用卡业务的投诉率持续上升。

银行信用卡优惠花样多

查阅各银行官网、APP以及微信公众号后发现,多家银行的“双十一”活动自10月20日就已开启,促销领域主要集中在“刷卡金”“秒杀”“玩转积分”“满额立减”等方面。

例如,多家银行的信用卡推出“双十一”绑定支付平台减免活动,可通过支付宝、微信支付、京东等第三方快捷渠道使用该行信用卡主卡消费。在天猫支付宝平台,中国银行、建设银行、邮储银行、交通银行、民生银行、上海银行、北京银行、宁波银行等多家银行推出了绑定支付宝优惠专场“双十一”红包大放送活动。

银行和电商也开展了多种合作。在拼多多上,邮储银行、工商银行、浦发银行等多家银行都有优惠活动推出。在京东商城内,光大银行推出购机福利,该行信用卡持卡客户选择在京东商城(App/网页版)购买手机或手机配件部分商品,并使用京东支付-光大银行信用卡支付,即有机会享单笔订单商品应付金额“满2000元最高减100元”的优惠。

免息分期付款背后藏猫腻

持卡人在享受购物的乐趣时,为了缓解还款压力,很多时候不可避免地要用到信用卡分期。查阅各银行官网以及下载信用卡APP后发现,银行与互联网电商及汽车品牌商联手促销,推广信用卡消费或分期业务,这类活动主要体现在“领红包”“消费减免”“多倍积分”等形式上。不少银行在进行信用卡营销时,都会使用“零利率”“免息分期”等宣传语,但分期付款真能“免息”吗?

以一家股份制银行推出的信用卡分期购车活动为例,该行工作人员表示:“近期我行与不同的汽车品牌商都有合作,推出了分期购车享受手续费补贴的活动。根据不同车型、贷款金额和分期期数,享受不同金额的贴息活动。”

该工作人员介绍称,“目前办理我行信用卡汽车分期业务,可享受最高7000元分期手续费补贴。根据分期期数不同,对应的手续费也不同。12期、24期、36期、48期、60期对应的手续费利率分别为4%、8%、12%、17%、21%。”

选择了一款总价26万元的新能源车,计算了一下总支出情况。由于新能源汽车最低首付为15%,即首付至少3.9万元,以贷款22.1万元、分期期数12期为例,一次性支付的分期手续费为8840元,扣去7000元分期手续费补贴,还需另付1840元的手续费,计算出首月还款金额为20256.67元,后续每个月需还款18416.67元。由此可见,消费者的还款压力还是不小的。如果想要享受最高7000元的分期手续费补贴,就需要接受银行“高首付、短分期”的分期还款模式。

值得一提的是,信用卡分期的广告虽然打得响,但实际花费却不止这些。在记者的追询下,该工作人员表示:“消费者还需要向汽车品牌方缴纳一定的金融服务费。”

业内人士就此指出,不要看到“免息分期”就盲目消费,一旦消费者选择了分期付款,实际支出的费用可能远远超过商家给予的优惠。

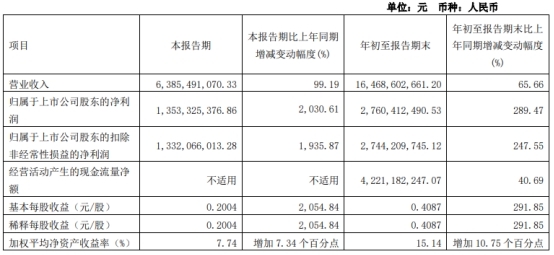

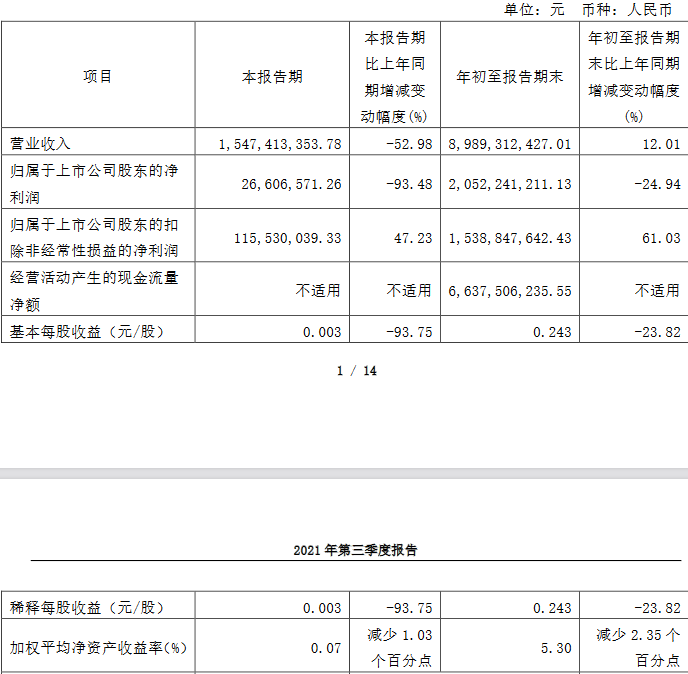

近年来,有关银行信用卡业务的投诉持续增加,分期业务的投诉也不断上升。银保监会此前发布的数据显示,2021年第二季度,涉及信用卡业务投诉46273件,同比增长37.2%,占投诉总量的54.8%。

易观高级分析师苏筱芮表示,信用卡业务投诉量高企现象,既与银行零售业务带来的客户基数较大有关,也与部分银行采取积极策略获取新户有关,或成为银行资产质量承压的原因之一。

过度分期问题已成为监管部门关注的重点。银保监会10月份发布的《关于服务煤电行业正常生产和商品市场有序流通保障经济平稳运行有关事项的通知》明确表示,银行要依据客户还款能力合理授信,不得诱导金融消费者盲目借贷、过度超前消费;规范信用卡经营行为,严控单一客户发卡数量和授信额度,规范分期管理,不得通过诱导“过度分期”等方式侵害金融消费者权益,防止以卡养卡、以贷还贷,助长过度负债。

苏筱芮表示,持卡人也应规范用卡行为,规避“套现”“加杠杆”等投机行为,不能将信用卡资金用于买房、炒股、经营等渠道。